跌出黄金坑?光伏行业投资分析报告来了

光伏设备分类

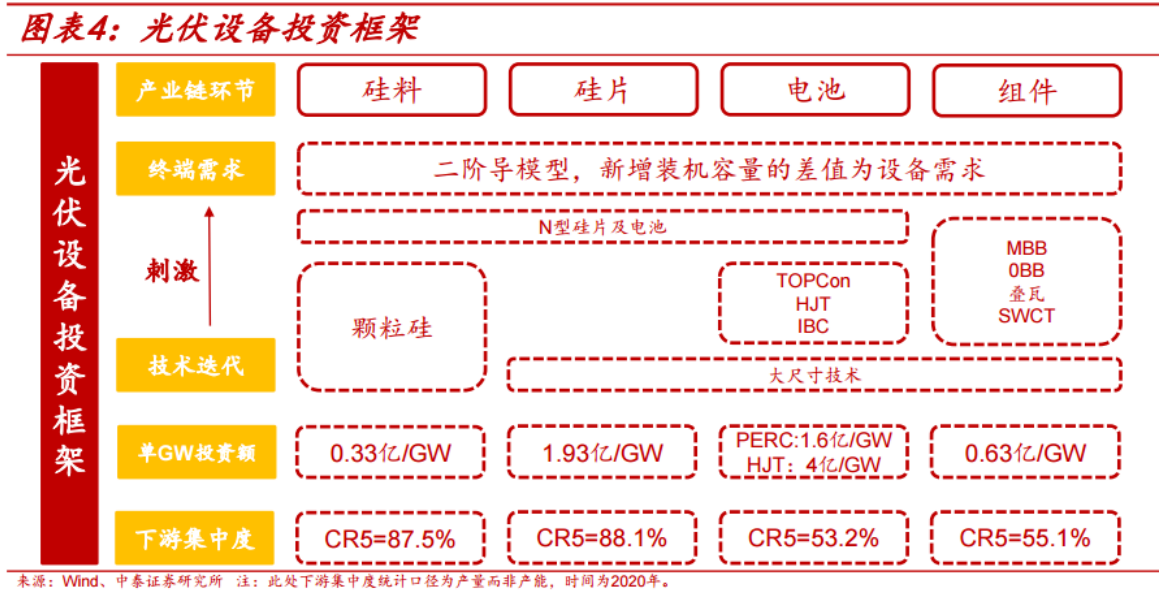

光伏设备投资框架分析光伏设备包括四大类:

硅料设备、硅片设备、电池设备、组件设备。

光伏设备投资框架

光伏设备投资逻辑

①:终端需求的二阶导。

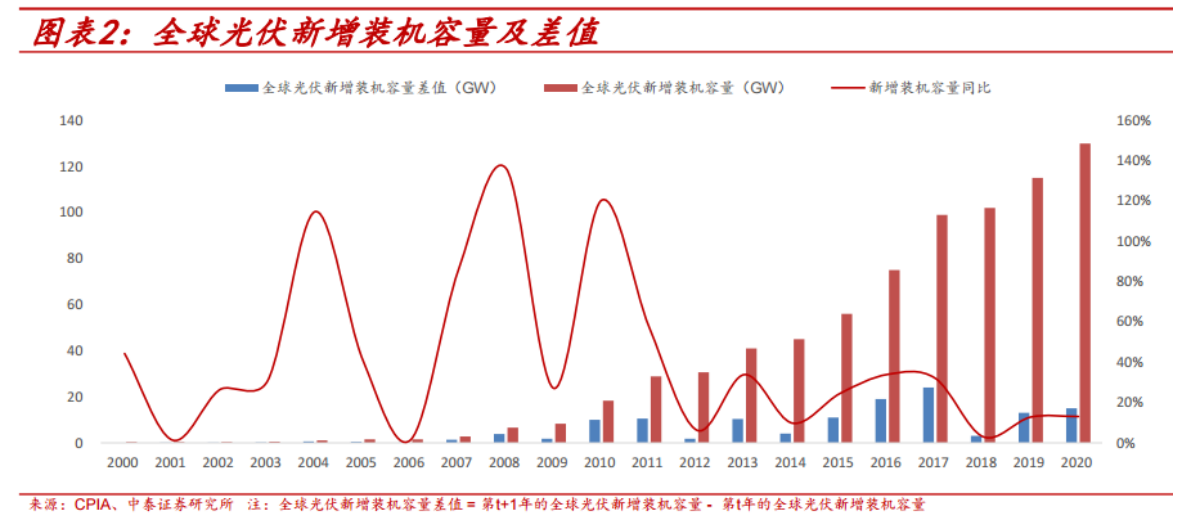

光伏设备需求与全球光伏装机容量密切相关。这种关系为:t年全球光伏装机容量与t-1年全球光伏装机容量的差值为t年的全球光伏新增装机容量,而t年全球光伏新增装机容量与t-1年全球新增装机容量的差值才是光伏增量产能的需求。

基于这种二阶导关系,单纯从下游光伏装机容量角度来看,光伏设备的需求更为平滑,前者主要为后者提供了长期发展空间。

②:技术迭代带来的更新需求。

技术迭代对光伏设备需求的拉动主要体现在存量产能的更新替换,结合其对设备需求的影响程度,分为三个层次:

一是部分设备替换;

二是全部设备替换;

三是全部设备替换且设备单GW投资额呈现增长。

③:下游客户的竞争格局亦对设备需求产生影响。

下游客户的市场集中度不仅影响设备公司在客户的议价能力,同时相对分散的格局也导致客户对新技术追逐力度更强,从而导致新技术到来时,设备需求更具爆发力。

需求端:2022年光伏新增装机容量有望达210GW下游需求二阶导影响趋弱

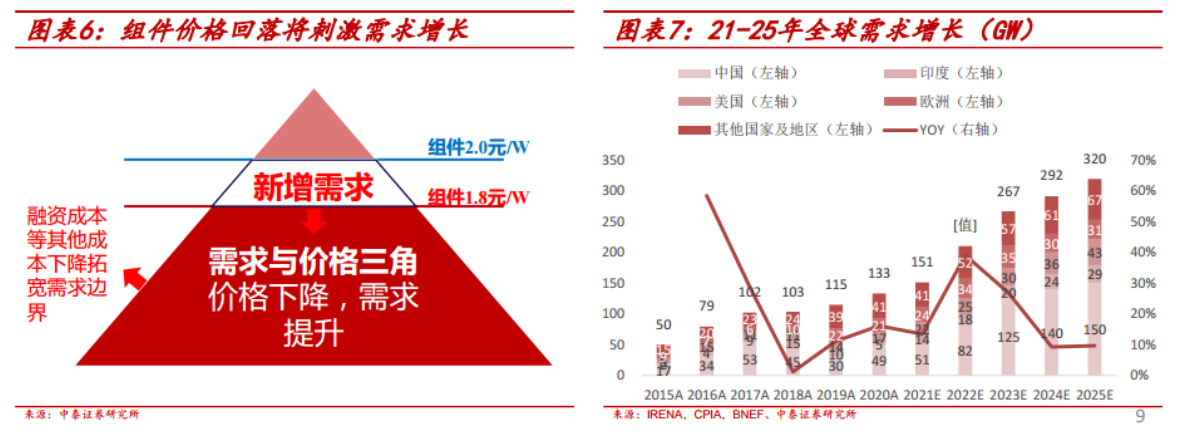

光伏需求:2022年供给释放+新技术资本开支奠定需求大年。

硅料:531后第一次大规模供给释放,供给瓶颈将打破;

硅片:2021年是产能释放年,2022年是产量释放年;

电池:2021年全行业亏损,2022年N型资本开支有望大规模释放,效率预计将从23%提升至24%。集邦咨询预计2022年全球光伏新增装机容量将超过210GW。

政策保障:组件价格最高达到2.2元/w,当前价格集中在2-2.05元/w。从指标端看,风光基地一期100GW有望于2023年前并网,未来2年年均规模有望超过50GW,后续还有二期规划。此外根据各省保障性规划,光伏规模超65GW,大部分需要2022年底前并网。

供给端:2022年各环节产能分析

硅料环节:价格下降利好光伏全产业链,产能预计持续扩张。

2022年硅料产能预计将达到250-300GW,且未来几年持续有资本开支。存量产业链中,硅料资本开支节奏滞后于硅片,滞后于电池。

从设备端来看,第一轮硅料设备投产高点在2020年10月-2021年3月,考虑到即使跌破200元/KG,硅料环节依然利润丰厚,预计2022年行业将持续扩产。

硅片环节:行业盈利承压,新增产能预计将放缓。

2021年是硅片扩产大年,截至2021年底硅片行业名义产能超过350GW,总产能供过于求,过剩产能以及硅料较难取得将导致2022年不仅小型厂家的淘汰会加速,大厂、垂直整合厂的老旧炉台也可能面临关停。

从结构来看,硅片环节自2019年后新玩家持续增加,2020年扩产产能基本为182、210等新产能,预计截至2021年底新产能规模将超过

200GW,从而带动2022年行业整体盈利承压。在这一背景下,硅片产能受竞争格局分化可能导致持续扩产,但预计规模相较2021年增量不明显,且由于行业整体盈利承压向上传导后或将导致设备环节毛利率下滑。

电池环节:盈利能力将迎复苏,新技术助推产能破局。

2021年电池扩产主要集中在Q1,此后受盈利能力下滑影响扩产规模持续降低。截至2021年底预计电池行业名义产能超过350GW,总量处于过剩;但大尺寸产能预计为150GW左右,结构性仍具备缺口。随着硅料降价,预计2022年大尺寸电池盈利能力将迎来复苏。但考虑到HJT、TOPCon等技术正加速落地,预计纯PERC新增产能将出现下滑,新技术产能有望迎来爆发。组件环节:大尺寸阵营之争带动设备二次迭代。

2021年底组件产能预计超过400GW,但大尺寸总产能预计为150-200GW,总量过剩但具备结构性缺口,预计2022年大尺寸组件产能仍将持续扩张。但对于组件设备尤其是串焊机而言,在182与210阵营之争下,有望取得两次迭代,即大尺寸替代小尺寸、210替代182(电池端通常购买210设备向下兼容,大尺寸只有一次迭代),因此仅考虑二阶导需求,组件设备业绩相对更具备持续性。且HJT替代PERC进程中,串焊机仍需要一轮资本开支。

隆基股份(601012)

11.58亿片硅片长单落地,光伏龙头凸显实力

公司发布公告:公司与一道新能源科技(衢州)有限公司于11月23日签订硅片销售框架合同。框架合同约定2022年1月1日至2023年12月31日公司向一道新能源销售单晶硅片数量预计11.58亿片.每月实际销售数量以本合同的补充协议所确定的数量为准。

此次硅片长单采取以单价月议的定价方式,根据2021年11月17日PV InfoLink公告的单晶硅片182mm6.87元/片的平均价格测算,预估此次合同总金额约70.41亿元(不含税),约占公司2020年度营收的12.9%。

2022年硅片环节新产能释放较多,公司提前保障硅片销售

2021-2022年,硅片环节新进入者较多,短期市场格局较为分散。

据我们统计,2022年拥有扩产计划的硅片厂商至少有12家,预计未来硅片新产能超299Gw。

展望2022年,硅片新产能陆续落地,目前公司位于硅片环节第一梯队,拥有优秀的成本控制能力以及大尺寸硅片产能,硅片端优势显著,未来有望继续保持领先地位。此次长单签订有助于保障公司2022-2023年的硅片销售,体现公司与下游优质客户的良好合作关系,对公司硅片业务发展有积极影响。

公司综合实力较强,未来有望继续优质发展从2021年初至2021年11月24日,公司已签订硅料、光伏玻璃的供应长单和硅片的销售长单,彰显公司出色的供应链管控和销售能力。目前公司已经成为硅片和组件环节的龙头。展望2022年,预计公司的硅料、玻璃等原材料供应较为稳定,硅片和组件业务推进良好,电池技术不断突破,叠加公司的技术和管理团队、成本控制能力等综合能力,光伏龙头优质发展,市场竞争力稳步提升,龙头地位稳固。

阳光电源(300274)

逆变器和储能产品出货快速增长,业绩增长符合预期。

公司营收和净利润快速增长主要得益于主业光伏逆变器与储能系统出货的快速提升,我们预计2021年公司逆变器出货46-50GW、储能出货3GWh以上,出较去年将分别增长30%与200%以上。Q1-3毛利率为27.42%,同比上升2.64pct,主要得益于今年产品结构变化,海外的出货占比提升,以及户用逆变器出货增长较快,预计今年全年户用逆变器出货将达50万台以上。公司的期间费用率小幅提升,导致利润率增速慢于营收增速,Q1-Q3销售、管理、研发、财务费用分别上升17.49%、21.15%、62.75%、75.87%。

物料紧缺背景下,保供能力可期。公司经营活动现金流由正转负,主要是由于今年逆变器行业面临IGBT等物料紧张,公司强化物料保障,增加了采购付款支出,导致经营活动现金流转流出。我们认为,随着公司积极推进部分物料的国产化替代工作,公司将持续拥有领先的出货保障能力。看好公司主业长期发展。

1)公司占据光伏优质赛道,下游发展潜力大,据中国光伏行业协会预测,2021-2025年全球将年新增光伏装机210-260GW,较2020年约130GW明显提高。

2)公司凭借低成本创新能力,不断推出性价比优势突出的电能变换产品,已在全球建立声誉,目前市占率将近全球30%,公司已建立的渠道、品牌、产品力壁垒,构成了竞争护城河。

3)公司也将发力储能系统、风电变流器等领域,技术、效应等方面的协同将支持各项主业共同发展,海外市场将贡献重要业务增量。

通威股份(600438)

紧平衡仍将持续,高价格叠加高产能助推多晶硅业务盈利持续增长

1)价格:2021年多晶硅料市场处于供不应求状态。虽然全球产能在2022年预计有较大增长,但新增产能平均需6个月才能达到满产;且随着碳中和碳达峰目标相继确立,光伏装机需求依然很大。因此紧平衡仍将是2022年市场主旋律,价格预计仍将延续高位。随着公司成本逐渐下降,毛利率有望维持在50%以上。

2)产能:随着乐山二期与保山一期于年内投产,2021年末多晶硅的产能将达到18万吨。在2022年乐山三期和包头二期投产后,产能将达到26万吨,市场占有率有望提升至34%左右。高价叠加高产能,多晶硅盈利有望保持强劲增长。

大尺寸电池片有望成为主要业绩贡献点,饲料养殖逐渐复苏

太阳能电池:受原材料价格影响,硅片价格上涨明显,毛利率有所下降。2022年公司电池总产能有望超过55GW,其中90%的产能为盈利性更好的210与166大尺寸电池片。随着TOPCon技术在210电池片上的应用及2021年底1GWTOPCon中试线的建成,技术及产能优势下,大尺寸电池片有望成为业绩主要贡献点。

参考资料:

20220111-中泰证券-光伏设备-《2022年光伏设备投资策略:全面拥抱新技术》

20211125-开源证券-隆基股份-《公司信息更新报告:11.58亿片硅片长单落地,光伏龙头凸显实力》

20211102-东兴证券-阳光电源-《2021年三季报点评:光伏逆变器龙头,储能、风电变流器多点开花》

20220110-开源证券-通威股份-《公司信息更新报告:高价高产推动多晶硅盈利增长,电池饲料稳中向好》

以上由投资顾问:杨军辉(执业编号:A0740619080002) 进行编辑整理。内容仅做数据展示,不构成投资意见,据此操作风险自担。

免责声明:本页所载内容来旨在分享更多信息,不代表九方智投观点,不构成投资建议。据此操作风险自担。投资有风险、入市需谨慎。

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧