根据上市公司一季报前十大流通股东与公募基金一季报持仓的对比,可以发现公募基金一季报隐形重仓股的情况。

公募基金隐形重仓

两大行业

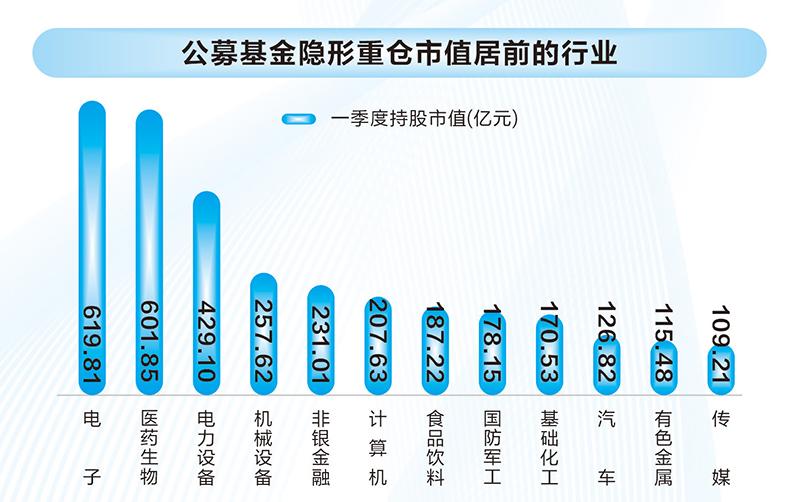

以申万一级行业划分,公募基金一季度隐形持有电子、医药生物市值超过600亿元,分别为619.81亿元、601.85亿元,持股数量均高于480只;对电力设备行业持股市值随后,为429.1亿元;对机械设备、非银金融、计算机等板块持股市值在200亿元以上。

在电子板块中,公募基金对半导体板块隐形持股市值居前,包括华润微、拓荆科技、沪硅产业、晶晨股份等个股的持股市值均逾20亿元。其中大部分为ETF所持有,但也有例外,像刘慧影管理的诺安成长混合就进入了拓荆科技前十大流通股东名单,并较上期增持22.11万股。

刘慧影在基金一季报中表示,海外芯片股的表现验证了全球半导体景气周期向上趋势已经开启,叠加中国芯片国产替代的长期产业趋势,国内芯片板块有望在之后形成业绩与估值的戴维斯双击。当前芯片板块投资性价比较高,黎明即将到来。

天风证券也认为,当前半导体周期处于相对底部区间。半导体公司一季度边际改善同比高增;受益于半导体周期复苏+AI等应用催化,叠加长期国产替代趋势,部分半导体厂商迎来利润高增长,看好行业二季度实现高增速。

对于医药生物板块,主攻这一方向的基金经理也表达了对行业前景的看好。融通基金经理万民远在融通健康产业A一季报中表示,随着新一轮老龄化高潮来临,在政策框架趋于稳定、压制板块的一过性基数效应消退背景下,对板块中长期前景保持乐观,医药板块有望迎来基本面和政策边际的双重改善,板块估值有望修复,万亿市场的医药板块细分领域众多,不缺结构性机会。

73股获隐形持仓

逾10亿元

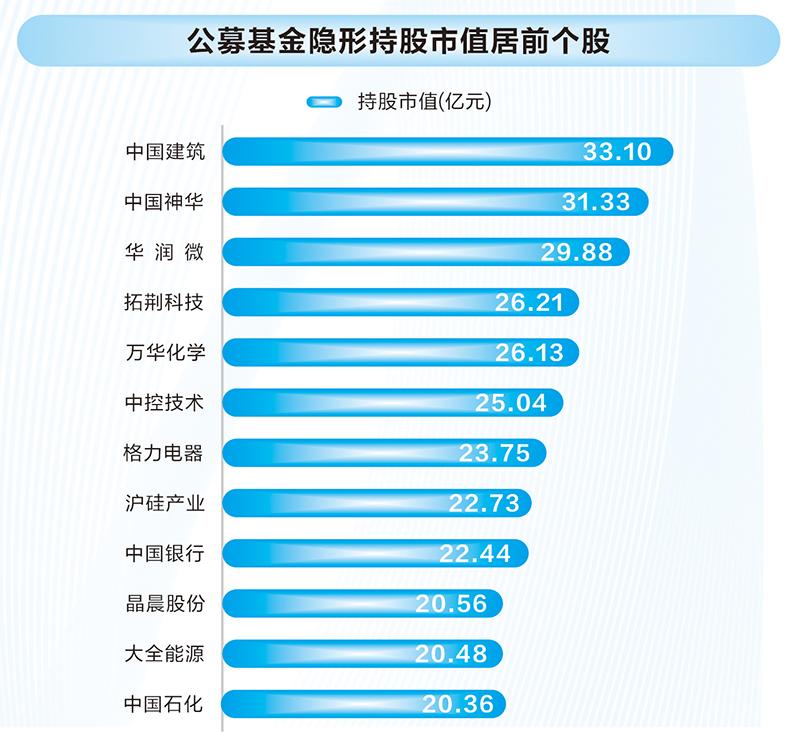

个股方面,公募基金对73股的隐形持股市值超过10亿元。中国建筑、中国神华的持股市值均超过30亿元,主要持股方为嘉实沪深300ETF、华夏上证50ETF和易方达沪深300ETF发起式。其中,华夏上证50ETF一季度分别增持中国建筑、中国神华9565.96万股、1502.58万股。

此外,华润微、拓荆科技、万华化学、中控技术等个股的持股市值在25亿元以上。

从持股量来看,公募基金对34股的隐形持股量超过1亿股,对中国建筑、和辉光电-U和中国银行持股排名前三,持股量依次为6.32亿股、5.17亿股、5.1亿股;对天风证券、中国联通、中国石化、中国通号的持股量在3亿股以上。

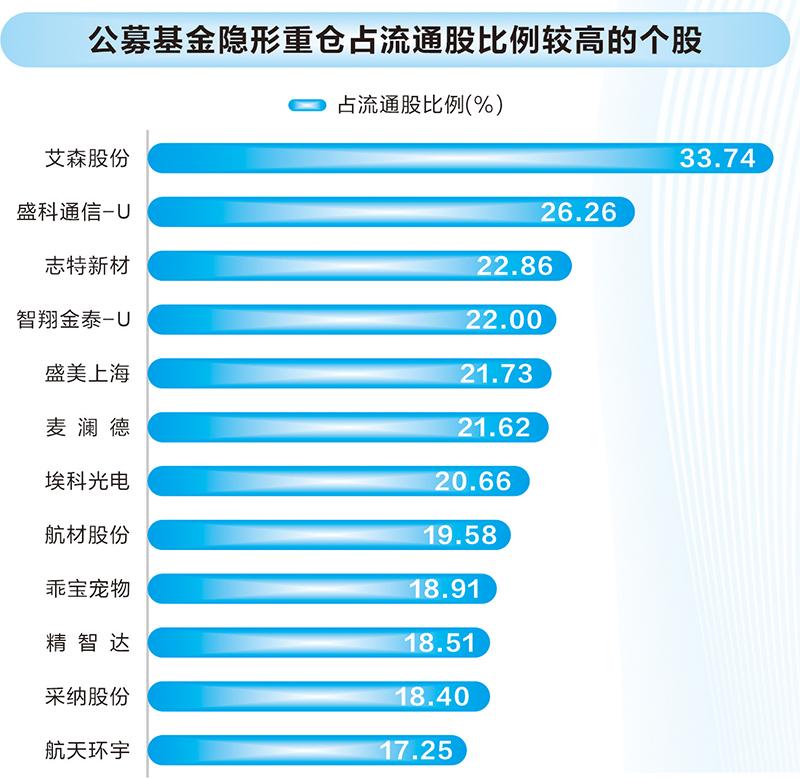

从公募基金隐形持股占个股的流通股比例来看,63股占比高于10%。艾森股份居首,比例高达33.74%;盛科通信-U排在第二,比例为26.26%;志特新材、智翔金泰-U、盛美上海、麦澜德、埃科光电的隐形持股占比也均超过20%。

艾森股份是国内先进封装光刻胶配套试剂产品主力供应商,以先进封装负性光刻胶、OLED光刻胶以及晶圆用PSPI等特色工艺光刻胶为突破口,光刻胶产品覆盖晶圆制造、先进封装及半导体显示等应用领域。公司一季度实现归母净利润751.01万元,同比增长112.28%。

高持仓基金的

隐形重仓股曝光

从公募基金角度来看,除去ETF基金和LOF基金,葛兰旗下的中欧医疗健康混合A被披露的隐形持股市值最高,达到101.76亿元,持股排名靠前的医药股有凯莱英、天坛生物、益丰药房、九洲药业、通策医疗,均超过7亿元。

葛兰表示,展望二季度,依然看好以创新驱动的相关医药产业链。政策持续强化对医药生物领域创新的支持力度,作为新质生产力的重要组成部分,医药创新也是企业布局最为坚定的方向。2024年有望迎来相关创新药获批上市的高峰期。

此外,兴全合润混合被披露的隐形持股市值为60.24亿元,其对顾家家居持股市值超过5亿元,对惠泰医疗、浙江鼎力、巨化股份和格科微的持股市值高于4亿元。睿远成长价值混合A、招商中证白酒指数A被披露的隐形重仓市值超过45亿元,前者重仓新宙邦、国瓷材料均超过4亿元;后者重仓酒鬼酒、老白干酒、水井坊、顺鑫农业均在6亿元以上。