熟悉的味道!商誉减值大雷再度来袭

去年大家印象最深的地雷是什么?

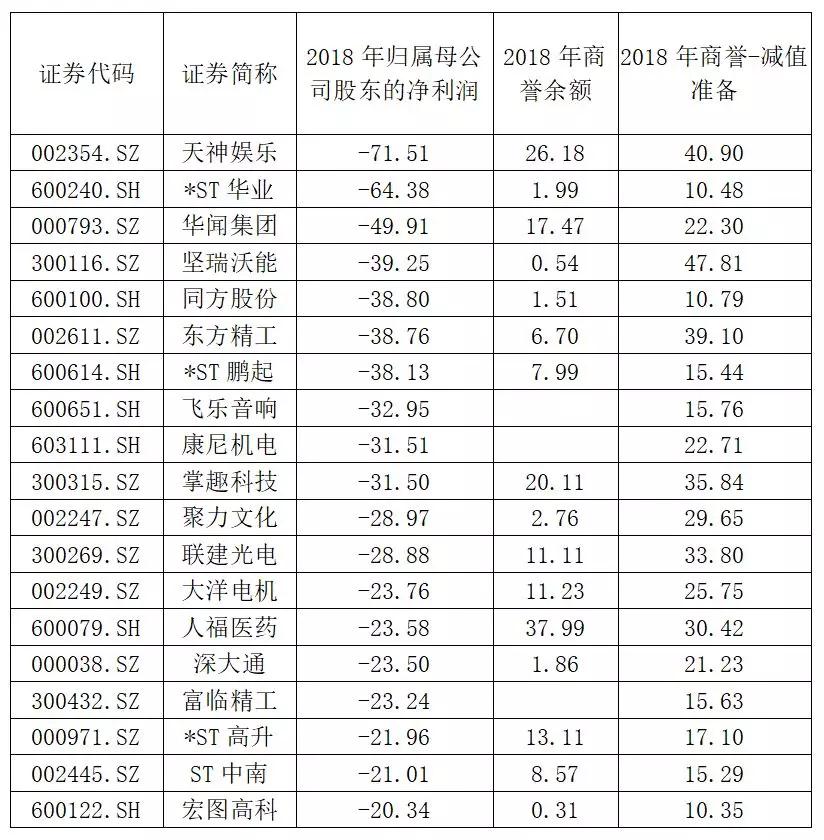

无疑是商誉减值带来的巨额亏损。商誉减值超过10亿的公司高达54家,累计计提商誉减值968亿元,平均18亿,其中天神娱乐计提商誉减值41亿,净利润亏损71.51亿元,以多亏损2亿的微弱优势超过中兴通讯勇夺A股亏损王。

数据来源:WIND,初善研究

那么今年呢?初善君掐指一算,2019年计提的商誉减值应该不低于2018年,滚滚亏损必将扑面而来。

一、商誉余额高

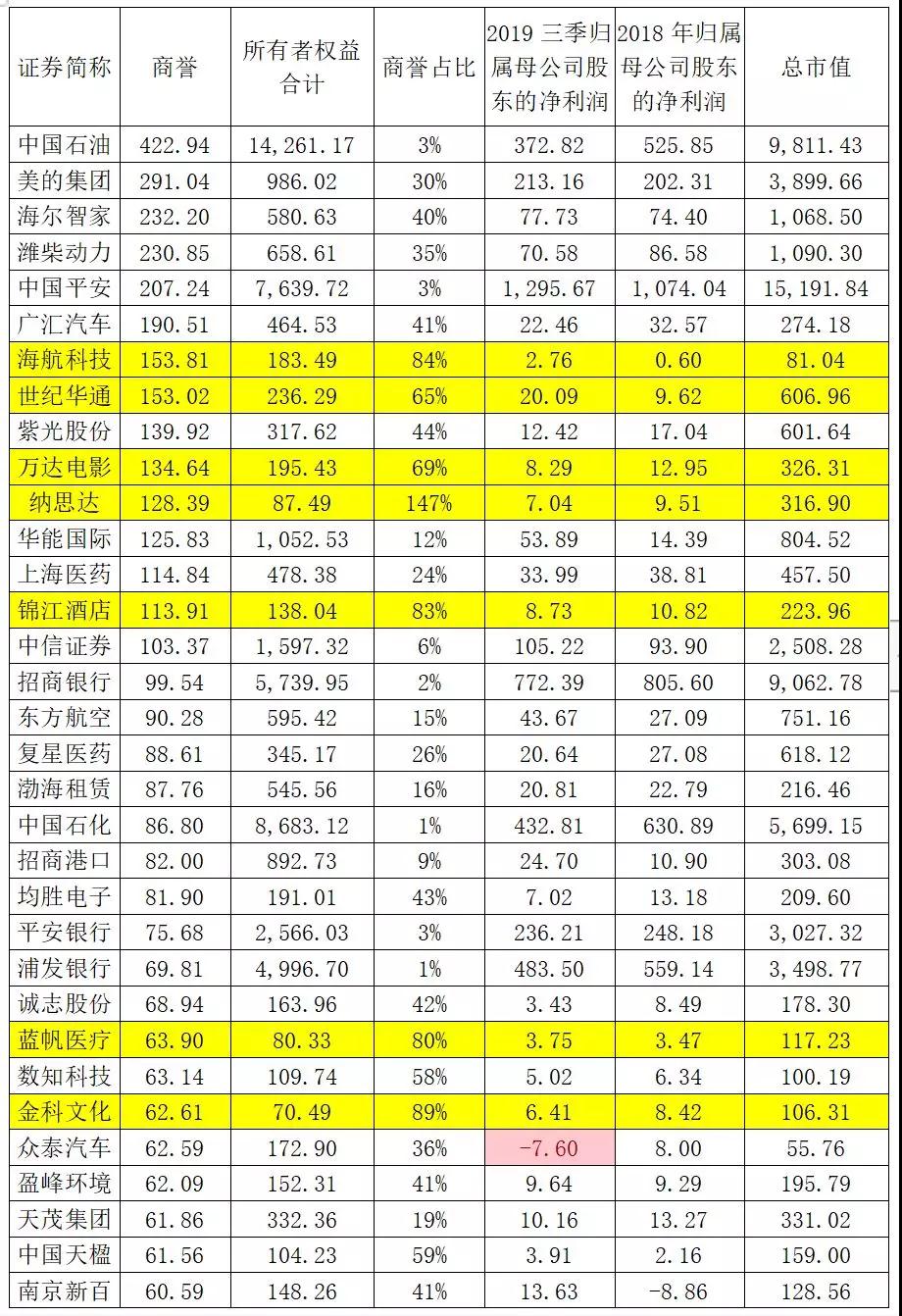

对于商誉来说,风险就是计提大额减值,所以商誉高是第一风险因子。A股商誉最高的上市公司是中国石油,余额高达422.94亿元,其次美的集团、海尔智家、潍柴动力、中国平安的商誉余额分别为291亿、232亿、231亿和207亿。

其他商誉余额高的公司如下,均是超过50亿的大户。

数据来源:WIND,初善研究

当然,商誉余额高并不代表商誉减值风险高,商誉减值风险的高低与形成该商誉的子公司未来现金流有关,换句话说,与该子公司的经营业绩有关。

二、商誉占比高

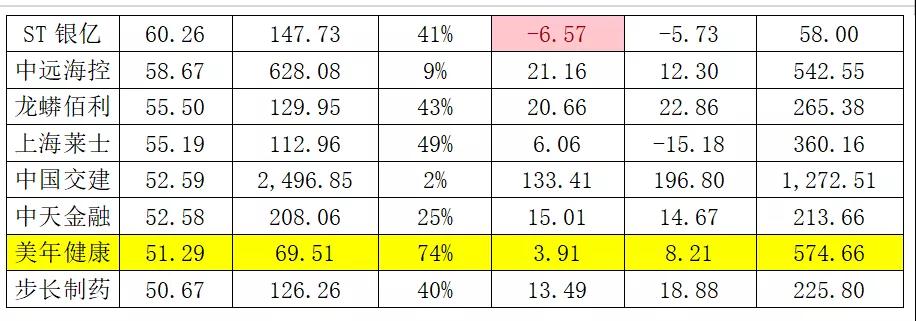

与商誉余额高比起来,商誉占净资产比例高更危险。

一旦商誉占净资产比例过高,计提减值可能对上市公司带来毁灭性打击:盈利转亏损,资产负债率攀升,新增借款难度增加,乃至流动性出现危机。

下表为截止2019年三季报商誉余额占净资产的比例超过60%的上市公司,这些公司危险性较高(非商誉减值风险高)。比如纳思达商誉余额高达128.39亿元,净资产只有87.49亿,商誉占比为147%。这些公司属于一旦减值,可能对公司带来毁灭性打击。

数据来源:WIND,初善研究

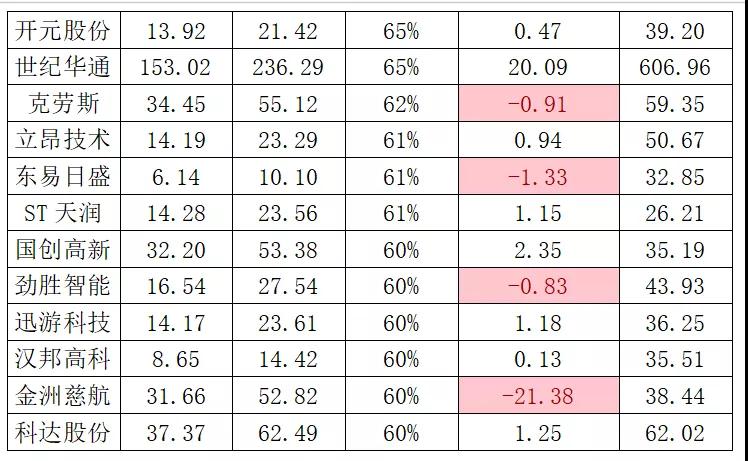

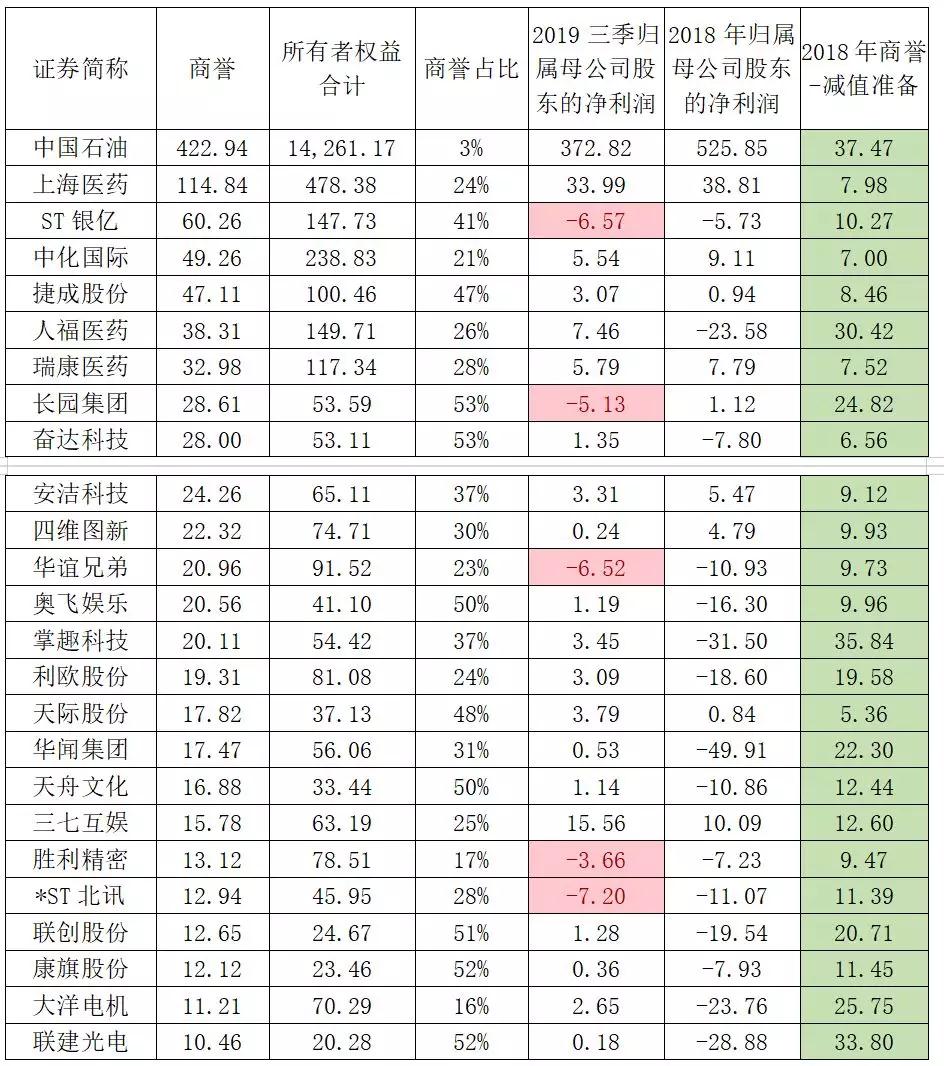

三、去年减值,今年依然高商誉余额

当然,还有减值风险更高的一类公司。

大家想一想那些2018年已经计提商誉减值的公司,如果目前商誉余额还比较高,那么2019年计提减值的风险是不是依然高。

为什么呢?

因为2018年这些商誉子公司经营业绩不及预期,计提了一部分商誉减值,2019年这些公司经营不及预期的可能性依然很大。

具体包括下列公司,各位务必小心在意。

数据来源:WIND,初善研究

四、商誉减值预防大法

以上内容都是老生常谈的内容,初善君在之前的文章中分享过如何判断是否存在商誉减值。

商誉减值风险的高低关键是这个公司的盈利能力。

那么如何判断该公司的盈利能力呢?

至少有一个角度,就是同比。公司同比盈利下滑了,那么大概率是不值那么多钱了,是需要计提减值了。

第二个角度,有商誉的上市公司都是因为收购,而收购大多带有业绩承诺,拿实际完成的净利润跟业绩承诺净利润比较即可,如果完成的业绩大幅低于业绩承诺,理论上是要计提商誉减值的。当然,即使完成业绩承诺,也可能计提商誉减值,只是实际操作中没有人会这么干罢了。

第三个角度就是产生商誉的这家公司(不是上市公司本身)行业变化如何,如何行业遇到问题,公司大概率也会遇到问题。

(来源:初善投资)

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

推荐阅读

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧