重磅!国内最赚钱的高铁IPO在即

自2006年大秦铁路和广深铁路上市后,国铁集团又一次有铁路运输企业登上资本市场的舞台。

10月25日晚,证监会一口气公布了12家拟上市企业的首发招股说明书。

世界上单次建成的最长铁路——京沪高铁现身其中。

京沪高铁铁路股份有限公司(以下简称“京沪高铁”)拟申请在上海证券交易所上市,保荐机构为中信建投。

日赚3000万秒杀九成A股上市公司,公司员工仅67人

公开资料显示,京沪高铁是京沪高铁铁路及沿线车站的投资、建设、运营主体,通过委托运输管理模式,委托京沪高铁铁路沿线的北京局集团、济南局集团和上海局集团对京沪高铁铁路进行运输管理,并将牵引供电和电力设施运行维修委托中铁电气化局集团进行管理。

公司主营业务为高铁旅客运输,具体主要包括:

(1)为乘坐担当列车的旅客提供高铁运输服务并收取票价款;

(2)其他铁路运输企业担当的列车在京沪高铁铁路上运行时,向其提供线路使用、接触网使用等服务并收取相应费用等。

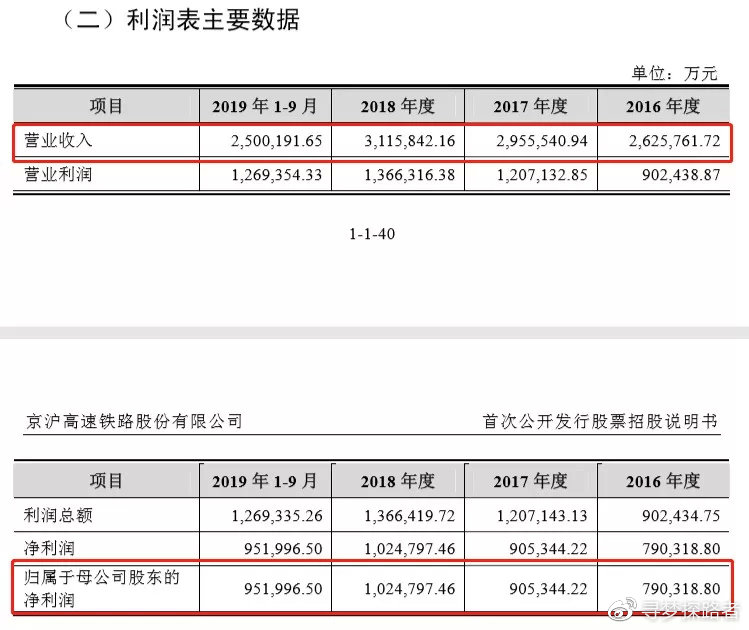

2016年-2018年,公司营业收入分别为262.58亿元、295.55亿元和311.58亿元;公司净利润达到79.03亿元、90.53亿元和102.48亿元。今年1-9月,京沪高铁营收250亿元,归母净利润95.2亿元。

根据《河北建投交通投资有限责任公司主体与相关债项2018年度跟踪评级报告》披露数据显示:

京沪高铁营业收入从2013年的182亿提升到2017年的295.95亿元,利润达到127.16亿元,年均复合增长率近13%;

净利润从2013年亏损12.9亿元转为2017年盈利127亿,利润率由负转正至42.9%。

据此计算,相当于京沪高铁日赚3483.84万元,盈利能力超过九成以上A股上市公司,被称为国内最赚钱的高铁。

整体来看,京沪高铁盈利能力极强,且保持着10%以上的业绩成长性,公司资产负债率较低,近两年一直维持在20%以下,截至到今年第三季度,资产负债率进一步降低至14.62%。

由此可见,京沪高铁之于A股,无疑是一只“巨无霸”的存在。

最值得注意的是,截至2019年9月底,京沪高铁公司的总资产规模达到1871亿元,但是员工人数仅为67人,人均管理资产规模约高达27.92亿元,人均约管28个“小目标”,可谓“豪气冲天”。

累计开行列车99.19万列,所经省市创造全国35%的GDP

截至2019年9月末,京沪高铁铁路全线累计开行列车99.19万列,累计发送旅客10.85亿人次。

据了解,京沪高铁于2008年4月18日全线正式开工建设,2011年6月30日建成通车,正线长1318千米,是世界上一次建性成里程最长、技术标准最高的高速铁路。

京沪高铁所经省(直辖市)的行政区域面积约占全国陆地总面积的 6.5%,却拥有全国 27.32%的常住人口,并创造了全国 35.20%的 GDP。

京沪高速铁路纵贯北京、天津、上海三大直辖市和河北、山东、安徽、江苏四省,全线共设24 个车站。连接“京津冀”和“长三角”两大经济区,沿线经济社会发展水平较高,是我国经济发展最活跃和最具潜力的地区,也是运输最繁忙、运量增长最迅猛的交通走廊。

根据国家统计局 2018 年数据,京沪高速铁路所经省(直辖市)的行政区域面积约占全国陆地总面积的 6.5%,却拥有全国 27.32%的常住人口,并创造了全国 35.20%的 GDP,具有独特的区位优势。

社保基金在股东之列

从股权结构上看,京沪高速合计有12名股东,其中,中国铁投持有京沪高铁49.76%的股份,为公司的控股股东。中国铁投是国铁集团直属全资企业,承担国铁集团授权范围内的国有资本投资和资产管理、铁路资产资源开发及金融保险服务等职能。

股权穿透之后,国铁集团为公司的实际控制人。国铁集团前身为原中国铁路总公司,2019年6月,经国务院批准同意,原中国铁路总公司改制成立国铁集团。

此外,平安资管、社保基金、中银投资、京投公司等投资机构也在京沪高速股东之列,分别持有发行前11.44%、7.15%、3.73%和2.02%的股份。

专家解读:铁路板块估值提升

京沪高铁公司为何选择上市?铁路公司IPO对资本市场有何利好?

中国人民大学金融与证券研究所联席所长赵锡金表示:

“从国家目前总体的发展来看,传统的融资结构是倾向于银行信贷融资,特别是在一些基础设施领域里,如铁路、航运等等。但是随着我国基础设施的规模逐渐扩大,同时融资的需求也非常的大,传统的融资结构累积到现在,就带来了一个较高的负债率,这对于企业进一步的发展,将带来一定压力。”

“从微观层面来讲,企业的发展,它都有自己的发展的前景,他不是说他作为铁路公司它就不发展。考虑发展,就要考虑发展资源的配置。国家在供给侧结构性改革中就提出,要不断地发展直接融资,来解决我们融资结构不平衡的问题。”

天风证券交运行业首席分析师姜明表示:

“京沪高铁作为中国高铁资产中最优质的一条线路,其上市标志了中国铁路资产证券化迈出重要一步,有望助推铁路板块情绪。”

“当前各地路局均拥有盈利资产,但上市平台仅广深、大秦与铁龙物流三家,叠加中央经济工作会议自2016年开始连续第三年点名铁路改革,强调要以股份制改造为牵引,铁路板块的估值预计将随之提升。”

募资用于收购京福安徽公司

此次京沪高速拟公开发行股票不超过75.57亿股,占发行后总股本的比例不超过15%,所募集的资金在扣除发行费用后拟全部用于收购京福安徽公司65.0759%股权,收购对价为500.00亿元,收购对价与募集资金的差额通过自筹资金解决。

据了解,京福安徽公司主营业务为高铁旅客运输,是合蚌客专、合福铁路安徽段、商合杭铁路安徽段、郑阜铁路安徽段的投资、建设、运营主体。

目前京福安徽公司正在运营的合蚌客专和合福铁路安徽段正处于市场培育 期;在建的商合杭铁路安徽段和郑阜铁路安徽段主体投资建设已经基本完成,即将分别于2020年、2019年底开通,建设期风险较小。

京福安徽公司运营和在建的四条线路均为设计时速350 公里/小时的高铁客运专线,与京沪高铁的技术标准一致,便于统一进行标准化运营和管理。

截至2019年9月末,京福安徽公司总资产为1283.73亿元,2018年和2019年1-9月,京福安徽公司分别实现营业收入17.66亿元和13.80亿元,分别实现净利润-12.00亿元和8.84亿元。

此次收购中,京福安徽公司股东全部权益评估价值为772.32亿万元,交易价格增值额为100.72亿元,增值率为15.00%,主要是固定资产、在建工程评估增值。

京沪高速拟收购中国铁路上海局集团、中国铁路发展基金持有的京福安徽公司65.0759%股权后,京福安徽公司成为发行人的控股子公司。

值得一提的是,上海局集团和铁路发展基金均是国铁集团控制的子公司,此举相当于将国铁集团旗下的两大铁路企业共同实现上市。

(来源:21世纪经济报道 )

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

推荐阅读

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧