本轮全球宽松周期或已过顶峰 一文读懂:这对金融市场意味着什么

本轮全球宽松周期可能已经达到顶峰。当前的问题在于,如今高歌猛进的金融市场何时或者是否会开始感受到压力?

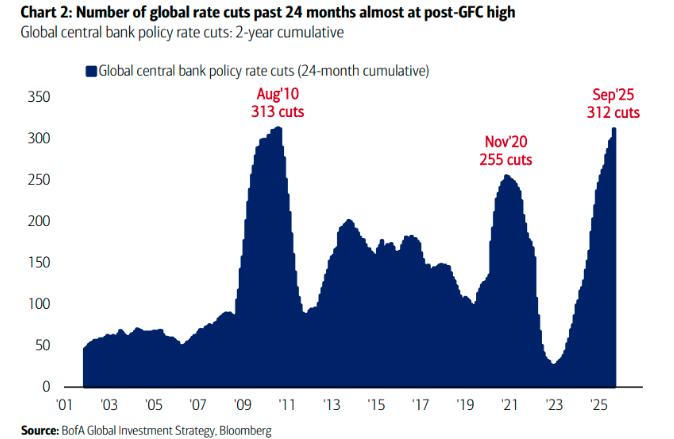

根据美国银行的统计显示,过去两年全球央行的降息次数已超过了2007-09年全球金融危机期间。虽然这一统计,仅反映了降息次数而非宽松力度,但在2022-23年抗通胀战役的史诗级加息周期背景下,这依然是一个“了不起的成就”。

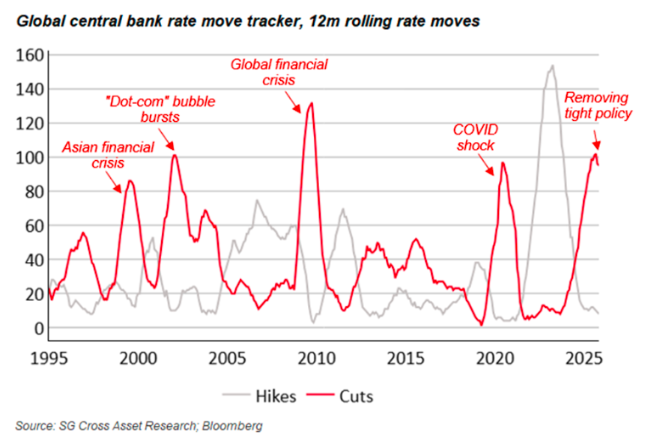

然而如今,宽松周期似乎已经来到了一个峰值过后的转向时刻。如下图所示,以12个月为滚动周期的全球央行降息次数可能已经触顶。

这本身并非意味着全球宽松政策的终止——美联储等央行仍可能进一步降息,但全球范围内的累计降息次数很可能将逐渐减少。

至于这一变化对全球金融市场又意味着什么,或许值得投资者提前有所深思……

宽松周期顶峰≠企业盈利将下降

从表面上看,许多投资者的第一反应可能是,超级宽松货币政策的终结意味着金融环境趋紧,从而对市场不利。

但历史经历却往往出人意料——过去三次全球宽松周期顶峰之后,企业盈利周期往往仍将持续扩张,股市也还能实现稳健上涨。

法国兴业银行的分析师表示,宽松周期的顶峰可能反而对华尔街来说是一个利好信号——表明盈利增长将会扩大和加速。

法兴美国股票策略主管Manish Kabra表示,宽松周期顶峰是向小盘股和低杠杆股票等市场领域分散投资的“强力信号”。他强调,通常只有在投资者开始为加息周期起点定价时,才需考虑减少股票敞口。

当然,现在与过往这些历史时期有一个很大的不同,即当今的股价和估值。

在2009年9月和2020年8月,华尔街才刚刚从历史性的崩盘中开始复苏,而如今美股的价格已处于历史最高水平。鉴于当前众多市场估值泡沫化,此次确实有可能无法轻易如愿——这或许暗示当前更应采取防御性风险策略。

不过,Kabra仍淡化了有关泡沫论调。从盈利指标来看,标普500指数今年盈利增长率约为12%,但若剔除“AI热潮”的相关股票,增速将骤降至4%。

一切最终都归结于流动性?

整体来看,今年以来,除石油、美元和部分长期债券外,几乎所有主要资产类别均出现上涨。就连过去几年备受冷落和诟病的美国国债也出现了明显反弹。

从全球范围来看,这些上涨行情是由多种因素驱动的。在股市方面,人工智能的蓬勃发展为华尔街注入了强劲动力,对国防开支大幅增长的预期提振了欧洲股市,而大规模财政宽松政策的前景则推高了亚洲地区股指的表现。

不过,渣打银行认为,推动所有这些市场蓬勃发展的一大共同力量,其实是流动性——充沛的流动性。

该行全球研究主管兼首席策略师Eric Robertsen指出,自四月低点以来的全面市场反弹——涵盖股票、债券、大宗商品及加密货币,可视为一场“金融环境交易”。在极端经济与地缘政治不确定性笼罩的世界里,除却流动性,还有什么能让几乎所有资产类别同步上涨呢?

当然,流动性并非仅由货币政策决定,甚至都不能算是主要因素。银行准备金、私营部门信贷供需状况以及整体风险偏好,都是构成这个模糊概念的关键要素。

但若将利率变动视为流动性的粗略替代指标或方向性信号,当前市场确实也正处于转折点之上。

Robertsen指出,过去12个月频繁降息创造的“充沛”流动性,完全抵消了投资者对增长的担忧。但若流动性闸门开启关闭——哪怕只是渐进式收紧——投资者的风险偏好都将面临考验。

“市场能否在缺氧状态下,继续在如此‘高海拔’位置保持繁荣?”Robertsen发问道。

人们或许马上就能亲眼目睹这个问题的答案……

免责声明:本页所载内容来旨在分享更多信息,不代表九方智投观点,不构成投资建议。据此操作风险自担。投资有风险、入市需谨慎。

推荐阅读

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧