降准意在促信贷投放和降融资成本

事件:2020年1月1日人民银行决定于1月6日下调存款准备金率0.5个百分点(不含财务公司、金融租赁公司和汽车金融公司)。对此我们点评如下:

一、降准在预料之中,跨年时点上央行有流动性投放的必要性

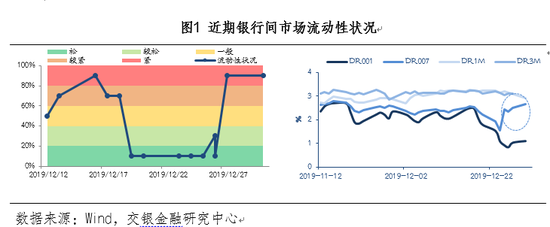

从时点上考虑,跨年时间节点,现金需求、考核、银行报表时点等多重因素都使得岁末年初市场流动性压力比较大。尽管自2019年12月18日起,央行重启逆回购并连续投放了6000亿14天跨年资金以确保市场平稳跨年,银行间市场流动性压力监测指数IBLI还是显示节前最后两个交易日市场流动性压力依然快速回升。虽然DR1M与DR3M仍稍有回落,但DR007利率节前明显反弹。这也直接表明市场对于未来的货币政策以及流动性整体预期是乐观的,但短期年节时点上仍需要一定的流动性进行过渡,进而导致市场上短期资金成本快速反弹。并且2019年12月下旬投放的14天逆回购资金节后即将到期,到期压力可能给市场带来短期的波动,为对冲到期压力,同时应对春节临近市场流动性需求的压力,央行也有预调投放流动性的必要。

二、降准将有利于促进信贷投放和降低融资成本

此次年初降准0.5个百分点,释放资金大概在8000亿左右。对冲掉节后陆续到期的6000亿逆回购,其实净投放量有限。但降准与逆回购资金投放有本质的区别,准备金率下调向银行体系释放的是长期无资金成本的资金,而逆回购资金既有资金成本,到期还会有资金回落压力,属于短期平抑市场波动的调剂资金。显然,年初央行的数量型调控所用政策工具的选择已经表明,当前的调控要为银行体系补充更多长期稳定资金,以对接年初银行信贷季节性投放“旺季”,让更多资金能够切实服务实体经济和引导大银行服务重心下沉,推动中小银行聚焦主责主业。这也是货币政策执委会2019年四季度例会传达出来的重要精神。此次降准并没有采用定向而是普降的方式,也足以证明当前数量调控并非针对银行体系内部的流动性不平衡现象,而是要促成2020年初信贷资金能充分有效地投放以满足实体企业融资需求。当然,从规模上看,此次降准对冲到期逆回购后,净投放资金有限,也表明当前货币政策稳健的态度没有发生改变,全面降准也并非“大水漫灌”。预计,降准之后,央行仍会通过其他工具投放短期资金以平抑市场波动,否则此次降准的政策效果可能会一定程度受到净投放资金不足的影响。

此外,疏通货币政策传导渠道和降低社会融资成本也是近一阶段央行政策调控的主要目标。贷款利率并轨以来,LPR报价按照新方式已执行5次,三季度货币政策执行报告中显示的人民币贷款加权平均利率仅小幅回落,一般贷款加权平均利率甚至有小幅上升。贷款利率回落较为缓慢,一方面受大量的存量贷款尚未切换影响,另一方面也受到市场流动性并未明显偏松的影响。由于近年来,银行负债端综合成本与货币市场流动性松紧密切联动,LPR新机制下的非对称降息使得银行资产端收益率回落较负债端成本更快,部分净息差原本较小的中小银行经营压力逐渐增加也一定程度上影响其信贷投放和主动“降价”的意愿,进而影响政策传导的效果。因此,我们在此前多篇报告中都有判断“畅通政策传导渠道,降低实际融资成本,适度偏松的流动性投放以压降银行业负债端综合成本是必不可少的”。因而,此次降准其本质也是为促进2020年实体企业融资成本明显降低打基础,而且可能只是一个开始。

三、政策偏松调节仍将继续,存量贷款定价基准切换期或是重要降息窗口期

此次降准事实上印证了我们对央行短期内数量型调控为主的判断。央行的工具选择也体现了其稳健科学、灵活适度的方针。1月市场还会面临年初信贷投放加码、专项债发行缴款、缴税以及春节现金需求多重流动性压力。为确保市场流动性基本平稳并适度充裕,短期央行在降准之后并不会暂停其他流动性工具的使用。一是流动性总量控制方面,运用多重组合工具向银行负债端定向补充流动性,尤其是针对前期受信用分层影响较大的部分中小银行,以切实降低银行综合负债成本,并提升银行信贷投放积极性。二是价格型调控方面,在存量贷款定价基准完全切换之前,降息(下调MLF操作利率)效果对于降实体企业融资成本效果有限。从央行对于政策工具使用更加科学和稳健的角度预判,一季度降息的可能性比较小。2020年存量贷款定价方式切换期,也可能成为货币政策降息的重要窗口期。在此之前,货币政策调控将以数量型政策为主。当然MLF操作利率下调对于银行而言,有局部降低负债成本的直接效果,为促进年初信贷投放定价下沉,也不排除一季度降息的可能。我们维持2020年央行将降准2-3次,每次0.5百分点,全年MLF操作利率将下调25-30BP的判断。

四、流动性利好趋动,资本市场仍将受益

新年第一天降准政策落地,表明通胀上行并不会阻碍央行货币政策的偏松调节,这会使市场对政策宽松的预期进一步强化,将明显推升市场的风险偏好和做多情绪,资本市场短期行情仍值得期待。债券市场在流动性持续宽松,市场利率继续下行的背景下也存在操作性机会。房地产市场方面,央行表态虽是全面降准,仍希望银行将新增信贷投入到小微、民企等重点领域,对于新增房地产贷款仍将维持严格调控。而且2020年个人存量住房贷款利率定价基准换锚后,利率水平与上年保持不变,已经表明政府对房地产市场调控的态度并没有发生转变。因此,此次降准对房地产市场并无直接影响。当然整体市场流动性宽松后,房地产行业的融资环境或也将有所改善。

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

推荐阅读

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧