【行业洞察】消费电子否极泰来?

【摘要】

目前的消费电子周期反转拐点确认,叠加了多个逻辑的加强:既有产能收缩后的库存周期见底、又有换机需求带动的景气反转(手机/PC)、还有AI赋能/MR新品的创新预期推动,对于国内产业来说更要叠加自主可控(华为链)突破的事件驱动,诸多基本面利好汇集。

再考虑到大盘本轮调整结束后,大势也已经配合向上,消费电子可以说是目前确定性极高的进攻方向,高度和持续性也均可保持乐观。建议投资者们积极参与本轮板块性行情。

对于消费电子的投资,可以从周期和科技两个方向考虑。周期角度的主要逻辑在于景气反转,适合持有低弹性、高确定性的龙头白马股;科技创新角度的主要逻辑,则在于挖掘华为突破、AI加成、MR新品等趋势当中的高弹性方向和个股。

而市场活跃资金更多的会关注于具有短期赚钱效应的强势股,其题材往往是新挖掘出的、尚未被市场充分认知的、短期难以证实证伪的概念。这同样也是板块整体行情当中,不可或缺的一个层面,也会与基本面行情轮番加强,带动板块整体水位和热度的上升。

消费电子产品主要包括手机、PC(笔记本电脑)。随着汽车的电动化、智能化,越来越多的消费电子和半导体公司也开始切入汽车产业链,这在一定程度上可以缓和原有周期波动对业绩的影响,发展出具有成长性的新业务。

本文主要讨论手机和PC市场,排除汽车相关业务;同时主要讨论消费电子行业,对于上游的半导体行业不做深入。

半导体-消费电子大周期联动,拐点已经确认

半导体的主要下游市场就是3C中的消费电子,全球对于半导体的周期性研究较多,与消费电子的创新/需求周期也可进行相互验证。目前可以明确的是消费电子和半导体都已经出现了周期拐点,进入到了一轮上行期。

按照全球半导体销售额来看,本轮周期底部已在2023年一季度出现,在二季度有弱反弹,在三季度确定了上行趋势。已史为鉴,半导体的周期上行期一般在25个月即两年左右。这也意味着目前刚刚启动的半导体/消费电子行情,还处于“景气反转”的投资阶段,预计至少还可以持续一年时间,等待业绩确认的“景气上行”投资阶段,然后最终才会进入“周期见顶”的卖出阶段。

对机构资金来说,三季度已经加仓了消费电子/半导体行业,预计四季度随着景气的确定,机构资金仍会有仓位上的继续倾斜。对短期资金来说,本轮炒作也属于上行趋势当中的第一浪,暂时情绪尚未高潮,仍有动力,也仍有更多的细分主题值得挖掘。

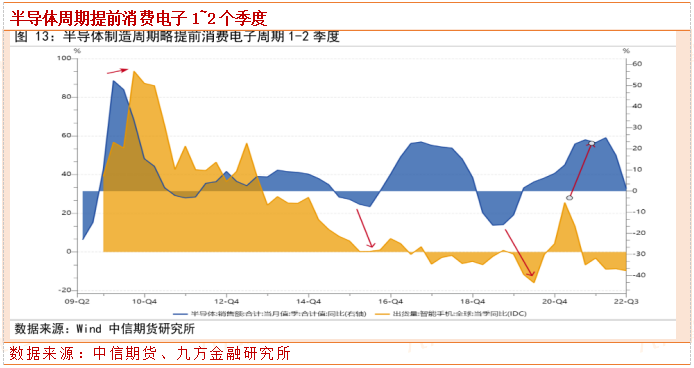

消费电子的周期与半导体同步性较高,只是落后1~2个季度,所以半导体可以作为消费电子的前瞻指标。这说明,即使我们不去看行业的具体数据,也可以判断消费电子已经确定的站在了拐点上。

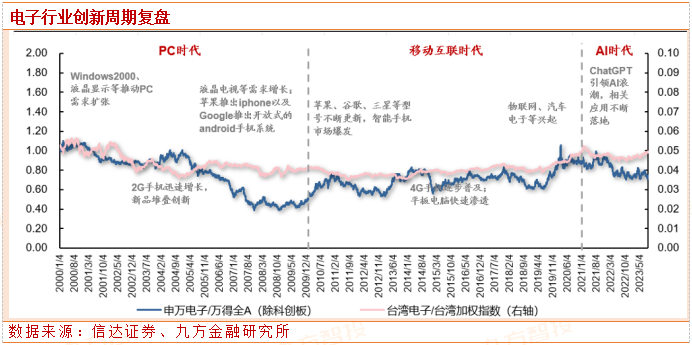

消费电子周期不同于商品类的周期品,其中叠加了创新周期和供需周期。创新周期即以新技术爆发并出现爆款新品带动的需求周期,这种周期往往有一定偶然性,由产业趋势驱动的脉冲行情强势,最典型的就是苹果智能手机的所谓“iphone时刻”。供需周期则落地在传统的产能、库存、需求波动中,并考虑新增需求和存量替换(升级)需求等因素。

目前的消费电子周期反转,叠加了多个逻辑的加强,既有产能收缩后的库存周期见底、又有换机需求带动的反转(手机/PC)、还有MR新品/AI赋能的创新预期推动,对于国内产业来说更要叠加自主可控(华为链)突破的事件驱动,可以说是确定性极高的投资方向。

从大势的角度来说,有美债收益率见顶预期,有资金面好转预期(北向流出拐头、内资托盘)、有中美关系改善预期;指数/行业指数/个股的位置普遍偏低,风格也偏向于科技成长方向,赚钱效应正在渐入佳境。以上均可强烈支持消费电子的行情高度和持续性。

消费电子库存周期见底

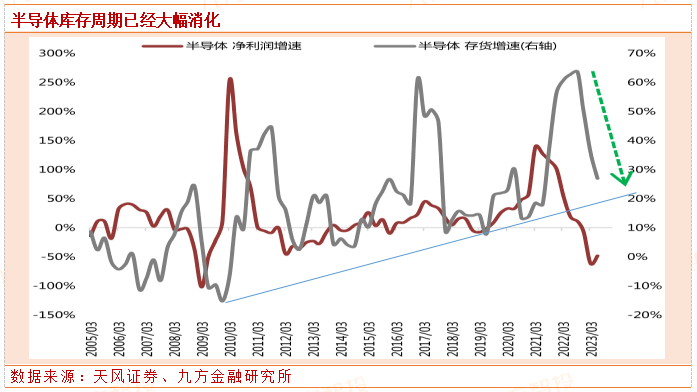

几个月前市场一度在讨论宏观经济的库存周期见底反转问题,其实对于半导体/行业来说,2022年末开启的去库存阶段已经基本过去,净利润增速开始进入拐头上行期。

相应的电子库存也在半年度附近进入了低点,且本轮库存低点可与2016年中、2020年初附近的低点相比。同样与半导体库存周期进行相互印证后,可以判断消费电子的去库存周期已经结束,进入向上的补库阶段。

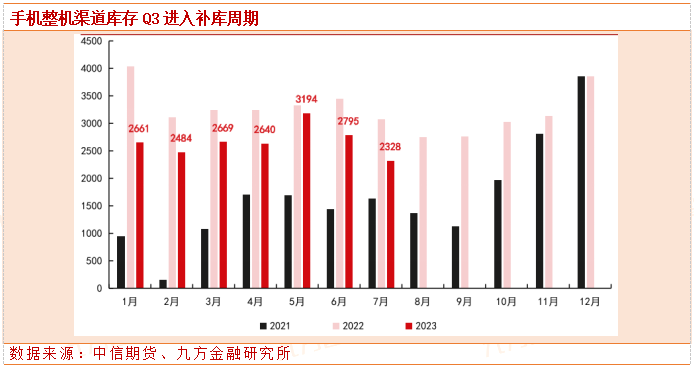

细化到主要产品手机/PC来说,短周期库存并不超过1年,主要的波动集中在年内,并且季节效应明显。例如手机库存往往在四季度有明显的跃升,为春节的销售提前进行备货;新品由于供不应求,一般在库存当中并无体现。因此从季节性的角度来看,2023年四季度也属于消费电子的年内累库存阶段,这对出货量数据会有明显的带动。

换机/换本需求启动、AI加成可能超预期

手机和PC作为已经较为成熟的消费电子产品,在总量上并不会有高成长性,但从年度出货量数据和预期上来说,2023增速为负,2024增速将大幅转正,这就提供了景气拐点投资的合适介入点。

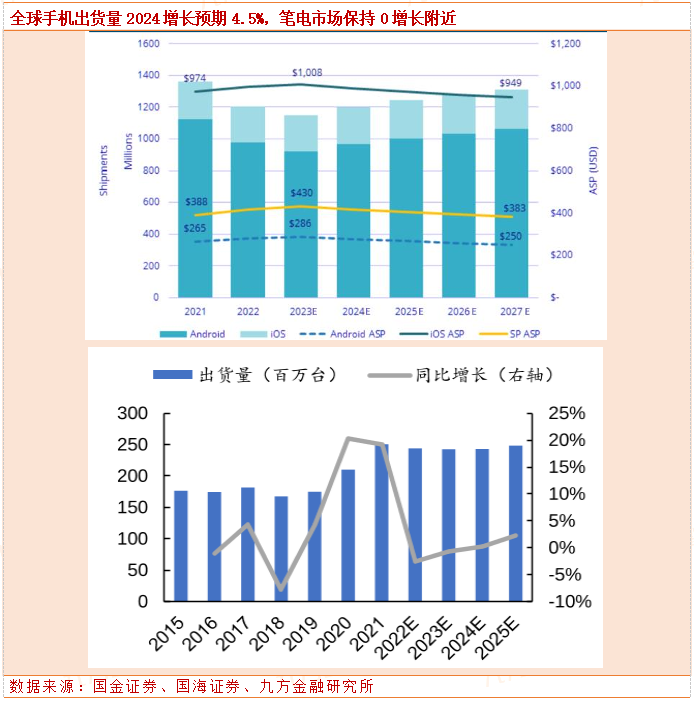

根据IDC预测,2024年全球手机出货量将增长4.5%,结束连续两年的负增长局面,后续几年也将维持正增长。

笔电市场原本的预期更差一些,在2020~2021疫情居家办公带动的增量需求释放后,近几年都将维持零增速附近,总量上并无特别的拐点或亮点。但最新根据TrendForce的调研报告:“随着库存水平已转为健康,2024年全球笔记本电脑整体出货量有望触底反弹,预计增长幅度会在2%至5%之间”,增速也是明显转正。

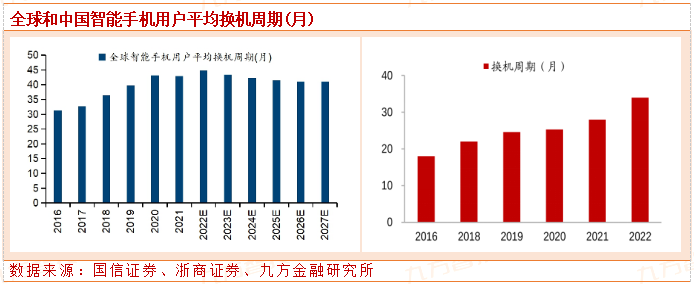

拉动总需求的因素,大部分的仍然在于“换机”,由于手机更新换代(创新)的逐步减速减质,和疫情三年导致的消费延迟,换机周期持续呈上升趋势,目前全球已经接近4年,国内接近3年。而随着这些因素的缓和,预计换机周期拉长的趋势将被止住,还会有一定程度的缩短。

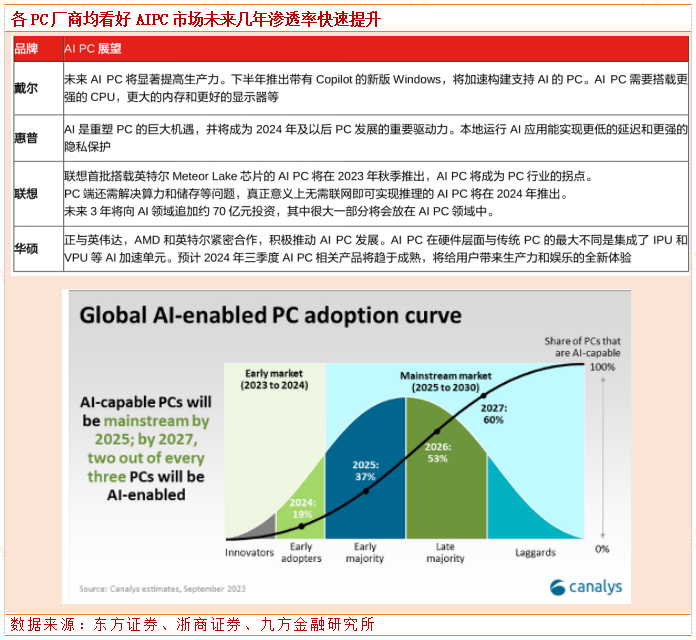

弹性在于AI的加成。由于AI技术的快速发展,市场目前对于AI手机、AIPC的预期正在快速放大。例如谷歌在10月最新发布的手机Pixel8,首次实现了生成式AI在手机本地上的落地,其可以直接运行谷歌AI模型,自研芯片的AI能力大幅提升,可以运行更复杂的ML(机器学习)模型。

相比手机AI更容易通过软件落地,AIPC则可能通过体验感的大幅改善而拉动销售,也在硬件/软件方面需要更多的升级。主流的电脑厂商都认为AIPC将成为PC行业的拐点,而这项从0到1的变化,就将在2024年开始启动,并将在几年内快速完成对传统PC的渗透。

根据天风证券、东方证券的推荐,在手机/PC复苏趋势下,可以关注的方向如下:

2.手机复苏和国产替代的:韦尔股份、天德钰、中颖电子、新相微等;

5.AIOT相关的:晶晨股份、瑞芯微、全志科技、恒玄科技、炬芯科技等。

AIPC逻辑中,利好的方向如下:

(5)结构件/散热等:领益智造、长盈精密、光大同创、英力股份、中石科技、飞荣达;

华为新机和鸿蒙PC预期,提前带动结构性行情

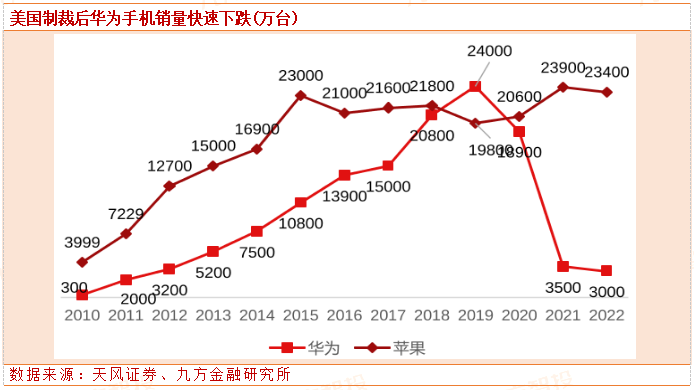

本轮消费电子行情的开端,其实最先由华为Mate60在8月底的突袭预售起始,起因是美国商务部长雷蒙多访华期间已被赠予了这款手机。Mate60的成功,标志着在5G芯片国产化方面带来了硬件的突破,也是华为手机对于美国打压和苹果霸主地位的一次逆袭。

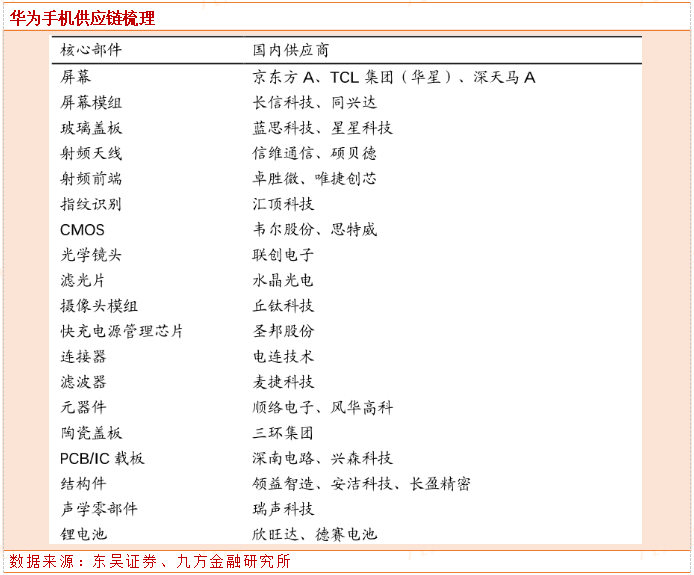

因而,与华为合作的手机链供应商,目前已经提前获得了较多的关注和较高的涨幅溢价,初期的投资时点已经过去,进入业绩逐步验证阶段。哪些公司真正能从华为相关业务中获得更好的业绩弹性、华为手机未来一两年的增速能不能达到此前预期,才是决定“华为手机链”这个驱动能否继续产生行情的关键。

考虑到华为已经剥离了荣耀品牌,难以重返2018~2019年与苹果抗衡的阶段,但是按照现有预期,2023年将有4000万部,2024年上看7000万部(韩国TheElec乐观认为可达1亿部),那么至少明年华为手机相关业务就将有翻倍左右的高增速。例如曾经被苹果踢出供应链的欧菲光,由于进入了华为的供应链而获得业绩反转的强预期和高弹性,近期股价已经有了翻倍的表现。

华为对PC领域的潜在拉动也同样有类似的逻辑。华为笔电在国内的市占率约在25%,如果后续鸿蒙OS推出了PC版(市场传闻将在2024年),有望带动其产品的销量和市占率。不过华为笔电供应链上的公司,显然业绩和股价弹性会远远不如手机端,目前也鲜有相关的个股推荐。近期走势较强的春秋电子,主要还是基于AIPC的逻辑,而非华为。

新技术应用贡献高弹性方向,MR仍有希望成为大单品

排除上述已经讨论过的总销量回暖、库存见底、厂商的此起彼伏(包括自主可控)、不确定的AI加成以外,本身消费电子的产业趋势中,始终还是存在的很多新技术的更新迭代,只不过近几年的硬件创新已经大幅趋缓了。

曾经的智能手机升级,主要在于4G/5G、触摸屏、摄像头等等,这也给当时的消费电子公司,带来了诸多炒作题材。而站在今年消费电子复苏启动的时点,市场关注的硬件创新,则主要在于折叠屏、钛合金(3D打印)等少数的方面。

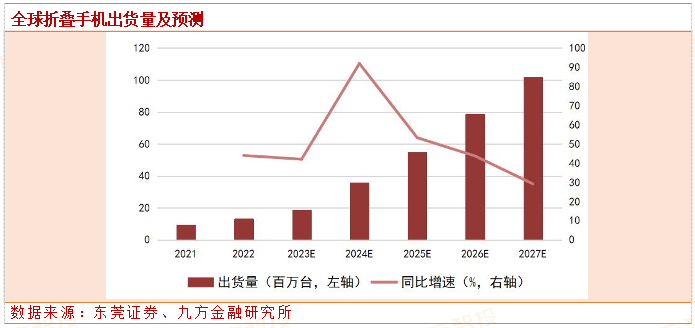

折叠屏手机由于定价更高、渗透率提升较慢,但由于多个厂商的新品推出,预计将在2024年有翻倍左右的高增速,近期有新闻称华为拟推出三折版的折叠屏手机,这也会给提供额外的供应链增量。(因为折叠屏的主题中,核心并不在屏幕,而在于铰链。)

铰链虽然是个相对来说较小规模的手机零部件,但是对耐磨等机械性能要求很高。折叠屏铰链由多个金属零件组成,其中精密金属零件制造工艺为MIM,国内东睦股份旗下上海富驰与精研科技为国内双雄,此外还有统联精密等上市公司。

更新的产业趋势在于3C钛合金零部件,目前还处于从0到1的投资阶段。相比传统不锈钢、铝合金,钛金属能做到又轻又硬、满足3C轻薄需求。2023年起苹果、荣耀、三星、华为等均开启导入钛合金材料。未来如钛合金材料进一步在各3C消费电子品牌、及产品类型中逐步渗透,成长空间有望持续打开。

由于钛合金硬度高、难加工,不论是用MIM、CNC还是3D打印的方式,其加工环节(成形、研磨抛光)的价值量都更高、加工耗材消耗量更大。相关公司有铂力特、华曙高科、金太阳、宇环数控、天工国际、宝钛股份、银邦股份等。

3D打印钛合金技术如果能电子市场中快速应用扩大,可以带动整个3d打印市场的规模加速,未来五年的CAGR有望达到36%,高于过去5年26%的CAGR。3d打印相关公司众多,就不进行展开讨论。

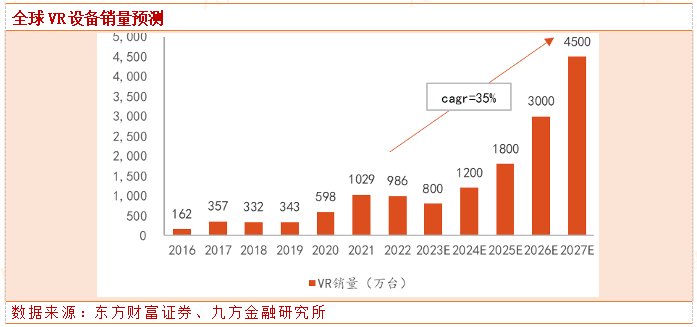

此外,已被关注许久的MR(VR、AR)产品,也始终存在爆款突破的可能。23Q4Meta新品Quest3销售反馈较好,伴随24年苹果MR发售,叠加Meta、Pico等新品上市,VR/MR有望迎来拐点型的复苏,出货量向上弹性较大。后续随着苹果MR的降本,低价版新品更有望带动其销量实现快速的增长。

根据中泰电子的推荐,可以持续关注MR产业链复苏的核心标的:

2)摄像头:高伟电子

3)IPD:兆威机电

4)MR设备:杰普特、荣旗科技、精测电子、华兴源创、博众精工、深科达等

5)结构件:长盈精密,领益智造等。

除了以上方向讨论外,消费电子硬件+AI智能的持续反应之中,还有可能诞生更多的全新概念主题,例如刚刚引发热度的AIpin。

据媒体报道,由两位苹果公司的前设计和工程团队高管创立的Humane公司(股东背景包括OpenAI和高通)于11月9日发布首款可穿戴AI语音助手——AIPin。其概念股主要包括奥海科技、朗迪集团、博硕科技、美利云、伟时电子、风语筑、福光股份、光峰科技等。

这类科技主题的强预期,均难以短期证实证伪,可以完全根据市场热度进行判断,产生行情的决定性因素在于低市值、低股价位置、事件驱动、想象空间、主题关联程度等非基本面的考量。

“好风凭借力、助我上青云”。在大盘拐点、行业拐点确定之后,机构已经加大了对消费电子的关注度,去布局明年的景气回归;活跃资金也在挖掘并还将继续挖掘,行业内的更多细分主题和方向。目前A股消费电子的行情已经启动,板块胜率较高、个股易强势走出高度,建议投资者们积极参与。

参考资料:

20231007-天风证券-策略报告-不建议过度聚焦美债,核心关注低PB分位数因子

20221125-中信期货-行业报告-消费电子何时迎来拐点?

20230906-信达证券-电子行业2023年中报综述:复苏趋势明朗,AI+国产替代+顺周期潜藏机遇

20231101-中信期货-行业报告-TMT、汽车行业23Q3财报点评

20230806-华创证券-每周经济观察31期:经济与政策的十大指引,寻找乐观的方向

20231101-国金证券-美光科技深度研究:存储行业拐点已现,看好需求、控产共同驱动增长

20230914-国海证券-闻泰科技(600745)深度报告:车规半导体龙头卡位蓝海市场,ODM新产品进入收获期

20230321-国信证券-力芯微(688601):短期受益下游需求复苏,长期看好新品多点开花

20231106-浙商证券-珠海冠宇(688772)深度报告:消费电池全球龙头,动力储能电池打开增长空间

20231025-东方证券-电子-ai有望重塑pc,pc市场复苏趋势显现

20231029-浙商证券-投资策略-23q4消费电子行业投资策略:23q3报表实质改善,aipc、xr有望带动2024年进一步回暖

20231011-天风证券-计算机-鸿蒙,全球开放操作系统的第二选择

20230524-东吴证券-电子-华为产业链系列:技术创新+自主可控全面布局

20231020-东莞证券-电子-华为产业链深度报告:华为高端手机强势回归,政策加码助力自主可控

20231031-华福证券-机械设备-机械设备行业评级强大于市场指告:蓄势待发,产业化应用赋能未来

20231008-天风证券-轻工制造-3d打印革故鼎新,有望持续提振钛合金需求

投资顾问:侯文涛(登记编号:A0740620100007),本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧