新一轮美股财报季于本周正式拉开帷幕,高盛、摩根士丹利以及摩根大通等华尔街金融巨头们将“打头阵”。这些金融巨头业绩以及管理层对于未来业绩的展望将对美股,乃至全球股市产生重大影响,尤其是在当前“全球资产定价之锚”逞凶打压股票等风险资产走势之际,市场期待华尔街巨头们以超预期增长业绩开启新一轮美股财报季。

随着有“全球资产定价之锚”称号的10年期美债收益率一度飙升至2023年10月以来新高,美国股市在美债收益率持续上行重压下近日陷入向下调整阶段。近期美债收益率和股票呈全面负相关关系,即10年期美债收益率上升时,美股三大指数大幅下跌。因此,任何能推高美债收益率的利好性质经济消息——比如强于预期的劳动力市场以及CPI、零售销售额,对股票等风险资产而言都是利空。

从理论层面来看,10年期美债收益率则相当于股票市场中重要估值模型——DCF估值模型中分母端的无风险利率指标r。在其他指标(特别是分子端的现金流预期)未发生明显变化,此时若分母水平越高或者持续于历史高位运作,估值处于历史高位的科技股、高收益公司债与加密货币等风险资产估值无疑面临坍塌之势。

但是,如果分子端的现金流预期能够持续向上超预期修复,很大程度上能够拉高市场对于股票等风险资产的定价范围。而分子端的现金流预期极大程度上以财报季的业绩利润表现为基准,因此企业利润上修对于股票等风险资产定价趋势至关重要。美股财报季拉开帷幕之后,当标普500指数的成分公司陆续公布Q4实际业绩以及未来利润指引时,符合甚至超出策略师们普遍预期的数据有望大幅提振美股投资者情绪。

美国银行的策略师们指出,期权交易定价显示在公布业绩后,标普500指数中的个股平均上下波动幅度可能高达4.7%,创下有史以来收益日最大波动。这一预期波动幅度反映了当前市场环境的不确定性,尤其是通胀的不确定性和美联储进一步降息的前景,这些因素令投资者们感到不安。因此,对冲基金交易员以及投资者们开始将目光转向新一轮财报季,希望从中寻找到一些安慰,至少对美国企业来说,一切都还安好。

摩根大通(JPM.US)、花旗(C.US)、富国银行(WFC.US)、美国银行(BAC.US)、贝莱德(BLK.US)、高盛(GS.US)、摩根士丹利(MS.US)以及台积电(TSM.US)的第四季度业绩以及管理层对于未来的展望将成为本周财报披露的焦点。

华尔街金融巨头们拉开新一轮财报季帷幕

摩根大通将于美东时间周三盘前公布财报,这将正式拉开即将到来的财报季的序幕。这不仅是对经历了两年激烈上涨的美国股市反弹的一次关键考验,也是市场关注的焦点。根据彭博行业研究的最新数据,分析师们普遍预计标普500指数成分股公司第四季度的收益将增长7.5%,这是过去三年来第二高的季前预测,为企业实现超预期业绩设定了很高的基准预期。

“第四季度的财报季可能是我们在很长一段时间内看到的最重要的美股财报季之一。”Raymond James首席投资官拉里·亚当表示。由于美联储不太可能像投资者去年希望的那样迅速降息,而是转向“长期维系高利率”的鹰派立场,企业业绩对于提振市场看涨情绪而言显得更加重要,同时业绩指标历来是股市上涨的最大驱动力之一。

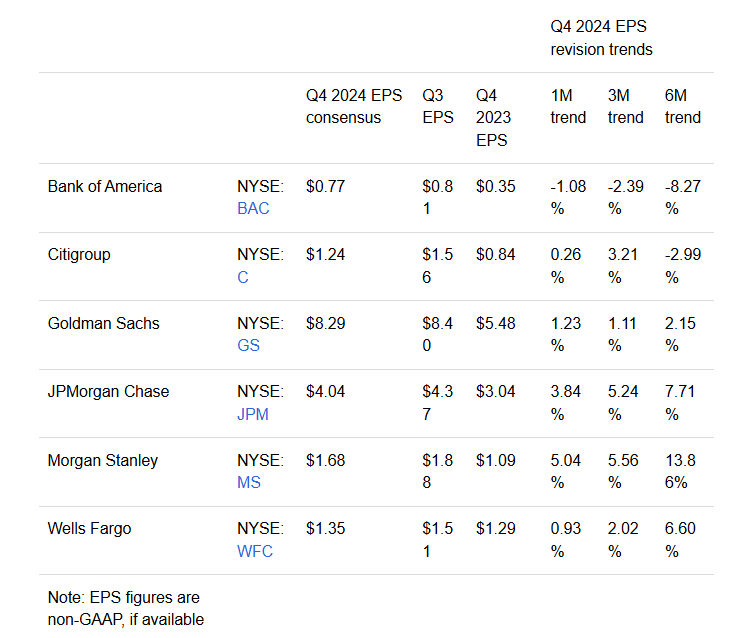

分析师们普遍预计第四季度美国银行业的整体每股收益将较强劲的第三季度利润略有下降,但仍将实现同比大幅增长,尽管美联储在过去一个季度降息100个基点,但美国基准利率仍相对较高。

美国仍然在持续的高利率,以及美债收益率曲线结束倒挂,大概率将推动商业银行们在第四季度和未来几个季度的净利息收入增速,而强劲的资本市场活动可能通过健康的费用性质营收来推动非利息收入,因此投行业务有望持续复苏。

分析师们预计第四季度业绩不会创下新高,预计季度环比将出现下滑。但是在过去六个月里,大多数货币中心/金融中心类型银行的共识预期有所改善。例如,摩根大通第四季度的每股收益共识预期为4.04美元,在过去一个月内上调了3.8%,在过去六个月内上调了7.7%。分析师们对摩根士丹利第四季度每股收益的乐观情绪大幅增强,主要预期美股11月-12月因特朗普胜选而大涨带来交易业务增长,以及投行业务受益于全球股市IPO复苏,在过去一个月内分析师们将共识预期上调了5.0%,在过去六个月内上调了近14%。

来自CFRA的分析师肯尼斯·莱昂预计,强劲的美国经济将支撑贷款业务增长,进而使净利息收入实现“适度增长”,但这一增长将被较低的利率业务部分抵消。与此同时,莱昂预计资本市场的IPO业务反弹,资金和托管服务的增长以及资产/财富管理业务将大幅提振非净利息收入。

美国银行的董事长兼首席执行官布莱恩·莫伊尼汉近期表示,该银行的贷款增长速度超过行业平均水平,且存款增加,同时高成本存款逐渐减少,分析师们预计该行的第四季度净利息收入将达到143亿美元,而第三季度则为141亿美元。

来自摩根士丹利的分析师贝齐·格拉塞克预计,受益于美股自11月之后屡创新高推动交易热潮,华尔街金融巨头们在第四季度的资本市场相关联的营收规模将强劲增长,尤其是交易业务和股票资本市场业务,将超过预期。她认为,摩根大通和花旗集团是美股反弹行情中的首选股票(top

stocks)。这位分析师在她的第四季度每股收益预览报告中指出:“尽管银行业高管们在12月初的行业会议上发布强劲的2024年第四季度交易业务指引,令人意外地超出预期,但鉴于典型的12月季节性放缓并未发生,我们预计交易业务营收可能会更高。”

摩根士丹利的格拉塞克还表示,随着资本市场增量营收伴随着薪酬比率持平甚至下降以及非薪酬费用率降低,资本市场业务表现优异将推动经营杠杆率的大幅提升。

来自CFRA的莱昂预计,高盛和摩根士丹利将凭借更高的资本市场活动集中度占据投资银行行业领先地位。与此同时,美国银行和花旗集团则更倾向于传统银行业务。摩根大通则保持了更为均衡的业务分布。

瑞银(UBS)的分析师埃里卡·纳贾里安指出了对银行等金融巨头有利的几个显著趋势——资本市场复兴、特朗普放松管制预期、收益率上升、信贷质量良好以及预期接近绝对区间的上限。她在最近的一份报告中写道:“这些主题表明,每股收益可能会得到积极修正,而金融中心可能会受到最大影响。”她最看好的大型银行包括美国银行、富国银行、PNC金融服务公司(PNC.US)以及亨廷顿银行集团(HBAN.US)。

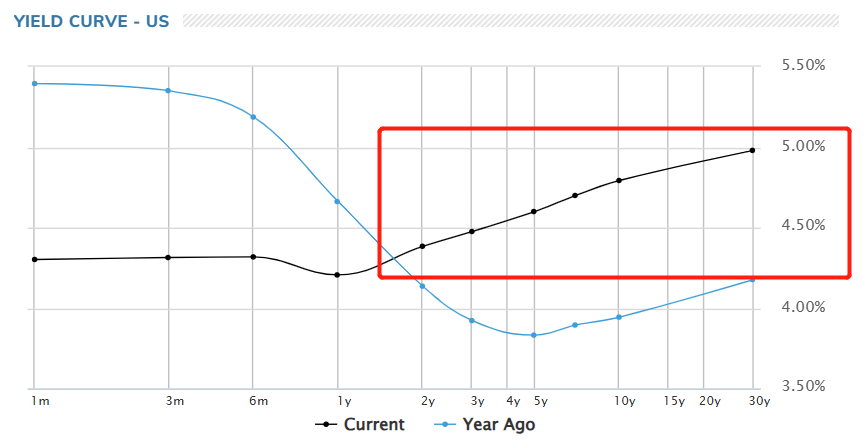

摩根大通的分析师维韦克·朱内亚预计,强劲的投资银行业务,尤其是股票承销和杠杆型贷款银团贷款规模,将推动第四季度盈利。第四季度的两个强劲领域是对非银行金融机构的贷款预期和美国国债收益率曲线陡峭,这些领域对信贷和净息差有影响。当收益率曲线向上倾斜时,银行借贷利率之差会扩大,从而使它们能够对贷款收取更高的利率,同时对存款或短期借款支付更低的利率。

自2022年初以来屡次霸榜金融市场头条新闻的2/5年期、2/10年期以及2/30年期美债收益率倒挂则在2024年结束,随着“特朗普2.0时代”于2025年开启,庞大债息规模以及特朗普2.0时代“MAGA财政框架下”的举债规模可能愈发庞大,美债收益率曲线或将愈发陡峭。

在货币中心/金融中心类型的银行中,摩根大通更看好花旗集团,预计该集团将受益于强劲增长的投资银行业务;其交易业务营收同比增长将受到更宽松的比较基准的推动,相比于竞争对手,实现超预期要容易得多。

朱内亚写道,美国银行也将从资本市场相关业务中受益,但近期《银行保密法》同意令带来的一些费用压力将使其收益受限。

Cash Flow

Club投资团队负责人乔纳森·韦认为,美国资产规模最大的商业银行——摩根大通很有可能实现优于预期的第四季度盈利。增长动力包括更高等级的投资银行和资产管理费用、净利息收入,以及鉴于强劲的就业市场与面向高净值客户,信贷损失准备金可能降低。

摩根士丹利预计,对负债敏感的银行业巨头们将受益于美债收益率曲线的陡峭化,并指出信托类型的银行道富银行(STT.US)以及大型地区性银行美国合众银行(USB.US)顺应了这一趋势。

特朗普推动之下,华尔街巨头们或将释放乐观业绩预期

特朗普即将于1月20日重返白宫开启第二任期,他承诺减少对大型公司,尤其是对金融巨头们的联邦监管,并承诺将进一步减税、增加石油产量和严格的移民政策,这些都表明美国经济增长和通胀将会走强,但这被视为股市的利好因素,金融、大型科技、国防和化石燃料等行业领军者可能将大幅受益。

因此分析师们普遍预期,在特朗普放松监管以及减税政策推动之下,摩根大通、高盛以及美国银行等华尔街金融巨头们的管理团队将在最新业绩电话会议上释放乐观业绩预期,进一步推动分子端扩张。

“很明显,这届政府将对华尔街和金融类交易活动更加友好。这种热情是有先例的。长期以来,金融类股票一直被视为共和党政府执政期间的首选行业,主要是由于监管放松及将为各大金融巨头以及大规模并购交易创造更有利环境的预期。”

摩根大通私人银行美国投资策略团队在一份报告中表示。摩根大通表示,其投资团队正在为2025年的投资组合寻找更多的金融业和资管行业股票标的。