近期国内银行直供房引发市场广泛关注,但中银证券认为这本质上是银行在年底集中处置不良资产的常规操作,目的是回笼资金,对整体房地产市场影响有限。

12月5日,中银证券房地产行业研究团队研报指出,银行直供房本质上是银行处置不良贷款的常规操作,早在2015年就已出现。

中银证券认为近期关注度提升主要源于三方面因素。一是房地产市场持续低迷下的市场敏感情绪,二是银行不良资产压力上升的客观现实,三是年底资产处置的季节性需求。

研报强调银行直供房对一二线核心城市楼市影响微乎其微,但在三四线城市局部区域可能形成一定价格压力。市场情绪的真正驱动力仍来自宏观经济和房地产基本面,而非银行直供房现象本身。

银行直供房与法拍房区别

银行直供房由银行通过处置不良贷款获得,在完成债权剥离、取得完整产权后,直接以房东身份对外销售,而非传统的司法拍卖方式。

银行直供房的房源主要来自三个渠道:企业或个人贷款抵押房产因无力还款归银行所有、个人房贷断供被依法收回,以及房企破产或债务重组时银行被迫承接的未售房产。

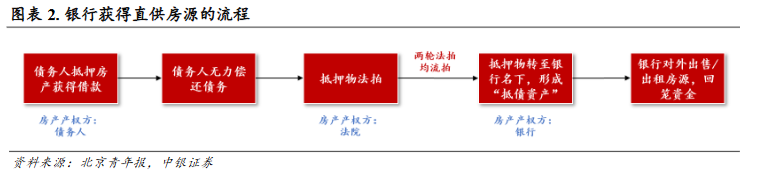

根据阿里资产平台数据,2025年1-10月挂牌的银行直供房中,二手房占比83%,新房占比17%,出租型房源仅占1%。银行获得这些房源的标准流程是:

债务人违约后,抵押物先经两轮司法拍卖,若均流拍,再由法院裁定转至银行名下形成"抵债资产"。

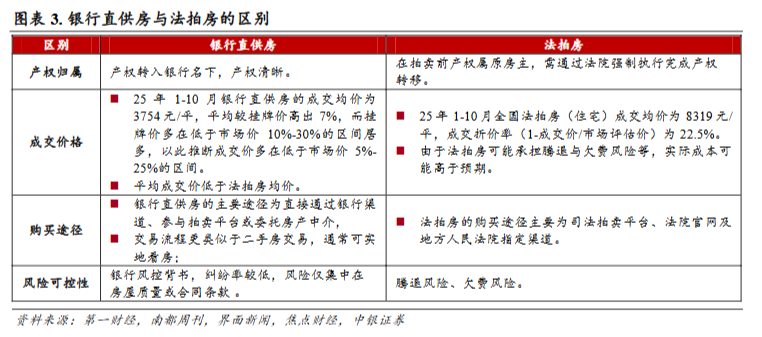

值得注意的是,银行直供房的交易流程更类似于二手房交易,通常可实地看房。此外与法拍房的核心区别:

- 产权:银行直供房产权清晰(已过户至银行名下),法拍房拍卖时产权仍在原房主名下。

- 价格:银行直供房成交均价(3754元/平)远低于法拍房(8319元/平)。原因在于直供房多位于低能级城市,且是经过法拍流拍后的资产,品质相对较低。

- 风险:银行直供房交易对手为银行,基本规避了法拍房常见的腾退、租赁、欠费等纠纷,风险较低。但需警惕部分平台以“债权转让”形式出售的房产,而非真正的产权。

银行直供房的四大市场特征

研报指出,银行直供房的供应量有限,同时区域分布高度集中在三四线城市,此外房源精装修比例极低,整体成交情况也非常低迷。

从银行直供房的供应量来看。数据显示,虽然2024年以来银行直供房挂牌规模明显增加,但绝对量有限,整体体量也远低于法拍房。

2019年至2025年10月累计挂牌直供住宅5.2万套,同期法拍房累计供应98万套,银行直供房数量不及法拍房的十八分之一。

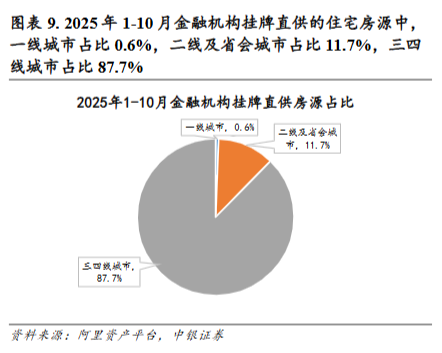

地域分布高度集中于低能级城市。2025年1-10月挂牌房源中,一线城市占比仅0.6%,二线及省会城市占比11.7%,三四线城市占比高达87.7%。

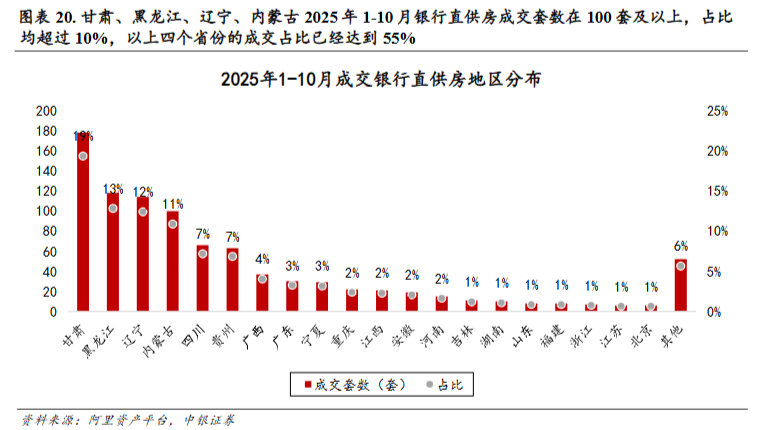

从区域看,东北三省占比最高达42.4%,其中辽宁占22.5%,黑龙江占16.5%。西北地区占19.2%,内蒙古、甘肃各占13.0%。

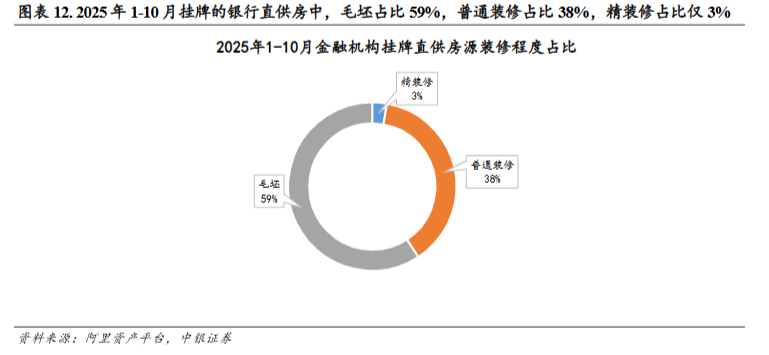

房源特征凸显空置与刚改需求。挂牌房源中毛坯占比59%,表明多数为空置房。

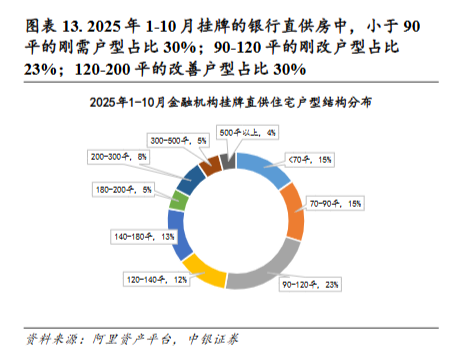

户型结构上,90平以下刚需户型占30%,120-200平改善型产品占30%。总价100万以下的房源占比高达86%,这既与房源多位于低能级城市相关,也反映出近两年房价下行的影响。

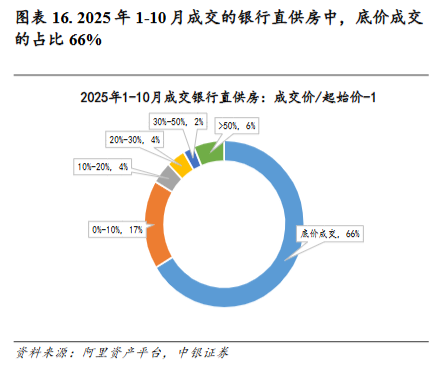

成交率低迷且多为底价成交。

报告强调今年1.4万套挂牌房源中仅920套成交,成交率仅7%,远低于同期法拍房的20%。成交房源中66%为底价成交,平均溢价率仅7%。甘肃、黑龙江、辽宁、内蒙古四省成交占比达55%,基本与供应格局吻合。

哪些银行在出售?

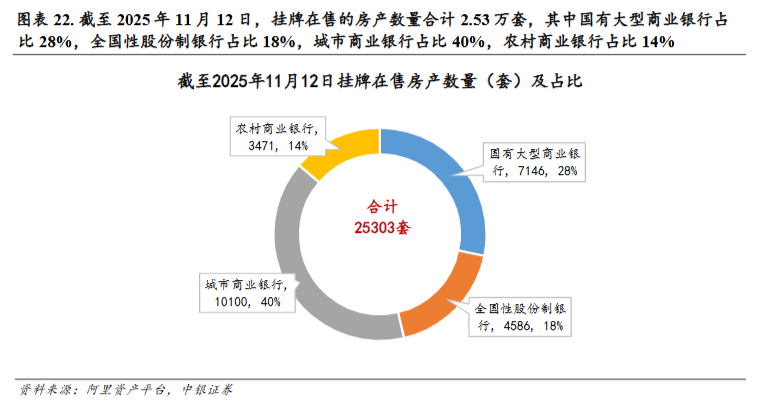

报告统计截至2025年11月12日,挂牌房源中主要银行的类型:

- 城市商业银行占比最高,40%。

- 国有大行占比28%。

- 全国性股份制银行占18%。

- 农村商业银行占14%。

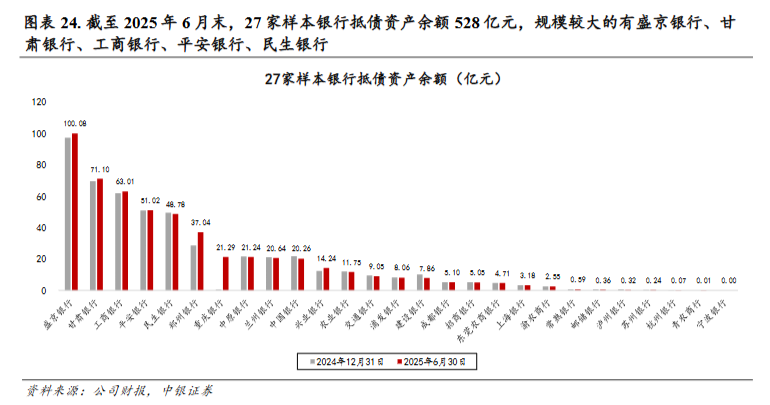

从抵债资产余额看,2025年6月末27家样本银行合计528亿元,较2024年末增长6.0%。

值得注意的是,近两年中小银行出现直供房的情况明显增多(国有银行、股份银行多在2015-2017年出现),这可能反映部分业务激进的中小银行在楼市上行期风控较弱,市场下行后违约情况显著增加。

整体市场影响有限,局部承压

中银证券强调,今年银行直供房累计成交量不足千套,在全国市场中占比微乎其微,难以撼动整体量价走势。

对于房源占比仅12%的一二线城市,少量低价房源更难产生实质影响。

但在三四线城市需警惕局部冲击。这些城市银行直供房占比达88%,购房者价格敏感度更高。

当大量低于市场价5%-25%的直供房集中入市时,可能成为区域或小区新的价格锚点,带动周边二手房价格下行。

市场情绪层面,银行批量出售房产可能被误读为看空信号,短期影响市场心理。但更主要的看跌情绪仍源于宏观经济和房地产基本面,与银行直供房热度关联度不高。

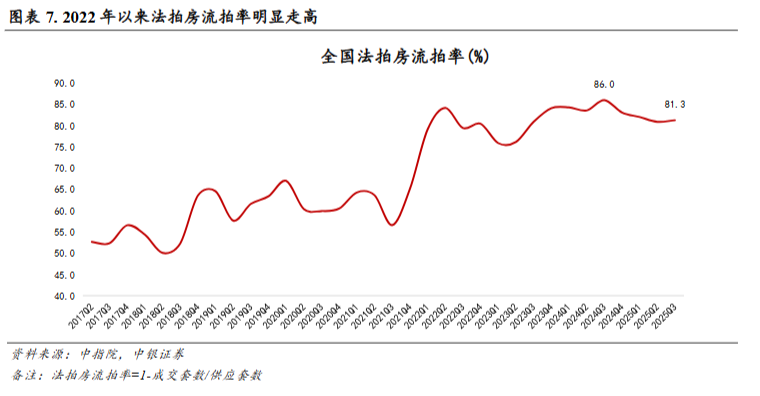

报告指出在法拍市场流拍率持续走高,2025年三季度达81.3%的背景下,银行选择直接销售提升处置效率,是应对地产下行周期的正常举措。