热点导读

100万亿资管产品迎信披重磅新规!5大修改要点,防止“业绩昙花一现”

银行“开门红”揽储手段利器,大额存单利率2.1%,居民存款“搬家”或持续

个人系公募风险准备金计提比例下调在望

金价疯涨一年突破4500美元,银行理财相关产品却在大幅收缩,头部公司二元看涨策略全面退场

资管要闻

100万亿资管产品迎信披重磅新规!5大修改要点,防止“业绩昙花一现”

12月25日,国家金融监督管理总局下发《银行保险机构资产管理产品信息披露管理办法》(2025年12月22日国家金融监督管理总局令2025年第10号公布,以下简称“10号令”)。

10号令主要针对信托产品、理财产品和保险资管产品,据根据最新数据整理,三类资管规模达99.53万亿。

相比于征求意见稿,正式稿主要有5大修改要点:一是删除销售时信息披露义务人强制披露“托管协议”;二是增加强制披露产品业绩比较基准的情形;三是增加定期报告的编制要求;四是细化现金管理类产品和非现管类产品的净值展示方式;五是新增和豁免临时报告披露情形。

详情参见:

https://www.cls.cn/detail/2240373

银行“开门红”揽储手段利器,大额存单利率2.1%,居民存款“搬家”或持续

银行又迎来新一年的“开门红”之战。

近日,发现,有银行客户经理在抖音、小红书等平台纷纷揽客,三年定期存款利率2.2%,两年大额存单利率2.1%,在当前利率环境下显得尤为突出。

近年来,随着银行存款利率下行,银行理财和公募基金规模攀升,主流观点认为,存款“搬家”目前仍在持续。

详情参见:

https://www.cls.cn/detail/2238703

个人系公募风险准备金计提比例下调在望

个人系公募“苦”20%的风险准备金计提久矣。

记者独家获悉,因不同股东导致的风险准备金计提比例的现状有望被打破,监管对此保持重视,个人系公募风险准备金计提比例或将下调。

在现行政策下,个人系公募风险准备金计提比例不得低于基金管理费收入的20%,非个人系公募风险准备金计提比例为10%,仅为个人系公募一半。监管基于防范风险以及规范行业发展角度做出上述安排,却成为个人系公募基金公司发展的掣肘。

详情参见:

https://www.cls.cn/detail/2240872

权威专家谈人民币汇率“破7”:系多空分歧点位,切忌赌汇率走势

近日,离岸人民币对美元汇率一度升破“7”整数关口,市场掀起热议:人民币为何升值?有何影响?如何看待“7”这一点位?未来升值趋势是否延续?对此,记者采访权威专家进行解读。

多位市场人士对记者分析,本轮人民币升值有三大因素:一是,市场对美联储在2026年继续降息的预期升温;二是,有年末季节性“结汇潮”影响;三是,中国经济基本面表现稳健,进一步增强了市场对人民币的信心。

“7元是汇率多空分歧的点位”,有权威专家对记者表示。在其看来,人民币汇率走势仍存在较大不确定性,预计人民币汇率升至7元后,市场一致性预期减弱,后续购汇力量可能有所增加。此外,权威专家也强调,人民币升值过快不排除央行会采取措施;提示企业和金融机构切忌盲目跟风、赌汇率走势。

详情参见:

https://www.cls.cn/detail/2242394

金价疯涨一年突破4500美元,银行理财相关产品却在大幅收缩,头部公司二元看涨策略全面退场

现货黄金价格狂飙,然黄金主题理财发行却逆势降温。

记者梳理中国理财网发现,而理财公司发行数量则从 2约月5日的51 只大幅收缩至12月25日的18只,降幅约 64.71%,待售产品寥寥无几。

而对应时间段内,伦敦金现却截然相反,累计涨幅达60.09%,价格从最低点 2771.88 美元 / 盎司一路攀升至当前 4479.39 美元 / 盎司,一度突破 4500 美元 / 盎司关口,创下历史新高。

去年,招银理财三分之一的黄金理财产品采用“黄金看涨二元”策略,即拿1%资产投资于挂钩SGE黄金9999的期末看涨二元期权;但今年这类策略产品已全面退场,取而代之的是障碍期权类的鲨鱼鳍结构。

详情参见:

https://www.cls.cn/detail/2240558

银行理财2025年度盘点:规模破33万亿,固收占比七成,权益投研能力待提升

2025年进入尾声,银行理财市场在震荡与修复中走过关键一年。进行了盘点观察,规模逐季回升、结构集中、收益分化,成为全年理财发展的三条主线。

据中国理财网数据显示,银行理财存续规模在一季度末为29.14万亿元,二季度末回升至30.67万亿元,三季度进一步增至32.13万亿元。另据华西证券测算显示,截至12月19日,银行理财规模约33.74万亿。全年理财规模呈现“V型”复苏,凸显出在利率下行与市场波动双重考验下的韧性。

尽管规模持续增长,但银行理财的产品结构依然呈现“单极主导”特征,固收类产品规模占比连续四个季度超过74%,“结构失衡”凸显投资者对低风险产品的强烈偏好与理财公司权益投研能力尚不足的双重现实。

详情参见:

https://www.cls.cn/detail/2241486

产品、销售、估值、投资,2025年34万亿银行理财市场大事全梳理,2026年将有何变化?

2025年即将收官,据华西证券测算,截至12月19日,银行理财规模约33.74万亿,接近34万亿元。

2025年,从养老理财全国试点扩容到销售端乱象整治,从估值体系规范化到投资端套利漏洞封堵,一系列监管政策密集落地,与市场创新实践交织,推动行业告别野蛮生长,迈向“全面净值化、监管合规化、发展高质量”的新阶段。

展望2026年,规模稳增与结构优化将成为核心发展主线。有券商研究人士预测,2026年银行理财规模至少实现10%增长,若2025年末规模达34万亿元,2026年有望突破38万亿元;

资产配置上,券商研究人士普遍认为,债券仍为基石,但占比下降,存款类、存单的配置比例在一定期间内会有上升,公募基金和权益类资产占比也将提高。

详情参见:

https://www.cls.cn/detail/2240807

中国ETF迈入6万亿时刻,年内三次亿级跨越

中国ETF正式迈入6万亿时刻。

最新数据显示,截至12月26日,中国ETF规模达到6.03万亿,较年初3.73万亿增超6成。中国ETF年内规模已经连续实现了4万亿、5万亿、6万亿三次跨越,每一次万亿级别的增长间隔都在缩短。ETF数量1381只,较年初增加342只,增幅近33%。

详情参见:

https://www.cls.cn/detail/2241868

彻底转向还是观望反弹:金银大涨进一步动摇比特币投资者信心

黄金白银上周再次突破历史纪录,显示出贵金属的强势行情。然而,这对加密货币投资者来说却犹如雪上加霜。

曾被视为“数字黄金”的比特币在今年创下历史价格纪录后,年内已下跌6.25%,以太坊也下跌了12%。加密货币市场整体情绪非常低迷,甚至带动加密资产管理上市公司的股价也大幅下跌。

投顾公司Navellier & Associates的创始人Louis Navellier指出,鉴于黄金价格在2025年上涨了近70%,而大多数加密货币却持续下跌,加密货币投资者是时候转向黄金了。他强调,黄金具有央行购买、波动性较低和流动性改善等优势。

详情参见:

https://www.cls.cn/detail/2242065

2025年公募分红创新高,权益崛起、头部领跑、高频策略成三大看点

2025年临近尾声,公募基金年度分红画卷已清晰展开。Choice数据显示,年内公募分红规模稳步增长,同时分红结构悄然生变,多重看点勾勒出公募分红的全新生态,具体有三大看点:

看点一:年内分红总额创新高,权益类基金崛起势头显著,债基分红贡献率有所回落。低利率时代,票息收益空间压缩,直接影响债基分红贡献。

看点二:头部公募竞争格局凸显,沪深300ETF成为分红核心引擎,易方达居年内分红总额之首。

看点三:债基与红利ETF成高频分红两大主力品类,盛丰衍旗下央企主题产品年内分红次数居首。

详情参见:

https://www.cls.cn/detail/2242169

白银LOF“过山车”,一日内40万套利大军涌入,复牌即跌停

国投白银LOF继续狂飙,叠加美港股休市,带动场内LOF基金涨停潮。

12月24日,国投白银LOF连续三天涨停,最新溢价近70%。与此同时,多达20余只场内LOF因溢价出现涨停。

盘后,为抑制狂热的炒作情绪,多家基金公司迅速采取举措。基金公司提示投资者,基金场内二级价格明显高于基金份额净值,出现较大幅度溢价。特此提示投资者关注二级市场交易价格溢价风险,投资者如果盲目投资,可能遭受重大损失。

25日,“国投白银LOF”炒作热终于退潮,周四开盘停牌,10点30分复牌后“国投白银LOF”一字跌停。以跌停价估算溢价率依然超过40%。

在贵金属上涨高歌猛进的行情中,市场上唯一一只场内交易的国投白银LOF基金限购,各类平台套利教程、套利指南推波助澜,吸引了更多的跟风与炒作。

REITs市场“七连阴”,部分经营权项目上周以来跌幅近10%

12月23日,中证REITs全收益指数震荡,盘中跌幅一度超过1%,最终收跌0.83%于983.81点,创今年1月9日以来新低,是REITs市场连续第7个交易日收阴。

对于加速下跌,中金公司固收研究团队认为,主要原因是市场对OCI账户分红本息拆分记账事项的担忧情绪加重,引发自经营权REITs开始的情绪性、避险性卖出,下跌为典型事件冲击情景。

详情参见:

https://www.cls.cn/detail/2237855

机构动态

中信证券理财“踩雷”风波再起 富安娜理财纠纷一审获赔近三千万

12月25日晚间,家纺龙头企业富安娜(002327.SZ)披露了关于中信证券固定收益类理财产品逾期兑付的最新进展,持续近三年的理财纠纷终于迎来一审判决。

根据深圳市福田区人民法院判决,中信证券须在判决生效后十日内向富安娜赔偿本金损失约2928.63万元,涉案资管计划后续清算回款由双方各分50%。法院同时认定,中信证券与招商银行广州分行应配合富安娜提取尚未兑付的3583.71万元信托投资回款及利息。

详情参见:

https://www.cls.cn/detail/2241225

23万卖一份吹票研报,券商两首席自引牢狱之灾,行业汗颜

两名分析师给上市公司研报,收23万好处费,结果落得判刑、罚款,这无疑给卖方研究狠狠抹黑了一笔。

中国裁判文书网近日披露的刑事判决书,揭开了这起利益输送案件的全貌。结合相关信息来看,涉案人员为东方财富证券原电子行业首席分析师邹杰、原电新行业分析师程文祥,2023年4月二人接受宋某甲(另案处理)请托,依托邹杰的分析师职权为利通电子撰写研报以提升其股票关注度,其中邹杰主导研报撰写并收受好处费18万元,程文祥负责沟通联络及转送现金并收取好处费5万元;而利通电子股价在相关研报发布后先大幅冲高再迅速回落,波动轨迹与研报发布高度关联。

详情参见:

https://www.cls.cn/detail/2239719

知名前券商高管掌舵私募被罚!股权类私募或成短线交易监管新靶点

天津证监局12月26日披露,针对浙江丝路产业投资基金合伙企业(有限合伙)存在的短线交易行为,将出具警示函,记入证券期货市场诚信档案数据库,并在规定期限内提交书面报告。

与以往短线交易被罚案例中涉事主体多为证券类私募不同,浙江丝路基金是一家股权类私募。

此次浙江丝路基金被罚,或标志着监管层已将股权类私募的持股交易纳入严格监控,打破了过往股权类私募无需关注短线交易限制的惯性认知。

详情参见:

https://www.cls.cn/detail/2242170

又两家公募高管变动,更迭潮涌,55家换董事长,39家换总经理

基金公司高管变动贯穿2025年全年,时值年末,再有两家基金公司发生高管变动。

12月26日晚间,诺德基金公告高级管理人员变更称,因个人原因,罗凯离任公司总经理职位。公告同时宣布,任命刘翔为诺德基金新任总经理。

此次履新的刘翔是一员资管老将,他拥有近三十年金融从业经验,跨银行、公募领域的资管行业经验丰富。

与此同时,信达澳亚基金新任董事长也敲定,来自股东方信达系的唐伦飞出任董事长,商健不再代任。唐伦飞自2003年起加入信达,期间短暂在中国人民银行金融稳定局从事证券公司风险化解工作,此后依然回归信达。

详情参见:

https://www.cls.cn/detail/2241400

三家股份行AIC首投均已落地,全部投向科技领域,行业选择各有侧重

从揭牌开业到生意“开张”,三家股份制银行AIC仅用了不到一个月。

兴银投资、招银投资、信银金投相继开业后,近日均已落地首笔对外投资,且全部投向科技相关领域,显示出 AIC 模式在科技金融领域的创新推动作用。

据媒体报道,三家AIC首单均有助于被投公司提升资本实力,但在行业选择上各有侧重。分别聚焦于锂电行业、智能汽车行业、清洁能源行业。

1400亿!社保基金落子江浙闽鄂

在今年年尾,社保基金密集落子,浙江、江苏、福建三地的社保科创基金陆续完成备案,而中部的第一只社保科创基金落槌湖北。

12月25日,湖北社保科创基金在武汉正式签约,由全国社会保障基金理事会、湖北省、武汉市、中国建设银行共同组建,首期规模200亿元。今年,社保科创基金在四个省份布局的总规模达到了1400亿。

《科创板日报》记者从知情人士获悉,该基金是中西部地区首支社保科创基金,已经有两家湖北国资机构确定参与到基金组建当中,基金出资将会是“央地结合”的模式,子基金已经在筹备当中。

详情参见:

https://www.cls.cn/detail/2242187

市场动态

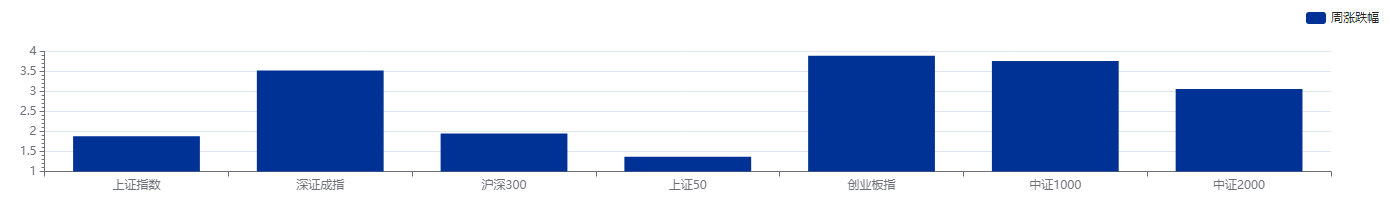

权益市场方面,上周,主要权益指数上涨。其中,上证指数上涨1.88%,深证成指上涨3.53%,沪深300上涨1.95%,上证50上涨1.37%,创业板指上涨3.9%。中证1000上涨3.76%,中证2000上涨3.06%。

上周,有色、化工、军工等板块涨幅居前,零售、银行等板块表现较弱。

(数据来源:Choice,整理)

(数据来源:Choice,整理)

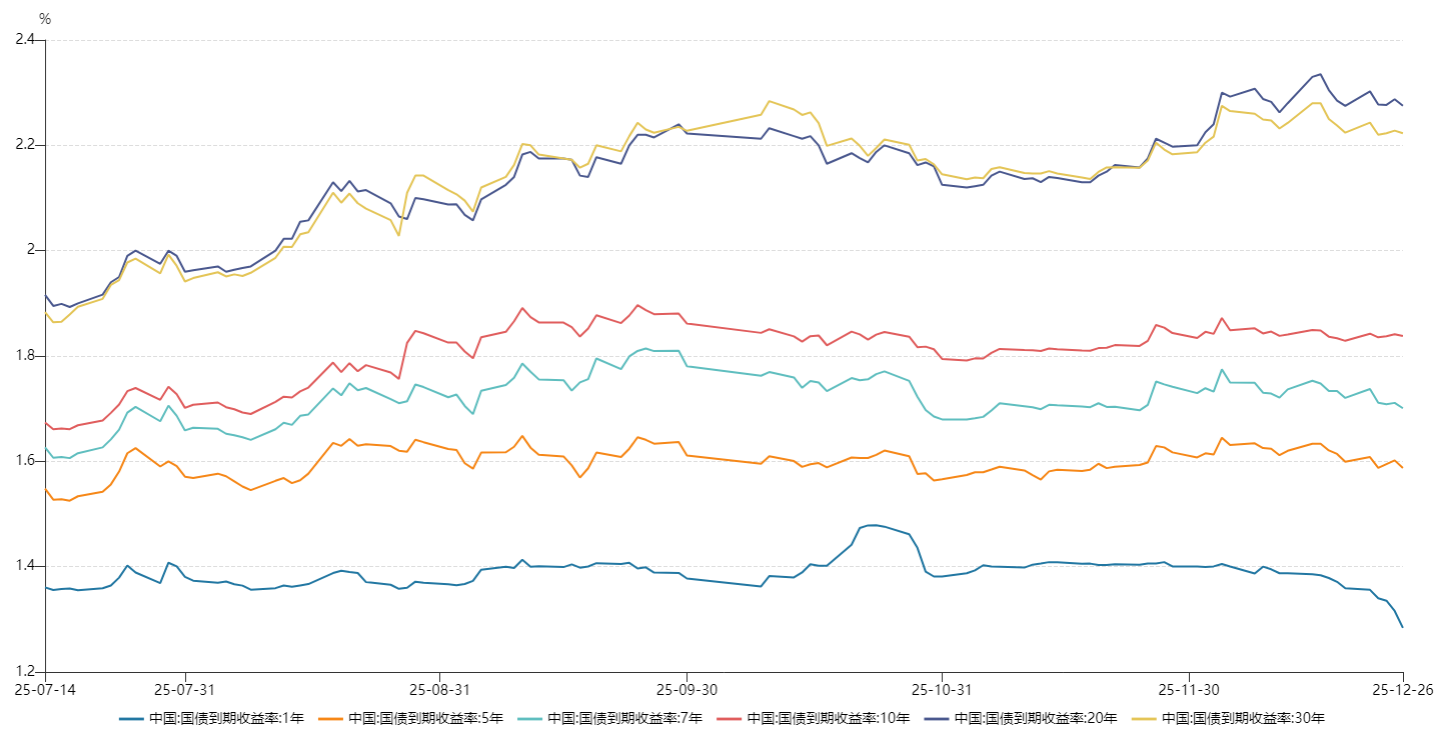

债市方面,上周,主要利率债收益率多数震荡下行。截至12月26日收盘,1Y、5Y、7Y国债分别报收1.28%、1.59%、1.7%,分别较前一周收盘变动-7.5BP、-1BP、-2BP;10Y、20Y、30Y国债分别报收1.84%、2.28%、2.22%,分别均较前一周收盘变动1BP、0BP、0.1BP。

(数据来源:wind,整理)

(数据来源:wind,整理)

公募基金方面,据国信证券统计,上周新成立基金65只,合计发行规模为275.94亿元,较前一周有所增加。此外,上周有23只基金首次进入发行阶段,本周将有8只基金开始发行。