|

作为全国首家由农信社改制组建成立的农商行,有着“001号农商行”之称的张家港行,此前一直是高速行驶状态,如今却逐渐有了“停泊”之势。

张家港行“扩表”节奏放缓的背后,潜藏着零售转型所带来的阵痛。昔日驱动张家港行高增的个贷“引擎”动能减弱,今年上半年个贷规模较峰值大幅缩水,个贷利息收入同比锐减超30%。但在净息差收窄压力下,该行的投资收益却以超27%的增幅逆势而上,贡献了三成营收。

在竞争激烈的金融市场中,从2017年上市之初的“不断向零售银行转型”,到2024年至2026年新三年发展规划“打造普惠精品银行、政企伙伴银行、稳健投资银行”,经营思路的变化,能否助张家港行再度扬帆起航?投资收益作为拉动其业绩增长的“引擎”,能否长期持续?

二季度资产规模仅增长5亿元

近期,张家港行上半年“成绩单”出炉——营业收入26.05亿元,较上年同期增幅1.72%;归属于上市公司股东净利润9.95亿元,较上年同期增幅5.11%;6月末,该行总资产规模达2237.85亿元,较年初增长2.23%。

上海证券报记者仔细翻看财报发现,张家港行经营指标延续了近年来增速下降的趋势:上半年,该行总资产规模共增加了48.77亿元,其中一季度增长超43亿元,二季度仅增长5.02亿元。

该行二季度主要资产变动里,个贷和对公贷款增量陡降。同上年末相比,一季度该行个人贷款增加6.93亿元,公司贷款增加近82亿元;而二季度该行个人贷款环比仅增加0.84亿元,公司贷款环比仅增加7.26亿元,显现疲态。

再看存款业务。6月末,张家港行吸收存款本金较上年末增加近93亿元,但二季度仅增加13亿元,增幅在A股上市银行中排名较后。

拆解存款结构可知,张家港行近年来推进零售转型,个人存款业务成资金来源主力,但定期化趋势延续。上半年个人存款占存款总额的63.82%,公司存款仅占36.18%。其中,定期存款占比超70%,同年初基本持平。

值得一提的是,张家港行在半年报中宣称,其存贷增量在全省60家农商行中名列前茅。与江苏其余5家A股上市农商行对比来看,该行上半年贷款增量排名第三,次于无锡银行、常熟银行;存款增量排名第四,次于常熟银行、无锡银行和江阴银行。

成也零售败也零售

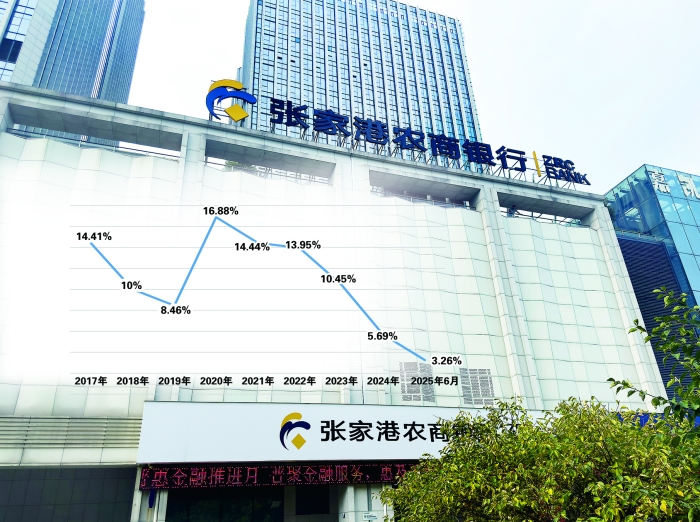

拉长时间维度来看,张家港行近年来的资产“扩表”速度也呈现放缓趋势。

在2020年,张家港行资产规模增速同比高达16.88%。2021年至2023年,增速均保持在10%以上,但呈现逐年递减态势。2024年,资产规模增速降至5.69%;截至2025年6月末,进一步降至3.26%。

为何上市8年来张家港行的资产规模增速坐上了过山车?这是因为其经历了零售业务从扩张到收缩的转变。

个人贷款的高速增长,曾是张家港行资产规模扩张的“引擎”;但从2024年起,该行个贷规模大幅缩减,进而拖累了整体资产规模的增速。

记者梳理发现,张家港行在2017年上市当年便提出“不断向零售银行转型”。2017年至2020年,其个贷规模持续高速增长,增速均超35%。其中,2018年的增速高达52.67%。2022年个贷规模达到511.6亿元,与公司贷款528.94亿元相差无几。但自2024年起,该行个贷规模大幅下跌,同比减少近16%。截至2025年6月末,个贷规模仅为438.38亿元。

2024年,张家港行的个贷规模占总贷款规模的比例从40%以上降至30%左右,个贷规模占总资产的比例从25%左右降至20%左右。

个贷规模的大幅增长与急剧下跌,主要受消费贷款和信用卡业务的影响,可谓“成也萧何,败也萧何”。2025年6月末,张家港行信用卡业务的贷款规模为14.01亿元,较2022年下滑超过68%;个人消费贷款相较于2022年降幅约为16%。

张家港行个贷业务规模压降背后,或在于零售信贷风险增加。在2017年起开启零售转型的3年里,该行个人银行业务的信贷减值损失均在4亿元以下。2020年至2023年间,这一指标陡升至8.92亿元、8.69亿元、10.34亿元和13.26亿元。2025年6月末,张家港行个贷减值损失为3.07亿元,接近2024年全年的3.15亿元。

受规模下降、净息差下行等因素影响,2024年末和2025年6月末,张家港行个人贷款利息收入分别同比减少22.85%和32.37%。从占比的角度来看,2023年该行个贷利息对总利息收入的贡献超40%,2025年6月末这一指标已跌至29%。

该行也因个贷业务收过多张罚单。今年4月,张家港行无锡分行因个人消费贷款贷后管理不到位被罚25万元。在2021年,张家港行就曾因个人消费贷款流入房地产领域、贷款资金转存银票保证金、同业业务严重违反审慎经营规则遭罚款90万元。

张家港行近年加大了不良贷款的核销力度。2022年至2024年该行分别核销了9.33亿元、15.49亿元和16.38亿元。2025年上半年,该行不良贷款核销6.77亿元,加上不良余额增加0.88亿元,新生成不良约为7.65亿元。

投资收益成新“引擎”

在张家港行个人贷款增长动能大减后,其便将目标转向了公司业务和金融市场业务。

在2023年,张家港行提出“做深普惠金融业务、做强公司金融业务、做专金融市场业务”的业务发展模式,大力拓展对公业务。2023年、2024年和2025年上半年,该行公司贷款规模同比增速均高于15%,明显高于个人贷款同期增速。

虽然公司业务规模迅速扩张,但受宏观环境变化等影响,张家港行整体利息净收入下滑明显。2023年至今,该行利息净收入呈现下滑态势。今年6月末,该行利息净收入同比下降10.48%,公司贷款利息收入仅增长6.11%。

利息收入减少的背后,是资产端收益率的下降。该行今年上半年生息资产、贷款收益率分别为3.1%和3.72%,较2024年末下行46个基点和66个基点。光大证券金融业首席分析师王一峰在研报中分析认为,需求不足、业内竞争导致张家港行新发放贷款定价持续走低,叠加存量贷款到期滚动重定价等因素共振。

随着资产端收益率走低,张家港行净息差明显承压。虽然上半年张家港行存款成本率为1.8%,较2024年下行33个基点,但贷款收益率下降速度明显快于存款成本率下降速度。截至今年6月末,张家港行净息差为1.43%,与一季度持平,较去年末下降了19个基点。

谈及稳息差,张家港行近日在接受机构调研时表示,该行在资产端坚守大零售转型战略,以零售转型促进贷款结构优化等,通过资产结构的优化弥补资产端收益率的下滑;提升贷款风险定价能力,突出分层分类定价水平。

在信贷收入下滑的情况下,金融市场业务成了张家港行创收的重要来源和新“引擎”。2024年其投资收益同比增幅达176.81%,2025年6月末同比增长了27.57%至8.67亿元,占营收比重也从2023年的10.27%快速提升到了33.28%。

今年上半年债市波动加大,多数银行金融投资资产受到冲击,该行何以逆势而上?记者注意到,其投资收益激增部分源于“以摊余成本计量的金融资产终止确认收益”,该项指标从去年上半年1.37亿元攀升至2.8亿元,同比增长约104.38%。

“二季度债市利率下行趋势下,张家港行可能通过部分债券投资浮盈变现驱动非息收入高增。”王一峰在研报中表示。业内人士认为,此类收益可以理解为金融资产处置产生的“一次性兑现收益”,后续可持续性相对较弱,其能否延续下去仍需取决于银行对下一阶段市场波动机会的把握能力。