今年下半年第一个交易日,又有多只银行股价格再度创下历史新高。

7月1日,A股42家上市银行全线飘红,多只个股录得2%以上涨幅。Wind数据显示,当日银行板块的主力净流入额达26.57亿元,板块涨幅达1.54%。当日,建设银行、浦发银行、厦门银行均创下历史新高。

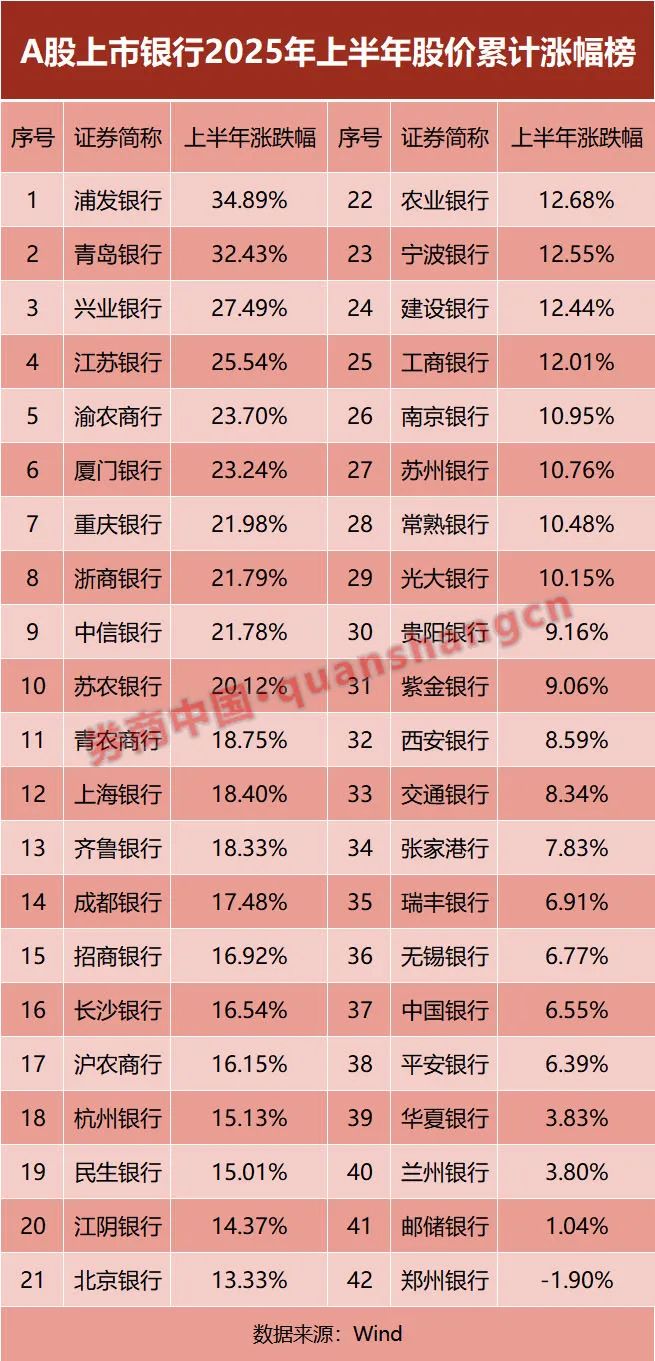

回顾今年上半年,银行板块持续受益于高股息板块的投资热度,保险资金等中长期资金入市加快,频频举牌上市银行。与此同时,政策红利下,中央汇金持续增持、ETF等指数基金大幅加仓。多因素催化下,银行板块获得持续上涨,多只个股不断创下上市以来新高。券商中国记者据Wind统计,上半年浦发银行、青岛银行、兴业银行等10只个股累计涨幅超过20%。

股价迭创新高

7月1日,A股银行板块再度迎来全面上涨,42家上市银行无一例外。其中,苏州银行大涨5.13%,厦门银行、杭州银行涨幅均超3%;共有13只银行股涨幅超过2%。

值得一提的是,近几个交易日共有16家上市银行再度刷新股价纪录,包括“工农中建交”五大国有银行,以及浦发银行、华夏银行、光大银行和兴业银行等4家股份行,另有北京银行、江苏银行、南京银行、上海银行、杭州银行、成都银行和长沙银行等7家城商行,分别在近日创下历史新高。

回顾今年上半年,银行板块指数累计涨幅达14.32%,跑赢沪深300指数14.29个百分点,位居各行业第二。截至6月30日,A股银行板块总市值攀升至15.44万亿元,总市值占上市公司板块比例为14.74%,较年初市值增幅约1.87万亿元。

依据2025年上半年板块涨幅榜来看,浦发银行以34.89%的累计涨幅摘得桂冠,青岛银行以32.43%的涨幅紧随其后。此外,兴业银行、江苏银行、渝农商行、厦门银行、重庆银行、浙商银行、中信银行和苏农银行上半年累计涨幅均超过20%。

不过,也有部分个股表现相对靠后,例如郑州银行上半年累计下跌1.9%,邮储银行、兰州银行、华夏银行累计涨幅均不足5%;共有13家上市银行累计涨幅低于10%。

为何近年来表现强势的银行板块,今年上半年的上行趋势得以延续?中国银河证券银行业分析师张一纬在近日研报中分析称,相比于2023年和2024年,今年以来银行板块红利价值逻辑有所降温,政策红利下的资金裂变成为主导银行估值重塑的核心驱动。增量资金流入银行板块,多数情况下由政策推动,包括中长期资金入市、公募基金欠配调仓、汇金增持和被动型指数ETF的发展等。

值得一提的是,作为中长期资金代表的保险资金,年内继续大举“扫货”银行股。据券商中国记者不完全统计,年内包括农业银行、邮储银行、招商银行、中信银行和杭州银行共5家银行获得保险公司举牌(即持有股份超过5%),其中多家为H股。

另一最新动向来自于国有资产管理公司(AMC),近期中国信达旗下的信达投资,通过资管计划累计增持浦发银行1.18亿张可转债并全部转股,对应持股比例为3.01%;另据券商中国记者近日从民生银行获悉,另一家国有AMC公司——中国长城资产对民生银行持股比例已超过3%,并提名长城资产副总裁郑海阳为民生银行董事候选人。早在2023年,中信金融资产大举增持光大银行可转债,并全部转股后取得彼时光大银行7.08%股份。

分红力度持续加大

银行股普遍具有体量大、估值相对较低、股息率高的特点,是大型险资偏好的股票类型。6月下旬,A股上市银行进入密集派发2024年度现金分红阶段。

近日,沪农商行、渝农商行和浙商银行实施了2024年度现金红利派发,至此已有26家银行落地2024年度利润分配,叠加已实施的中期分红,年度分红合计已达4273.83亿元。

券商中国记者据Wind统计,2024年A股上市银行现金分红总额将达6319.56亿元,相较去年增加了近200亿元,增幅为3.03%。

从分红力度来看,绝大多数上市银行都提高了分红总额。根据Wind统计数据,A股42家银行中,有39家银行2024年现金分红总额超过上一年,整体分红额度较上一年增加了186亿元。

分红规模上,国有大行是分红主力。据统计,六大行2024年度分红总额合计超过4200亿元,高于2023年。其中,工商银行和建设银行的现金分红总额达到千亿元规模,分别为1097.73亿元和1007.54亿元;农业银行和中国银行紧随其后,现金分红总额分别为846.61亿元和713.60亿元。从分红比例看,多家银行现金分红比例均在30%及以上。

值得一提的是,为响应新“国九条”等政策号召,A股上市银行纷纷推出了中期分红方案,以增加现金分红频次和投资者回报感。Wind数据显示,当前有23家A股上市银行2024年中期分红已落地实施,合计派发现金红利2577.06亿元。

尽管分红比例较高,但当前上市银行普遍面临业绩增速放缓、净息差缩窄的窘境。国家金融监管总局发布的2025年一季度银行业数据显示,商业银行净息差进一步降至1.43%,同比下降0.11个百分点,创下历史新低。

经营业绩方面,今年一季度上市银行业绩同比下滑队伍有所扩大。数据显示,42家上市银行中,16家银行营业收入同比负增长,12家银行净利润同比下降。其中10家上市银行营收和净利润双双同比下滑。

后市如何演绎?

从基本面来看,今年银行经营业绩增速放缓、净息差下行的趋势能否迎来拐点,是包括投资者在内的市场参与方重点关注的议题。近日,多家上市银行召开2024年度股东大会,部分银行高管预判年内经营收入、净息差仍有挑战。

此前,平安银行行长冀光恒在股东大会上表示,从全行业经营层面看,银行净息差收窄已是既定的结构性趋势。近日,招商银行行长王良在回应股东提问时表示,息差要回升到2%以上、盈利增长回到两位数增幅,短期看,可预期的范围内还很难实现。民生银行行长王晓永在股东大会上表示,尽管该行一季报业绩超预期,但在当前低利率、低息差的大背景下,管理层深感营收的可持续增长仍然面临着较大挑战。

展望今年下半年,A股上市银行股价将有怎样的表现?多家券商研究所在2025年银行业中期投资策略及最新研报中,仍保持乐观看法。

中金公司近日研报重申,看好银行相对收益和绝对收益,其中H股表现好于A股。该机构分析称,当前保险负债成本相对大部分金融资产收益率仍然较高,以银行为代表的高股息资产配置需求提升。与公募基金相比,保险资金投资港股可免除股息税,因此H股银行相对A股银行股息更具吸引力。

平安证券在银行业中期策略报告中指出,从全年维度看,核心主业的企稳有望支撑银行整体基本面保持稳健。利差业务和负债端成本所展现的积极信号有望在后续持续体现,对于全年板块营收的表现无需过度担忧,从而对盈利平稳增长起到支撑。目前板块平均股息率达到4.01%,结合监管一系列引导中长期资金入市的措施,预计板块的股息配置价值吸引力仍将持续。

招商证券银行业中期策略报告表示,虽然银行板块指数创新高,但背后有长期业绩增长对应,相对估值仍偏低。银行板块更高的ROE(净资产收益率)、更高的长期增速,但估值依然折价。但事前的估值折价通常对应着事后的高回报。银行作为债权人,从当前板块业绩和估值来看,预期穿越周期后,银行板块仍会有更高的长期复利的回报。