|公司研究|

金风科技:盈利改善,在手订单饱满,受益“双海”成长

投资顾问:于鑫 登记编号:A0740622030003

【摘要】

|

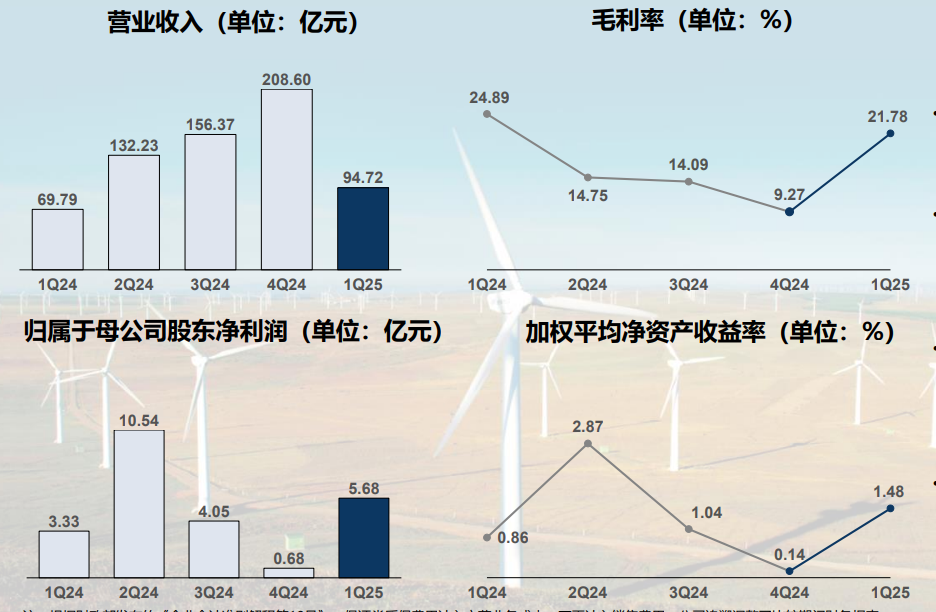

事件:金风科技2024年实现营收566.99亿元,同比增加12.37%,归母净利润同比增加39.78%%;2025年一季度实现营收94.72亿元,同比增加35.72%,归母净利润同比增加70.84%。

盈利能力方面,2024年毛利率为13.80%,同比下降3.34pct,净利率为3.27%,同比提高0.25pct。2024年公司风机及零部件销售业务收入约389.21亿元,同比增加18.17%,增速较2023年提升17.14pct,毛利率为5.05%,同比提高4.89pct,盈利能力改善。

公司近一年及一期单季度主要合并损益指标 |

|

来源:公司官网 |

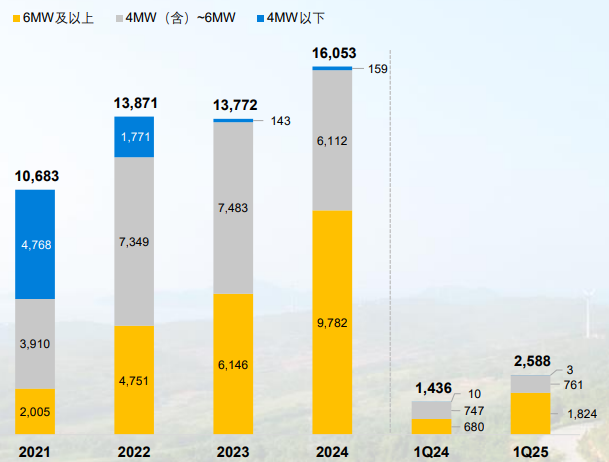

点评:销量同比大幅增长,大兆瓦机组占比较高。2025年1-3月公司实现对外销售容量2.59GW,同比增长80.16%。大兆瓦机组成为销售主力,6MW及以上机组销售容量1.82GW,占比达到70.47%;风机销量增长带动收入提升。

公司2025年一季度销售容量(MW) |

|

来源:公司官网 |

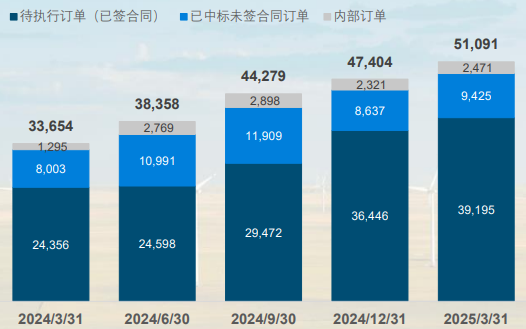

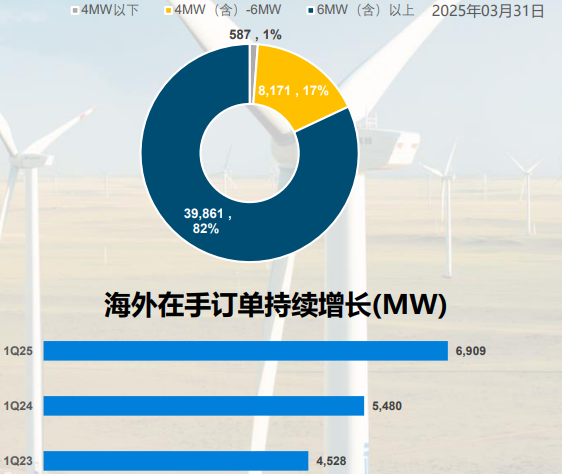

在手订单总量持续增长,结构进一步优化。截至2025年3月31日,公司在手订单总计51.1GW,同比增长51.81%。在手外部订单共计48.6GW,其中海外订单量为6.9GW,保持在较高水平。外部待执行订单总量为39.2GW,外部中标未签订单为9.4GW。

大兆瓦趋势显著,外部待执行订单中,6MW及以上机组达31.1GW,占比约79.9%;外部中标未签订单中,6MW及以上机组达8.7GW,占比约92.5%。饱满且结构优化的在手订单为公司后续的收入增长和盈利能力提升提供了有力支撑。

公司2025年一季度风机在手订单(MW) | 公司2025年一季度外部订单分布(MW) |

|

|

来源:公司官网 |

|

公司基本面梳理

金风科技是由1998年成立的新风科工贸在2001年3月26日整体变更设立,历史悠久。公司自成立以来,始终围绕风电行业深耕业务,业务从风机制造业务逐步延伸到风电场投资与开发、风电服务以及水务等,开辟了多元化盈利渠道。

自2004年以来,公司经历多轮行业周期,在行业最低谷是依然实现盈利,体现了龙头穿越周期能力。最近一轮行业周期,风机价格快速下滑,公司通过成本控制、风机出货结构调整、电站产品销售等措施,使得盈利水平逐步修复、收入和利润恢复增长趋势。

业务布局情况

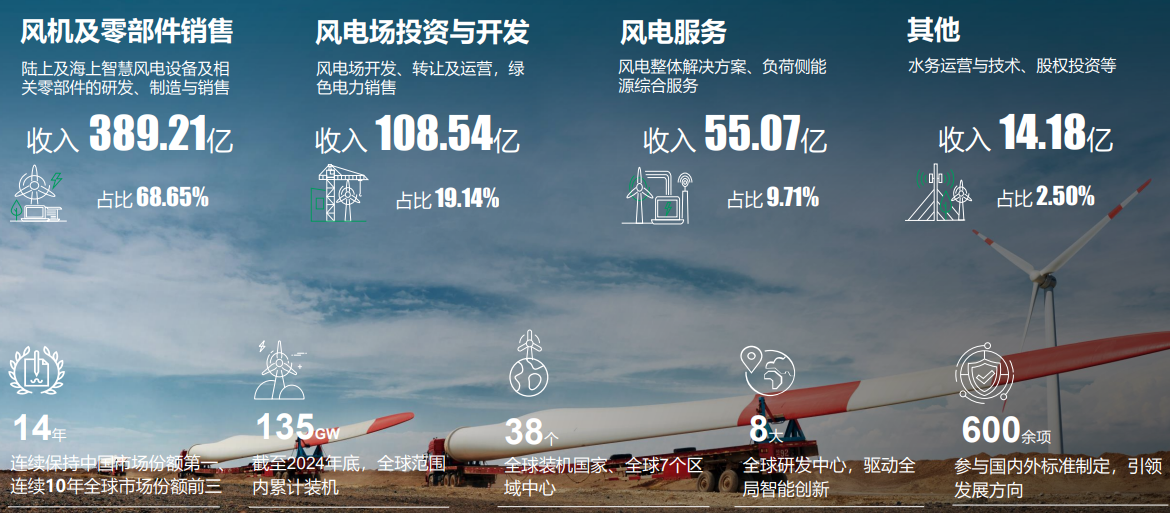

公司拥有风机制造、风电服务、风电场投资与开发三大主营业务以及水务等其他业务,为公司提供多元化盈利渠道。金风科技凭借在研发、制造风机及建设风电场所取得的丰富经验,不仅为客户提供高质量的风机产品,还开发出包括风电服务及风电场投资与开发的整体解决方案,能满足客户在风电行业价值链多个环节的需要。

公司机组可适用于高温、低温、高海拔、低风速、海上等不同运行环境。在市场拓展方面,公司在巩固国内市场的同时积极拓展全球风电市场,发展足迹已遍布全球六大洲。

公司业务分部及2024年业绩概况 |

|

来源:公司公告 |

风电机组:公司目前已形成GWHV11、GWHV12、GWHV15、GWHV17、GWHV20及GWHV21多平台系列化产品,拥有丰富的产品谱,可以覆盖陆上、海上、海外风电市场。2024年度,荣获“风电领跑者”最佳海上机组奖(13-16MW)、最佳海上机组奖(16-18MW)、年度最佳创新产品奖、3项最佳服务产品奖,共计6项大奖。同时,公司参与的“海上风电安全高效开发成套技术和装备及产业化”项目、“超大容量风电能量转换系统的高性能服役关键技术及应用”项目分别获得2023年度国家科学技术进步奖一等奖及二等奖。

风电服务:公司实现行业内首个无人化场站标杆项目的成功落地,“无人化”改造后,该场站日常人工巡检替换为远程智能巡检,巡检工时由2,232小时降低为414小时,整体巡检效率提升5.4倍;在功率预测方面,公司空间分辨率从3公里大幅提升至100米级别,并通过云平台协同,形成了预测模型“预测、评估、优化、训练”的持续自我优化,提升预测准确率3%-5%。截至2024年末,公司国内外后服务业务在运项目容量接近40GW,同比增长近30%。

风电场投资与开发:2024年,公司国内外自营风电场新增权益并网装机容量1,980.28MW,转让权益并网容量331.25MW,截止2024年末末,全球累计权益并网装机容量8,042.85MW,权益在建风电场容量3,763.94MW;2024年,公司国内合并报表范围内风电项目已覆盖全国22个省份,国内外合并报表范围风电项目的发电量162.62亿kWh,上网电量156.43亿kWh;国内机组平均发电利用小时数2340小时,超全国风电机组平均水平213小时,国际机组平均发电利用小时数4566小时。

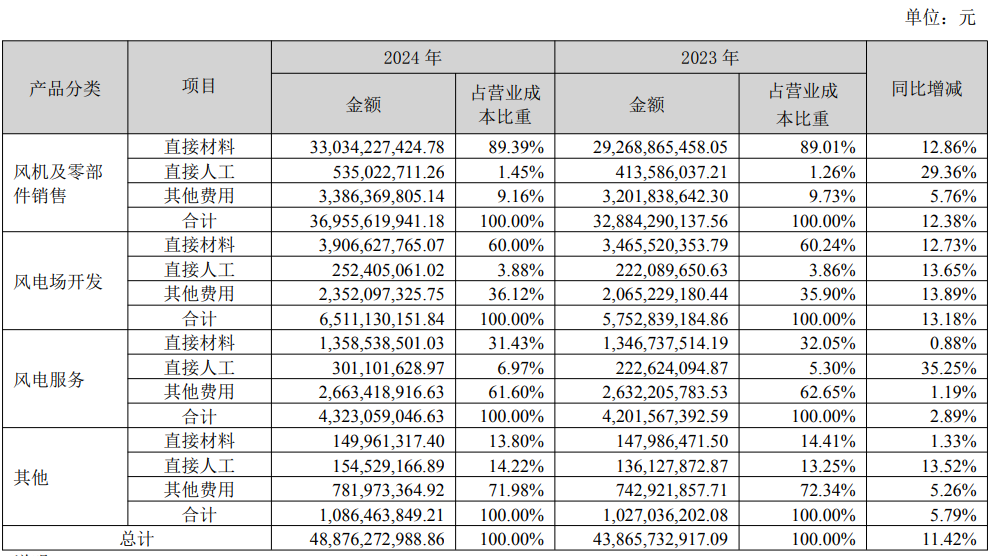

金风科技产品分类 |

|

来源:公司公告 |

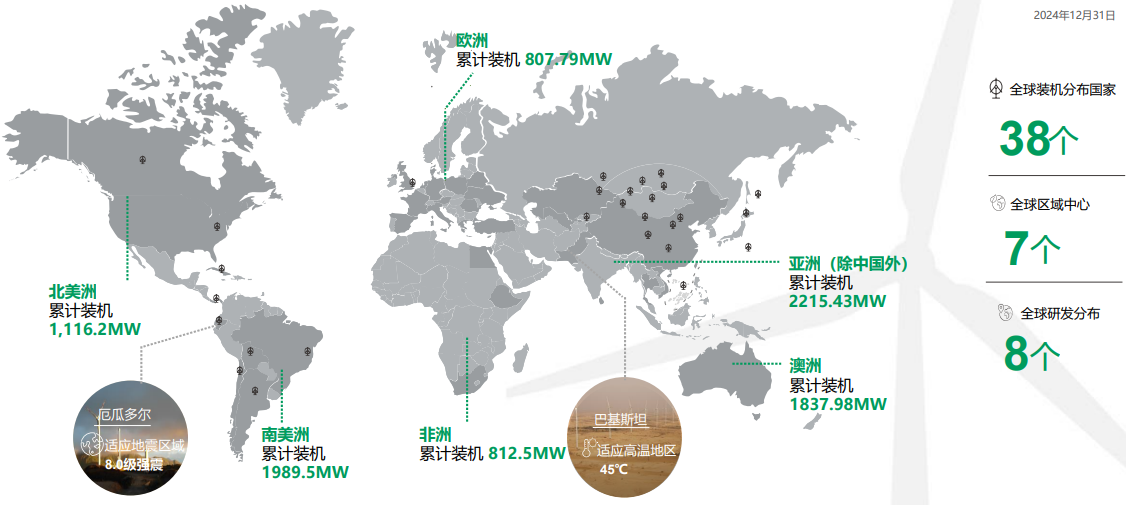

国际业务顺利拓展

公司多年来积极推进国际化战略,秉承“以本土化驱动国际化”的宗旨,2024年,公司海外新增订单创历史新高,同时突破菲律宾、纳米比亚、格鲁吉亚等8个国家,累计实现签单国别47个。GWHV12、GWHV15平台系列机组已成为主力投标产品,涵盖北美洲、大洋洲、欧洲、亚洲、南美洲及非洲市场。

截至2024年底,国际业务累计装机8780.60MW,其中在北美洲、澳洲、亚洲(除中国)及南美洲的装机量均已超过1GW。

海外业务进展 |

|

来源:公司官网 |

小结

中国风机2025-2026年新增订单保持高增,“十五五”期间年均海风装机有望超20GW,远超“十四五”水平。

2025年,江苏、广东重大海风项目陆续迎来开工,二季度进入交付旺季;陆风装机有望达100GW,创历史新高,带动业绩表现;上半年主机企业国内制造盈利磨底,随着涨价后订单的陆续交付,三季度交付端将迎来单价和毛利率双重修复。

公司风机业务盈利能力改善,在手订单创新高,加大研发投入,公司竞争优势有望持续增强。

盈利预测综合值 |

|

来源:ifind |

参考研报

免责声明 本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由研究助理协助资料整理,由投资顾问撰写。本报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 投资顾问:于鑫(登记编号:A0740622030003)

|