行业拐点已至,把握细分弹性——2026年化工行业展望

投资顾问:杨凡雷(A0740123080020)

2025年化工行业回顾

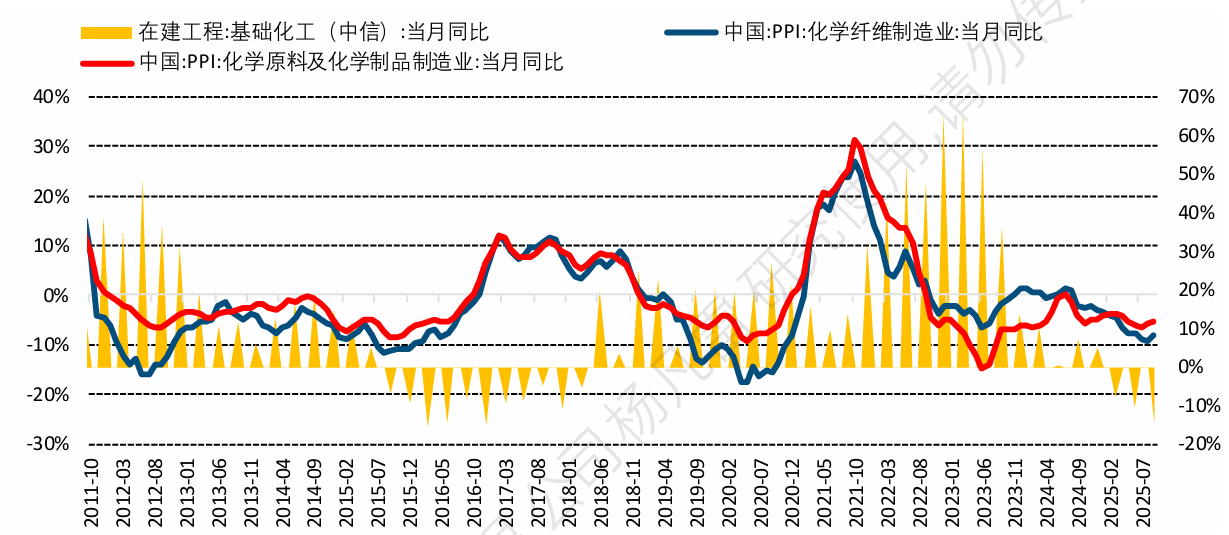

2025年以来,基础化工板块在二级市场表现显著强于实体价格。截至11月中旬,申万基础化工指数累计上涨逾34%,相对上证指数超额收益约16个百分点。然而,基本面仍处周期底部:Wind化工品价格指数全年下跌10%,原油下行叠加需求疲软,多数产品价格继续探底;工业PPI连续36个月位于0轴下方,其中化工原料PPI1—10月均值同比再降5%,自2022年10月起已持续负增长三年。

尽管实体价格低迷,政策“反内卷”与市场预期改善共同驱动估值修复,板块行情领先于盈利拐点,呈现“价格底+估值升”的背离特征。

图:化工原料增加值/PPI同比数据 |

|

图:wind化工产品价格指数 |

|

数据来源:Wind,九方金融研究所 |

从产能扩张到供给侧改革,行业拐点已现

产能扩张接近尾声

申万基础化工行业2025年前三季度在建工程数值为3,584.15亿元。同比较去年同期下降15.11%,表明行业资本扩张速度放缓,在建工程已自2024年Q3以来连续三个季度同比下滑,且降速扩大,反映行业产能扩张高峰已基本接近尾声,行业周期拐点开始显现。

我们参考2015年的周期,2025年7月基础化工板块在建工程由正转负,同期化学原料&制品、化学纤维板块PPI同比探底回升,2016年8月PPI开始由负转正,如果参考化工产品价格指数,2016年2月化工品价格即探底反转。参考上一轮周期,叠加化工行业反内卷政策驱动下,2026年或许是化工价格回暖的拐点。

图:化工行业资本开支情况 |

|

数据来源:Wind,九方金融研究所 |

化工行业反内卷政策——新一轮供给侧改革

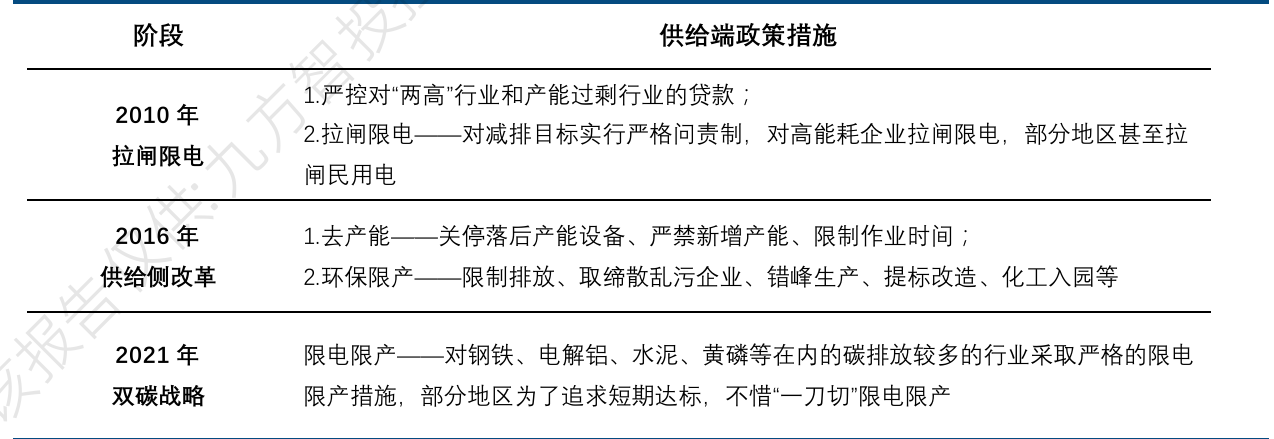

无论是行业供过于求还是企业内卷行为造成的行业景气度低迷,都会使得化工品价格下行、企业盈利水平下降。回顾过去三段化工周期,我们可以看到:

1)2009年9月,国务院批复《关于抑制化工等行业产能过剩的意见》,将坚决抑制行业产能过剩和重复建设作为结构调整的重点工作;随后在2009年12月,化工原料及化工制品行业PPI首度由负转正;

2)2015年11月,中央财经领导小组第十一次会议首次明确提出“供给侧结构性改革”概念,为包括化工在内的产能过剩行业定下改革基调;随后在2016年10月,化工原料及化工制品行业PPI首度由负转正;

3)2019年10月,国家发改委印发《关于做好钢铁、水泥等行业能耗双控工作的通知》,明确能耗双控覆盖高耗能行业,同年,各地开始将化工行业纳入地方能耗双控考核体系;同时全球疫情的因素,造成了全球抢货潮;2021年1月,化工原料及化工制品行业PPI首度由负转正。

图:国内化工行业过去几轮供给侧改革政策 |

|

数据来源:九方金融研究所 |

参考过去三段周期的供给端政策,从2010年的拉闸限电到2016/2017年的供给侧改革,以及2021年的双碳战略,我们本轮反内卷国家政策导向以来,化工各个子行业,已经开始进行行业自律减产,停产检修等,目前看化工品价格有明显的触底回升迹象。

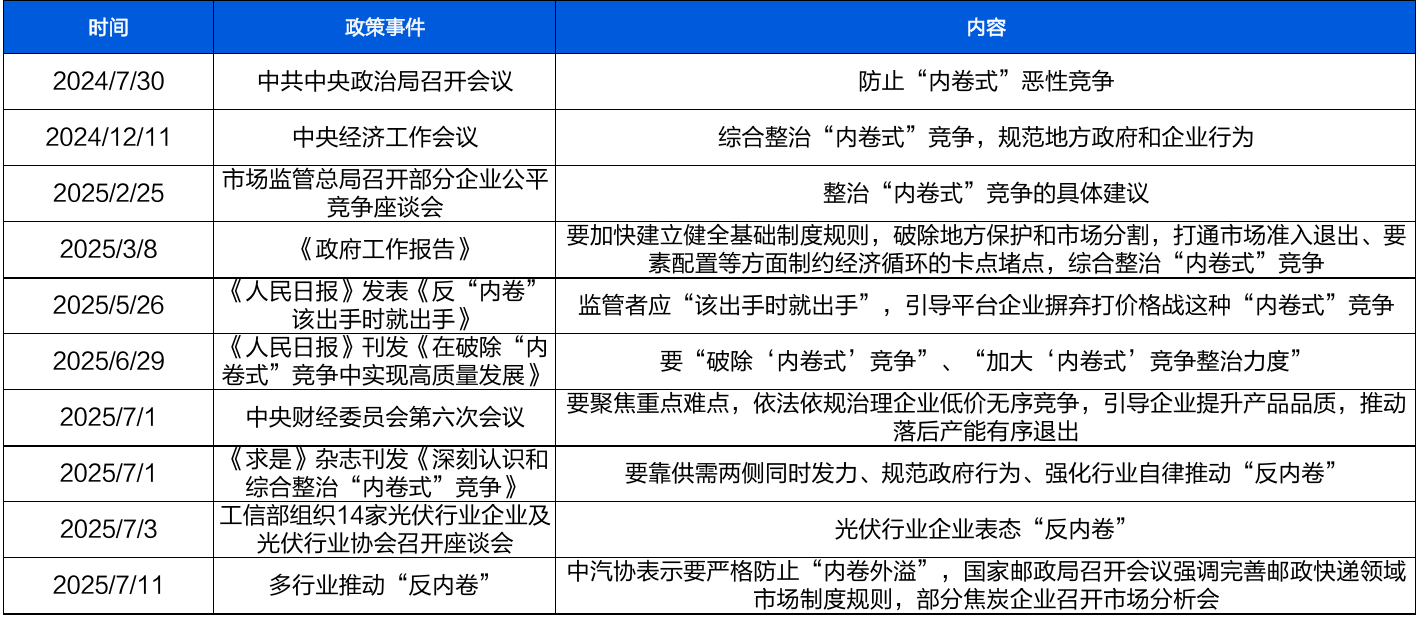

从时间点来看,政策这只“有形的手”对随后的化工周期反转都起到了十分积极的作用,2009年、2015年以及2019年的供给侧政策提出一年左右后,化工周期即开始反转向上。本次周期,中央政治局会议于2024年7月提出防止“内卷式”恶性竞争,并在接下来的一年里各部门都有相关规划政策出台,我们认为展望2026年,化工品PPI价格指数有望回正。

图:2025年国内反内卷政策 |

|

数据来源:九方金融研究所 |

资源为王:钾肥景气度持续

氯化钾含钾量高、易吸收,主要施用于粮食、棉花、豆类等耐氯农作物,在钾肥总消费量中占比超90%,同时氯化钾也是生产硫酸钾等无氯钾肥的重要原材料;硫酸钾则主要施用于麻类、烟草、甘蔗、马铃薯、甜菜等忌氯作物,在钾肥总消费量中占比约4%-5%。

我国是一个钾肥需求大国,但是却缺少钾矿石资源,这导致钾肥价格的定价权掌握在海外企业手中。今年以来海外钾肥企业持续减产,造成钾肥景气度持续高企。

钾肥产业链 数据来源:国海证券 |

|

全球钾肥市场呈现供需错配的现象。

一方面,全球钾矿资源极不均衡,钾盐资源和产量主要分布在加拿大、俄罗斯、白俄罗斯及老挝地区。据美国地质勘探局USGS数据,2024年全球钾盐资源储备量(折合K2O)超过2500亿吨。其中,加拿大储量占比达到23%,其次是老挝、俄罗斯、白俄罗斯,分别占比21%、19%、15%,前四大储量国占比达到78%。

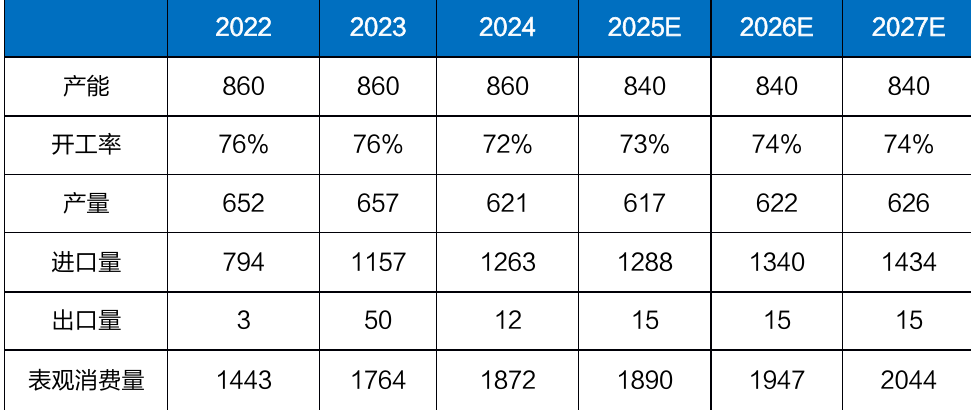

另一方面,从消费结构来看,全球钾肥需求主要集中在中国、巴西、美国、印度、印度尼西亚等农业大国,CR5约65.5%。我国是钾肥主要消费国,2024年,约占全球消费的26%。据百川盈孚,2024年,我国氯化钾表观消费量约1872万吨,2017至2024年复合增速约5.5%,高于全球平均增速。

全球钾肥产能情况 |

|

数据来源:国海证券 |

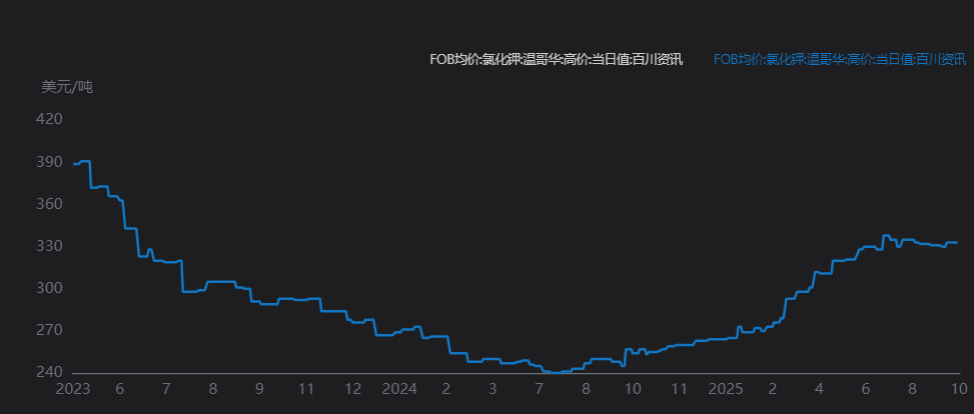

同时,地缘政治扰动钾肥供给,推升本轮钾肥价格不断上涨。俄罗斯化肥生产商协调削减10%-11%的钾肥产量。2025年白俄罗斯因设备维护减产90-100万吨,俄罗斯乌拉尔钾肥三座矿山停产导致出口减少70万吨,合计影响全球供应约160万吨。叠加欧洲化学(EuroChem)减产10万吨,全球供需缺口预计扩大至300万吨。供应端,俄罗斯和白俄罗斯2025年钾肥预计减少出口180万吨以上,而新增产能主要于2027年及之后释放;需求端,在人口增长、各国对粮食安全重视程度提高的背景下,预计每年仍维持200-300万吨增量。

温哥华氯化钾价格数据来源:百川资讯 |

|

我国对钾肥的需求量位居全球第一(约占全球总需求量的25%),但国内钾肥产能尚不能满足我国农业需求,严重依赖进口,对外依存度长期居高不下。据卓创资讯数据显示,2023年我国氯化钾产能950万吨/年、产量565万吨/年,表观需求量约1672万吨,净进口量1107万吨,氯化钾进口依赖度高达66.2%。从进口来源来看,我国进口氯化钾主要来自白俄罗斯、俄罗斯、加拿大、老挝、以色列等国家,2023年CR4约为86.2%。这也会导致我国对钾肥价格没有定价权,钾肥价格受到海外供给端影响巨大。

我国钾肥供需平衡表数据来源:国海证券 |

|

考虑到贸易争端、地缘政治扰动,预计中期维度,我们认为钾肥2026年将保持供需偏紧状态。我国国内钾肥龙头企业盐湖股份(500万吨),亚钾国际(200万吨),东方铁塔,藏格矿业等公司将持续受益,2026年业绩有望迎来大幅增长。

我国钾肥龙头企业 |

|

有机硅:化工反内卷先锋

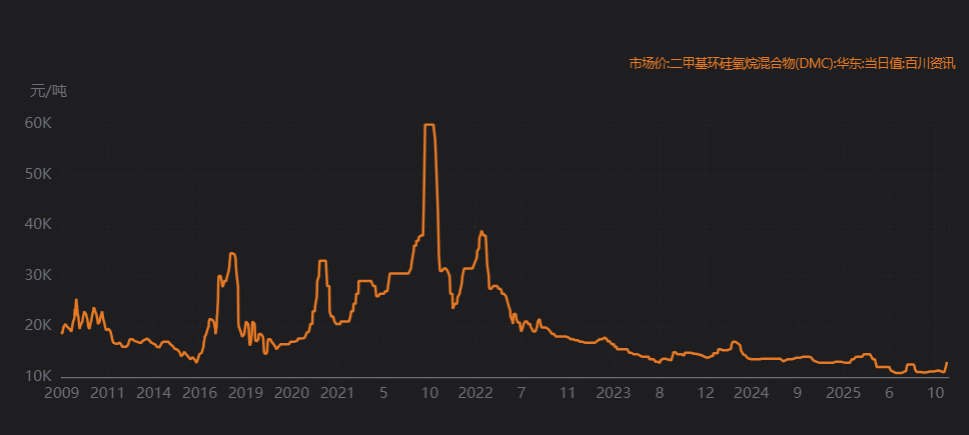

有机硅因为21年以来行业过度扩产,导致价格跌破生产成本,长期低于1.3万元/吨,全行业长期亏损。在国家反内卷政策下,2025年11月18日,国内有机硅行业召开实控人会议,达成联合减产30%的共识,计划12月1日执行,目标将DMC价格提升至1.35万元/吨以上。

图:有机硅价格 |

|

数据来源:九方金融研究所 |

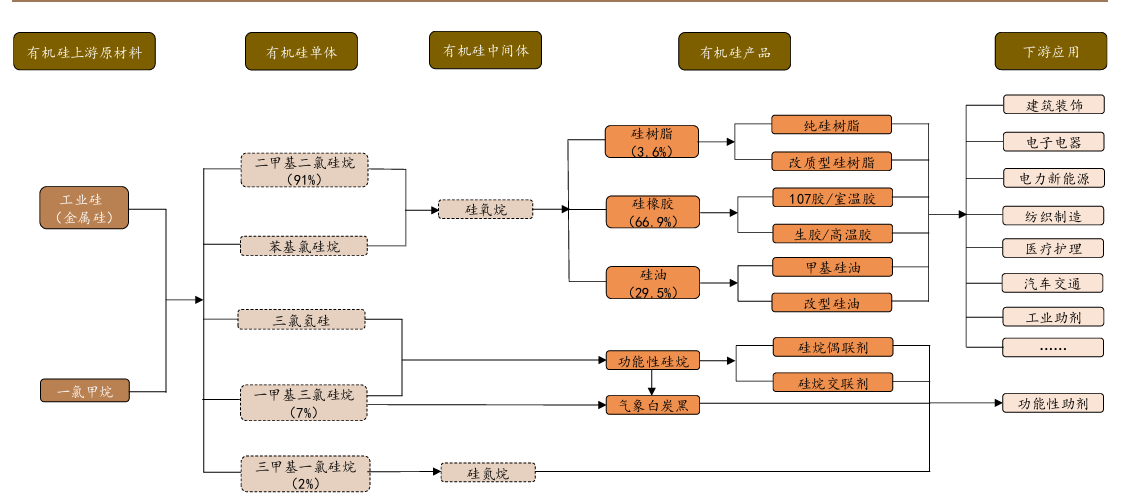

有机硅产业链,上游主要是工业硅和一氯甲烷做原料,经过聚合得到初步的二甲基二氯硅烷单体,有机硅单体(甲基氯硅烷占比超过90%)是最主要的初始产成品。但单体由于化学状态不稳定,通常需进一步加工成有机硅中间体或产品以方便储存、运输。有机硅中间体主要为各类硅烷,其中以聚硅氧烷(DMC,1吨的DMC需要2吨的单体)为主;DMC为有机硅产业链的最重要的中间体。下游终端产品:硅橡胶、硅油、硅树脂、硅烷偶联剂四大类,其中硅橡胶占比最大可达到60%以上。在各行各业均有广泛应用,如建筑装饰、电子电器、电力新能源、纺织制造、医疗护理、汽车交通、工业助剂等领域。

图:有机硅产业链 |

|

数据来源:九方金融研究所 |

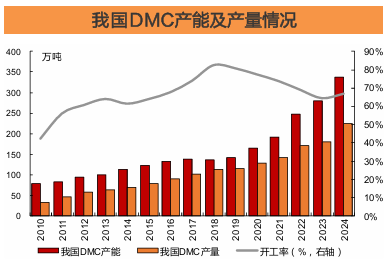

据百川盈孚,2019到2024我国有机硅中间体产能从151.5万吨加速增长至344.0万吨,年均复合增速为17.8%。2019年我国有机硅单体产能合计约314万吨,到2024年增长至674万吨(折合成DMC在340万吨),CAGR为16.5%。截至2024年,我国有机硅单体生产企业合计13家,其中合盛硅业、东岳硅材、江西星火为产能最大的主要有机硅单体生产企业,合计占总产能的47%。

2024年我国有机硅单体行业新增释放113万吨产能,这也造成里有机硅价格被压制在底部区间。25年及以后新增产能少,本轮供给扩张临近尾声。由于2020-2024年,我国有机硅单体产能新增供给释放较多,对产品价格形成较大压制;据百川盈孚统计,预计25年有20万吨新增产能。

图:有机硅产能与产量对比 |

|

数据来源:九方金融研究所 |

2024年全年,我国有机硅中间体表观消费量181.6万吨,同比+20.9%,增速整体稳中有升;我国基本每年聚硅氧烷聚硅氧烷出口为54.6万吨。预期2025年全国有机硅消费量在240-250万吨左右。

从需求结构上看,据百川盈孚,有机硅下游消费依然以建筑(29.9%)、加工制造业(12.1%)、纺织业(10.1%)等为主。近两年来,有机硅最大下游领域房地产受新开工面积大幅下滑影响,相关需求一定程度削减,未来下游需求结构比重有望重塑。整体上,有机硅需求受到国内经济影响较大,下游分布较广,经济好转,需求增长。

图:有机硅需求拆分情况 |

|

数据来源:九方金融研究所 |

整体来看,有机硅行业产能在340万吨左右,而且2025年基本没有新增产能。需求加上出口在250万吨左右。全行业长期陷入亏损,很多中小企业,基本处于停产状态,行业实际可用产能在300万吨左右,目前行业已经形成反内卷共识,开始协调减产。我们认为有机硅价格有望触底回升,景气度有望上行,价格有望回到14000-15000元/吨左右的合理价格区间。当整体上我们判断有机硅景气度有回升需求。2026年,有机硅行业景气度有望好于2025年,重点公司包括合盛硅业(DMC产能90万吨)、东岳硅材(35万吨)、新安股份(27.5万吨)等。

图:有机硅行业企业有机硅价格上涨带来的业绩弹性 |

|

数据来源:九方金融研究所 |

PCB材料:AI驱动,技术业绩双升

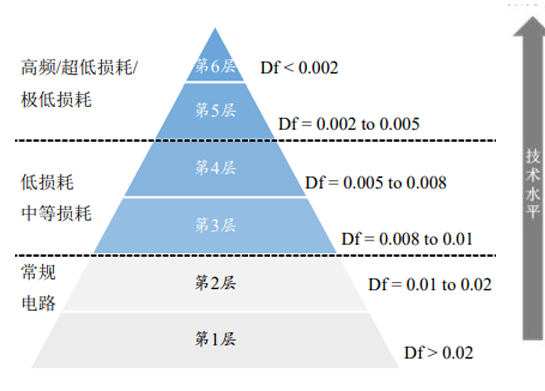

AI服务器对传输速度与稳定性的极致追求,使“高频(低且稳Dk)+高速(低Df)”树脂成为核心瓶颈。TrendForce预计2022-2026年全球AI服务器出货量CAGR达到29%,2026年将突破237万台。以英伟达DGXH100为例,其PCB价值量较标准服务器提升580%,要求树脂在10GHz下Dk≤3.0、Df≤0.002。鸿海(富士康)预计2025年Q3AI服务器营收同比+170%,进一步验证需求爆发。

5G基站天线阵列化使单站PCB用量增加3倍;6G向太赫兹延伸,要求树脂在100GHz以上仍保持低损耗。数据中心侧,112Gbps光模块普及带动M6/M7级覆铜板(CCL)需求,每台AI训练服务器消耗高频高速树脂约4kg,为普通服务器的3倍。天风证券测算,2023年中国高频高速CCL市场规模310亿元;2026年全球AI服务器对PPO+碳氢树脂合计需求有望超2370吨(碳氢1500吨、PPO870吨,均为全球口径)。

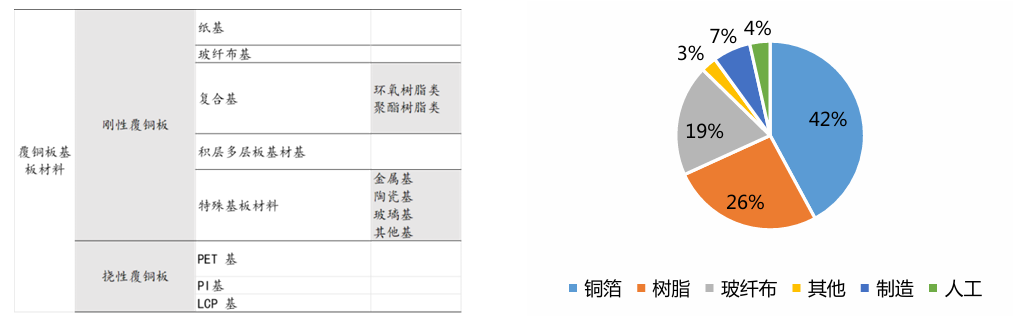

PCB结构 |

|

CCL是电子电路的基材,按刚性分为刚性板和挠性板;刚性板中玻纤布基占主流,其树脂体系再分为环氧系(FR-4)与特殊树脂系(PTFE、PPO、PI等)。成本端,直接材料占CCL售价约87%,其中铜箔42%、玻纤布19%、树脂26%,剩余13%为人工与制造费用。

电子树脂分类 |

|

高频高速CCL细分为“高速板”与“高频板”:高速板侧重Df(影响传输损耗),用于服务器、交换机、路由器;高频板侧重Dk的准确性与稳定性(影响阻抗与时延),用于天线、雷达、功放。5G理论速率10-20Gbps,对应CCL至少需达到中低损耗等级(Df≤0.008@10GHz)。

碳氢树脂因C-H键极性低,Dk2.2-2.6、Df0.001-0.005,是6G与毫米波雷达首选;改性PPO树脂Dk≈2.5、Df≈0.001,力学性能更优,二者占据高端市场。树脂→CCL→PCB→设备厂认证周期1-2年:圣泉电子级PPO进入生益供应链耗时5年;量产稳定性上,三菱瓦斯树脂PDI≤1.5,国内企业普遍≥2.0,需通过分子设计与工艺优化突破。

TrendForce预计全球AI服务器出货量在2025-2026年增速维持50%。按单机4kg树脂、PPO∶碳氢=1∶1.7测算,2025/2026年全球AI服务器对PPO需求分别为6964/10446吨,所有服务器合计电子级PPO需求13353/16546吨。

高频高速树脂ppo需求量粗算 |

|

供给格局方面,美国沙多玛(Sartomer)、日本三菱瓦斯、德国科腾合计占全球碳氢树脂80%以上;沙多玛Ricon系列已供应生益、联茂,日本曹达垄断罗杰斯高频料。PPO树脂方面,圣泉集团是国内唯一量产电子级PPO的企业,现有产能1500吨,2025年新增3000吨(已提前完成台光、生益、英伟达、华为认证),2024年AI服务器订单占比已升至15%。东材科技高Tg碳氢树脂完成中试,Dk2.8;双马来酰亚胺树脂产能3700吨/年(国内最大),在建5200吨项目预计2025年底投产。

市场空间方面,2025年全球电子级高端树脂(PPO+碳氢+双马)规模约55亿元,按2025-2027年量价齐升,2027年有望达117亿元,两年CAGR46%。

下游三大体系供应链拆分(2024年需求口径)

台光系:PPO原供沙比克,碳氢为日系;圣泉2025年PPO/OPE已批量替代10-15%(≈250吨)。

斗山系:PPO/碳氢仍以日系为主,圣泉2026年目标份额20%。

生益系:双马树脂80%来自东材;PPO/OPE由圣泉主供;碳氢正在导入圣泉与东材,2025年国产率有望达30%。

外资树脂厂扩产意愿低、周期3-4年,国内厂商在台系、韩系客户验证加速,预计2026年中国大陆在全球高频高速树脂供货占比将由2023年的15%提升至35%。

高频高速树脂行业产能分布情况 | |||

企业 | 技术路线 | 产能(吨/年) | 核心客户 |

三菱瓦斯 | PPO/碳氢树脂 | 10000+ | 罗杰斯、台光电子 |

沙多玛 | 苯乙烯-丁二烯共聚物 | 8000+ | 生益科技、联茂电子 |

圣泉集团 | PPOOPE环氧树脂 | 5000 | 台光电子、英伟达,华为,生益科技 |

东材科技 | 双马树脂碳氢树脂 | 3700 | 华为、深南电路,生益科技 |

参考文献:

20250915-国海证券-钾肥行业深度报告:钾肥高景气中期有望持续

20251105-国泰海通证券-石油石化_石化反内卷:优化老旧产能,聚焦新材料:石化行业2026年度策略

20251111-中信建投:2026化工年度策略:反内卷加速周期拐点到来,新材料仍是长期战略方向

20250126-平安证券:原油行业深度研究:供应端变化不容忽视,基本面预期边际改善

20250821-德邦证券-东方铁塔(002545):从东方铁塔到东方资源

20250816-国金证券-高频高速树脂投资逻辑在思考,建议继续关注成长

免责声明 本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由研究助理协助资料整理,由投资顾问撰写。本报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 投资顾问:杨凡雷(登记编号:A0740123080020) |