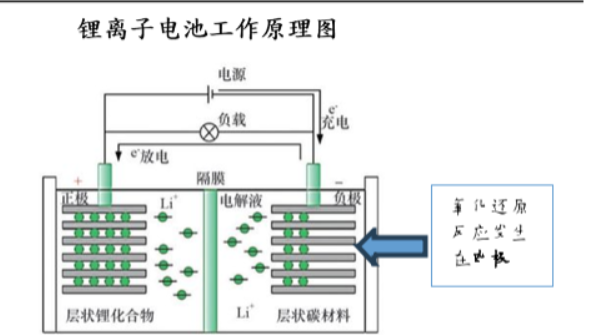

电解液是电池的重要组成部分,电解液是锂离子电池的“血液”,是实现锂离子在正负极间迁移的核心功能材料,直接决定电池的能量密度、充放电速度、循环寿命与安全性,通常占电池总成本的10%-15%。其核心成分为溶质、溶剂、功能添加剂的混合体系,需在无水、无氧环境下制备。溶解后提供可自由移动的锂离子(Li⁺),是离子传导的核心来源。以六氟磷酸锂(LiPF₆)为主(占市场90%以上),兼具离子电导率高、稳定性适中的优势;高端领域会搭配双氟磺酰亚胺锂(LiFSI)、二氟磷酸锂(LiDFP)等,提升高电压耐受性。

六氟磷酸锂(6F)是锂离子电池电解液的核心溶质,占电解液成本约43%,6F的价格波动会影响电解液的价格。

锂电池工作原理 |

|

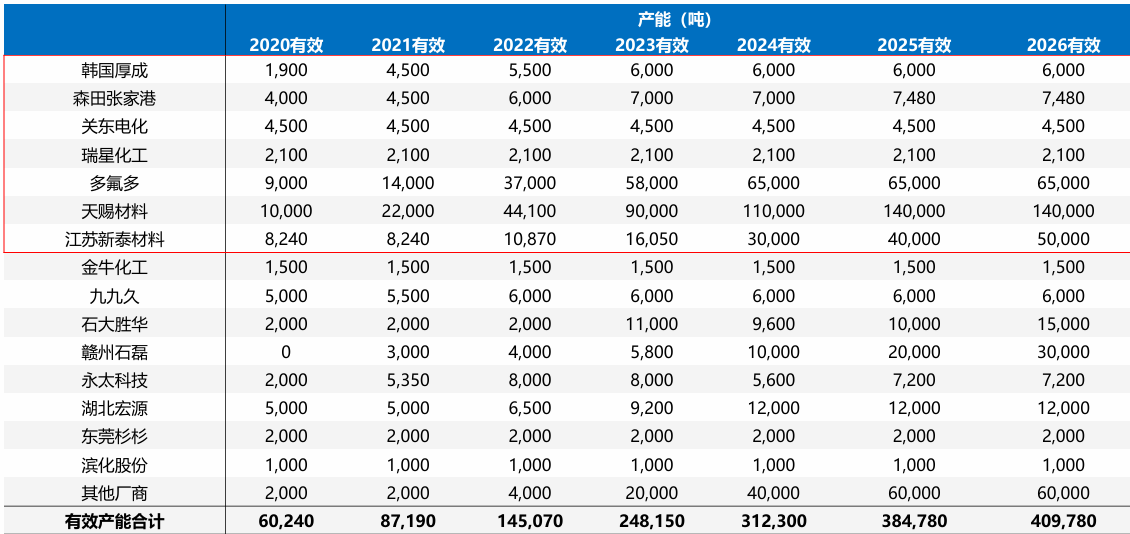

目前国家反内卷政策支持下,头部玩家挺价意愿强烈,25-26年除天际、石磊外,均无新增产能投产,行业供需拐点明确。天赐产能25、26年预计产能保持稳定,有3万吨产能随时可开,多氟多25、26年无新增产能,但有1万吨备用产能随时可开;天际当前满产,26H2年有1.5万新产能投产,石磊预计由2.5万吨扩产至3.6万吨,石大胜华有3万吨产能爬坡,其余厂商暂无扩产计算,且小厂由于成本较高陆续退出,我们预计头部市占率将继续提升。

25Q2末仅天赐能实现盈利,单吨盈利维持0.08万元,下半年预计稳中有升。新宙邦单吨微亏,多氟多微利,天际新产能降本,亏损有所收窄,但当前价格仍难盈利。行业产能陆续出清,行业满产满销,龙头挺价意愿强烈,预计Q4迎来价格拐点。当前头部厂商满产满销,小厂由于盈利压力陆续关停退出,订单外溢行业供需紧平衡,当前散单价格已上涨3-5k,除传导碳酸锂上涨外仍超涨,长单价格谈价中,25年Q4价格预计出现拐点。

6f产能主要集中在前三头部企业数据来源:中信建投 |

|

十一节后,六氟磷酸锂市场散单报价出现连续上涨,10月1日仅约6万元/吨,10月28日最新报价已达10万元/吨,涨幅超60%。短期来看,年末需求向上,头部企业挺价意愿强烈,六氟散单报价持续向上,同时六氟企业与下游客户重新商谈长协价格,长协价格跟随散单上涨,带动企业盈利向上。中期看,26年锂电行业需求仍有望维持20%+增长,2Q25后随需求增长,供给端增量有限,六氟有望开启新一轮涨价。

6F价格图

6f供需已经进入紧张阶段

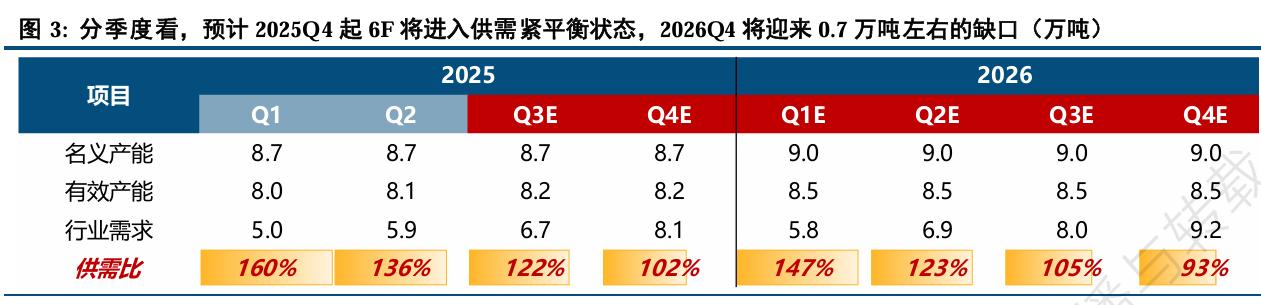

需求端,我们预计2025、2026年全球锂电需求为1873、2238GWh,对应电解液需求225、269万吨,6F需求25.6、29.7万吨。分季度来看,其中2025Q3、Q4的6F需求为6.7、8.1万吨。供给端,大部分6F企业2024年在已有扩产项目投产后,暂缓了未开工项目的扩建(因为长期的低价,全行业亏损)。我们预计2025、2026年全行业6F名义产能34.8、35.8万吨,有效产能32.4、34.0万吨。分季度来看,其中2025Q3、Q4的6F有效供给为8.2万吨。供需结合来看,我们预计2025Q3、Q4的6F供需比为122%、102%,Q4起6F将进入供需紧平衡状态。展望2026年,随着下半年进入旺季,我们预计2026Q3、Q4的6F供需比为105%、93%,Q4将迎来0.7万吨左右的缺口。天赐材料、石大胜华可能新扩的液体6F产能的释放,天际股份明年可能投产的1.5万吨新产能,以及多氟多暂时停产的阳泉、云南产能的复产,将成为决定供需的关键变量。

6f供需紧平衡 数据来源:中信建投 | ||

| ||

行业龙头企业简介

1:天赐材料全球电解液龙头:成立于 2000 年 ,2005 年进军新能源领域,2014 年在深交所上市,目前在全球超 70 国布局业务。目前已经成为全球电解液一体化龙头公司。公司主营两大板块:锂离子电池材料与日化材料及特种化学品。前者以电解液为核心,配套六氟磷酸锂、LiFSI 等关键原料,形成一体化布局,电解液市占率达 36%左右;拥有亚洲领先的两性表面活性剂产能,卡波姆产能 5000 吨居全球第二。产能规模行业领先:2025 年六氟磷酸锂折固产能 11 万吨,自供率超 90%;九江基地签 55 万吨电解液供应协议,摩洛哥、北美基地分别规划 15 万吨、20 万吨电解液项目,国内 15 处工厂构建完善供应链。

2:多氟多国内6f龙头:前身为 1991 年成立的焦作市冰晶石厂,1999 年重组为有限公司,2010 年深交所上市,2021 年更名聚焦新材料领域。2009 年自主研发六氟磷酸锂技术打破国外垄断,公司6f产能6.5万吨。同时公司布局储能电池业务, 多氟多电池业务产能处于快速扩张阶段,截至2025年10月,其锂电池业务产能规划已明确:2025年锂电池出货量预计达10GWh左右,前三季度已实现盈利,四季度随着产能释放,盈利有望进一步增长。截至2025年第三季度,公司动力电池订单已排产至12月,储能业务表现稳健,两轮/三轮车电池潜力待释放。锂电池产能将建成22GWh,其中大圆柱电池(直径40mm以上)占比超80%,主要覆盖新能源汽车、储能、轻型车三大场景。 形成30GWh产能,动力领域占比降至30%,储能业务占比提升至50%-60%。计划建成50GWh产能,出货量目标30GWh,储能业务成为增长主力。

参考研报

20250824-中信建投-电新前沿观察:6F有望成为供需率先扭转的锂电材料环节

免责声明 本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由研究助理协助资料整理,由投资顾问撰写。本报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 投资顾问:杨凡雷(登记编号:A0740625080012) |