【摘要】

农业板块具备良好的防御属性,在经济衰退阶段,通常能够凸显防御属性。在全球通胀的大背景下,大宗农产品涨价,尤其在战争、极端气候等背景下,全球粮食减产,将加剧全球粮食危机,粮食对于一个国家的重要性不言而喻。在今年多次重要会议上,国家强调确保粮食安全,种子是农业芯片,将种子提到一个很高的战略高度。

除了种植业,养殖业也是农林牧渔的重要分支之一,猪肉和鸡肉是我国最重要的两大肉类消费品,关乎民生,行业具备强周期属性,对于投资者而言,若能把握强周期规律,将收获满满。

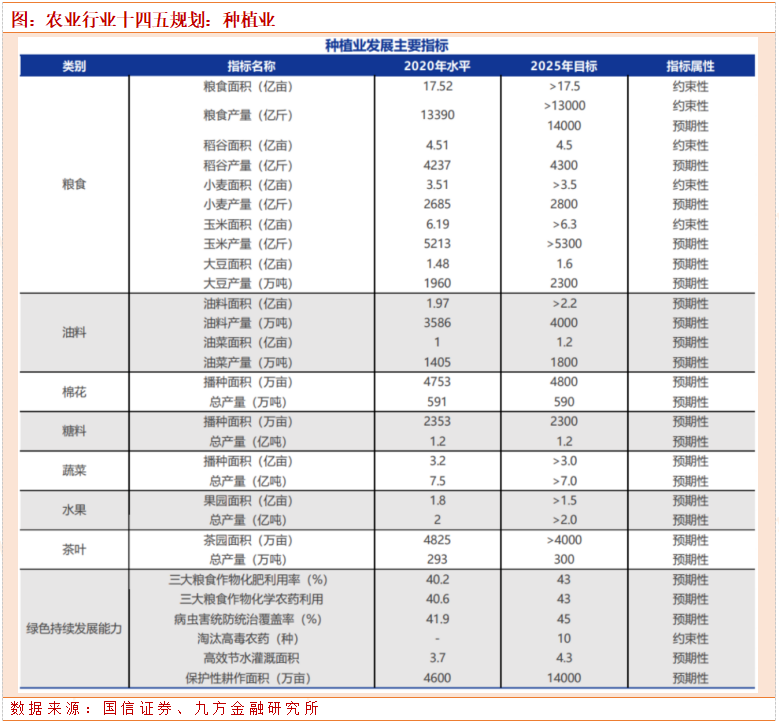

(一)种植业:粮食安全重于天,2023年将成为转基因商业化元年

从政策角度看,每年四季度是农业政策的密集出台期,中央1号文件通常在每年2月发布,这两个时点是每年农业板块投资重点的观察时点。

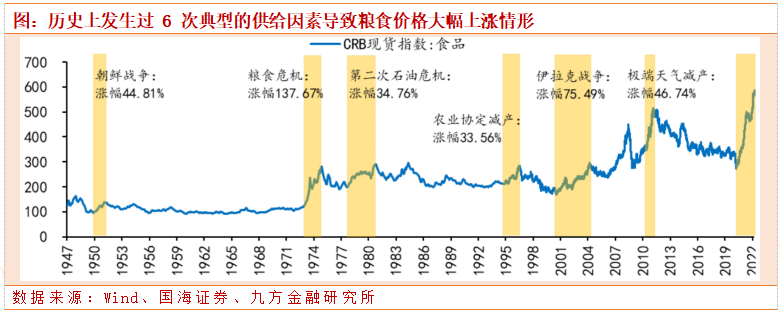

回顾历史,二战以来共发生过六次典型的由供给因素导致的粮食价格大幅上涨情形,分别出现于1949年12月-1951年2月、1972年11月-1974年11月、1978年1月-1980年10月、1994年11月-1996年7月、2000年8月-2004年3月和2010年6月-2011年4月,其中粮食涨价背后的驱动因素大致可以分为三类,分别是战争驱动,油价驱动和粮食减产(自然灾害)。

战争的爆发会导致农业生产要素被破坏、国际航线受阻和运费增加以及粮食供应链受阻成了严重的供给约束。

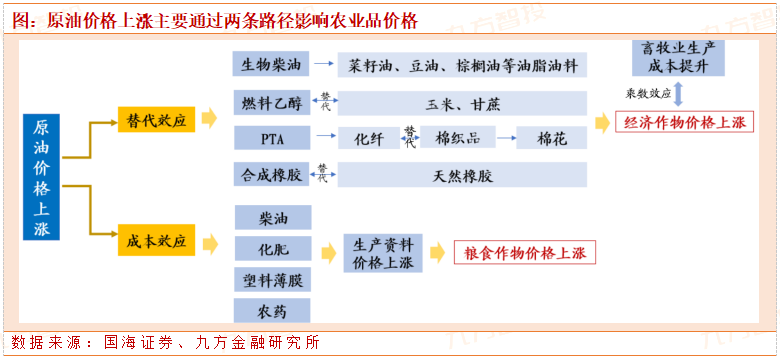

原油价格主要通过成本效应和替代效应两条路径影响农业品价格。第一,由于柴油、化肥等生产资料依赖于煤、油等化石能源,因此油价上涨会显著抬升主要粮食作物的生产成本;第二,由于原油价格上涨会推升燃料油、合成橡胶等产品价格,进而通过替代效应导致燃料乙醇、天然橡胶等产品需求量提升,引起玉米、甘蔗、橡胶等经济作物价格上涨。

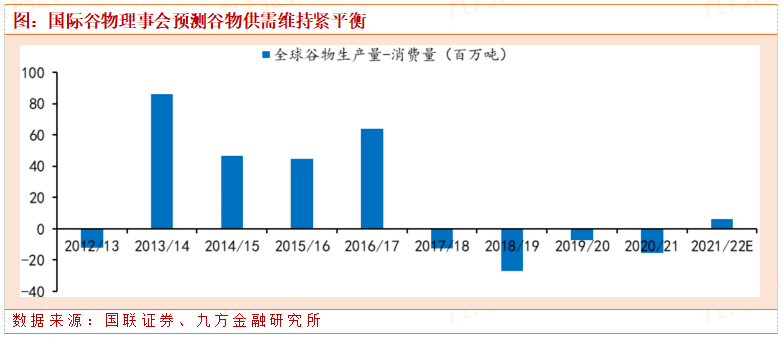

今年全球谷物供需仍处于紧平衡格局,在多重供给冲击交织下,当前粮食涨价潮尚未看到拐点,俄乌局势是决定当前粮食价格走势的关键因素,对粮食的影响在于产量、成本和供应链三个方面,此外极端天气同样会加剧供给侧的不确定性。俄乌局势对全球粮食的扰动主要在于产量减少、成本增加和以及供应链受阻三个方面。

除国际局势的影响外,极端天气变化同样在制约着农业品的产量,近年来全球极端天气逐渐增多,当前正值北美种植季,异常气候对播种情况也存在一定扰动。

当前粮食危机有多严重?昂贵的主粮已经使遭受粮食匮乏问题的人数增加了4.4亿,达到16亿。近2.5亿人口濒临饥荒的边缘。自2019年以来,全球粮食价格持续高企,表面看有疫情、地缘冲突、全球春播偏慢、化肥成本偏高、新一轮贸易限制等因素;但更深层次,则是疫情和贸易冲突背景下,全球价值链与供应链受到非经济因素的严重冲击,全球粮食供给不确定性增加,加剧了价格上涨。

映射到A股来看,多重供给因素催化下,粮食涨价等问题在短期内尚未出现缓解迹象,在此背景下,农业和必需消费相关领域是当前阶段性的方向。

我国对大豆进口依赖度较高。根据估算,剔除大豆后,中国粮食净进口占当前产量的比例为5%左右,中国大米、小麦和玉米对海外进口依赖度低。相较而言,大豆及油脂类价格上行对我国影响更为直接。另外,还需同时警惕猪周期和饲料问题带来的潜在影响,通胀有传导至粮油、猪肉、蛋、奶等更广泛食品领域的可能。

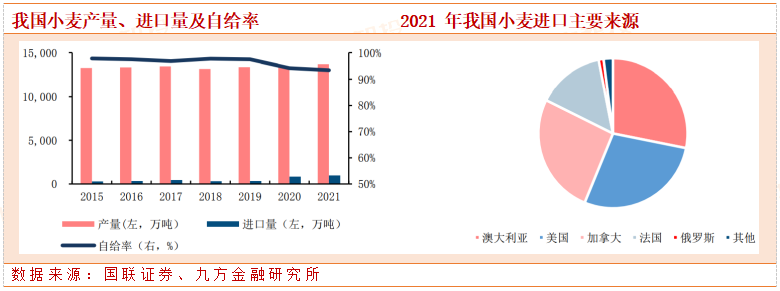

我国小麦自给率超93%,澳大利亚和美国为我国进口小麦主要来源。2021年我国小麦产量13695万吨(同比+2.01%),小麦自给率93.34%,仍然保持在较高水平。2021年我国小麦进口量977万吨(同比+16.59%),增长显著一方面是由于饲料需求较为旺盛带动小麦需求增加,另一方面是由于疫情及外围国际环境不确定,我国在特殊环境下主动增加战略性进口。整体而言,我国小麦进口量有限,更多地作为品种调剂。

从进口来源看,2021年澳大利亚进口小麦占比28.14%,其次为美国和加拿大,占比分别达到28.06%与26.14%。俄乌冲突影响乌克兰新作产量,USDA预计乌克兰2022/23年小麦产量2150万吨,同比下降25%。乌克兰作为全球第五大小麦出口国,年出口量约2000万吨,2022/23年度大幅减产将会对欧盟、中东等国家的小麦进口产生影响。

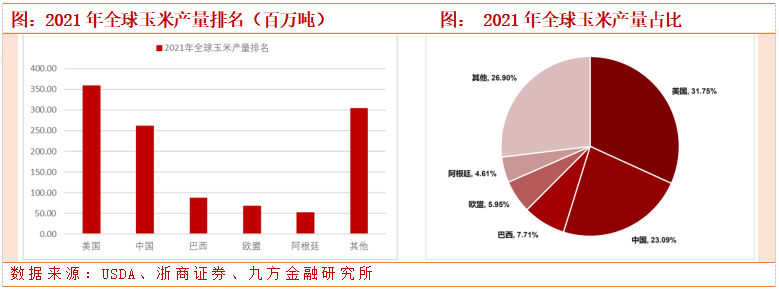

2021年全球玉米产量11.29亿吨,产量排名前五的经济体分别是美国、中国、巴西、欧盟、阿根廷,对应产量分别为3.58、2.61、0.87、0.67、0.52亿吨,产量占比分别为3.75%、23.09%、7.71%、5.95%、4.61%。从国家来看,美国是全球最大的玉米生产国,其次是中国。

预计国内玉米存在2400万吨需求缺口,相较于去年1845万吨进一步扩大预计2022/23年国内玉米期末库存2.04亿吨,同比下降2.86%,库存消费比降至69.23%,较去年下降3.02个百分点。

综上,我们认为全球小麦供应趋紧支撑价格上行,粮食保护主义升温或进一步助推小麦价格走高;国内小麦自给率高,进口依赖低,后市小麦价格或企稳为主;全球玉米供需偏紧背景下,价格或震荡偏强;国内供需缺口扩大叠加麦玉价差缩小,或进一步支撑价格上行。

转基因品种有望迎来商业化推广元年。转基因品种推广仅差品种审定环节,预计2023年将成为转基因商业化元年。去年,我国对一些获得安全证书的转基因品种开展了产业化试点,通过试点把转基因安全评价办法、品种审定办法、农药登记等相关制度配套起来,为产业化推进打下一个政策基础。

2022年1月,农业农村部对《农业转基因生物安全评价管理办法》、《主要农作物品种审定办法》、《农作物种子生产经营许可管理办法》、《农业植物品种命名规定》四部规章的部分条款予以了修改,明确了转基因作物产业化应用的有关规定,这预示着政策层面的阻碍已经基本清除。

今年部分企业的转基因品种已于西北地区开展小范围制种,而一旦这些品种获得审定,最快有望于明年春播进行商业化推广和种植,占据市场主动,形成先发优势;而中长期看,由于转基因产品的开发壁垒高、研发周期长、投入费用多等特点,转基因品种的商业化应用有望推动行业格局改变,利好优质龙头企业。

种植相关公司:大北农、隆平高科、登海种业、荃银高科等。

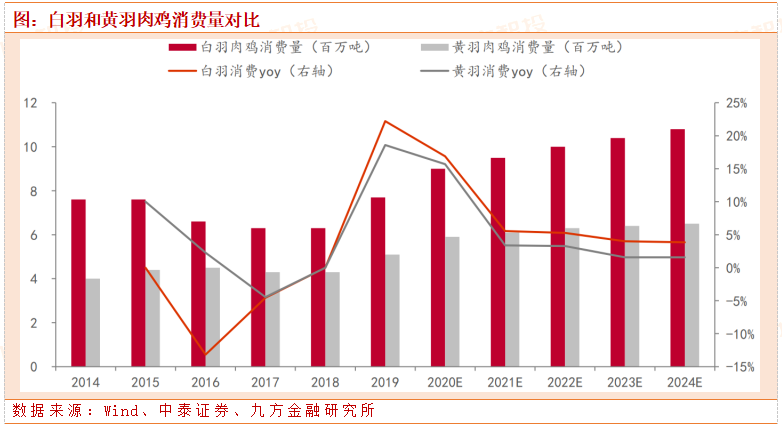

(二)白羽鸡:海外引种决定行业周期

我国禽肉消费以鸡肉为主,白羽黄羽为中坚消费品种。国内鸡肉产消以白羽鸡(约41%)和黄羽鸡(约36%)为主,817肉杂鸡位居第三(近14%)。2018-2019年,受非洲猪瘟影响,鸡肉作为可替代产品的属性凸显,部分猪肉消费向鸡肉消费转移。

从短期来看,鸡肉消费具有一定季节性特征:从2017-2021年下游白羽肉鸡及鸡产品价格可以看到,白鸡价格大概率在3-4月、8-9月、10-次年1月处于景气上行阶段。三阶段分别对应春节后开学复工、秋季开学及两节备货(中秋和国庆)、春节前备货。从长期来看,鸡肉消费具备持续成长的趋势。

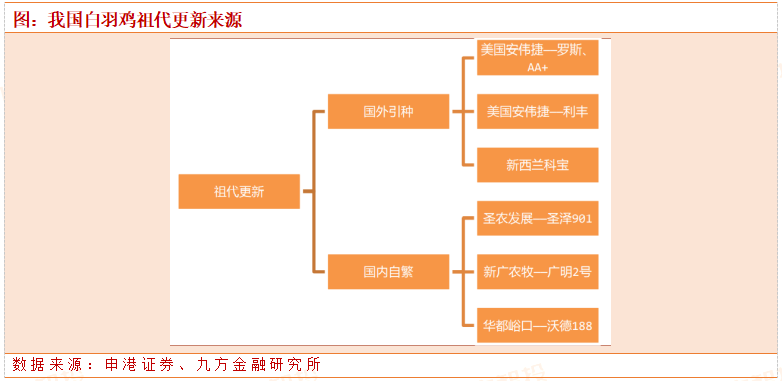

供给端看,我国白羽肉鸡种源最初主要由海外引种,2021年底“圣泽901”、“广明2号”、“益生909”等新品种获批,打破了白羽肉鸡种源完全依靠进口的局面。但我国白羽鸡种源的依赖度依旧很高。

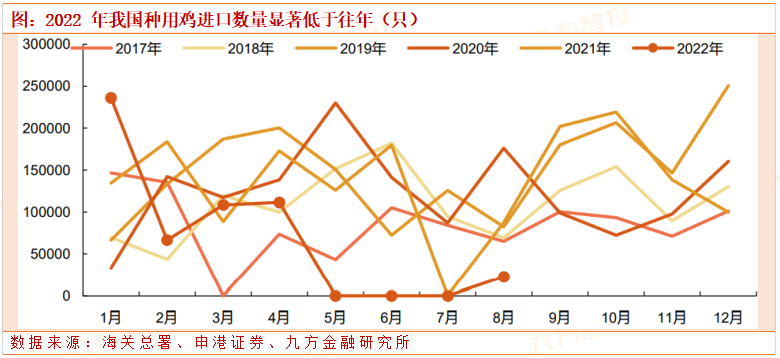

2021年我国通过美国引进祖代种鸡数量占年引种量的58%,从新西兰引种占比39%。2022年截至8月末,我国87%的祖代种鸡从美国引种,新西兰和加拿大引种合计仅占13%。而近期美国爆发高致病性禽流感,将导致我国祖代种鸡产能缩减。在欧美禽流感爆发的背景下,中国白羽祖代引种受阻。

若我国因美国高致病性禽流感而禁止进口美国禽类产品,将导致国内祖代白羽肉鸡供应减少。海关总署公开数据显示,截至8月份,我国2022年的种用鸡进口量累计为54.5万只,仅为过去5年同期平均水平的60%。

目前来看,欧美无法向我国顺利供种的态势仍将延续一段时间,而新西兰科宝种鸡在业内获认可度不高,短期内难有其他种源供应,国内祖代种鸡更新将面临一定的阻碍。当前白羽鸡价格已经阶段性企稳,随着后续祖代更新的放缓,预计在2023-2024年鸡价将迎来上行周期。此外,本轮禽流感疫情或将推动我国白羽鸡种源国产替代的步伐加速。在此背景下,看好拥有白羽鸡种源自主产权的白羽鸡养殖龙头圣农发展。

(三)生猪养殖:把握周期规律

生猪养殖具有刚需、内循环、通胀受益等行业属性。因此2022年以来,在国内外宏观经济和市场波动比较大的环境下,生猪养殖股作为避险品种的属性较为突出,在市场表现比较差的时候,生猪养殖股往往表现突出。

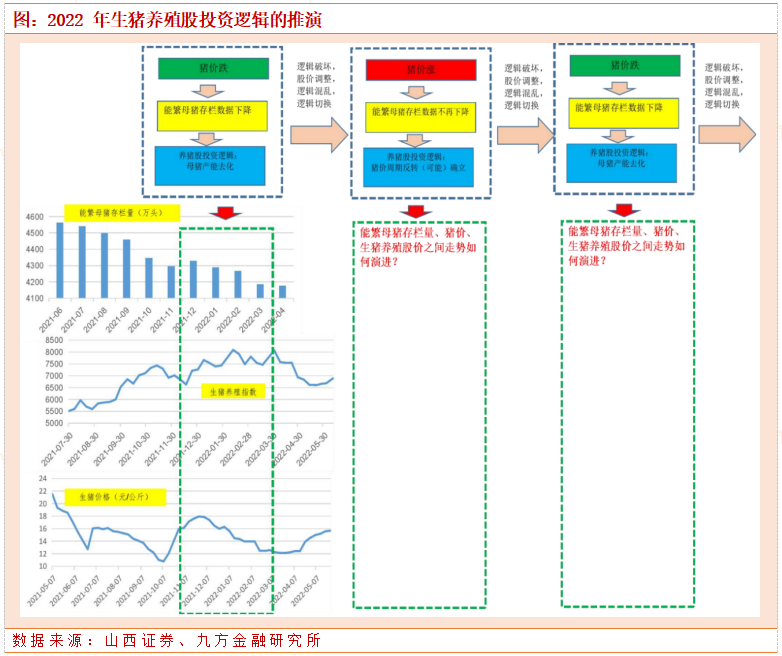

国内猪价的季节性涨跌叠加本轮母猪产能淘汰的反复,有可能使得市场对生猪养殖股的投资逻辑在“能繁母猪产能去化”和“猪价周期反转(可能)确立”之间来回切换。在原有投资逻辑被破坏后,市场逻辑可能会进入短暂的混乱期,期间生猪养殖股股价可能会经历一阵调整,随着新的投资逻辑切换成功,养猪股股价后续将遵循新的逻辑做进一步演绎,如此循环往复,直至新的、较为强烈的周期拐点信号出现。而生猪养殖股最好的投资时点应当在行业发生巨额亏损阶段。

2006年至今共经历了四轮猪周期,每一轮猪周期历时4-5年左右,历次猪周期均与猪相关疫情或政策影响。

1.第一轮周期为2006年7月-2010年5月(历时46个月),起因是2006年受猪高热病、猪链球菌病疫情影响,导致生猪产量减少;

2.第二轮周期为2010年6月-2015年3月(历时58个月),起因是2010年口蹄疫大面积爆发,夏季猪瘟和猪蓝耳病多发;

3.第三轮周期为2015年4月-2019年1月(历时46个月),起因主要是环保政策陆续出台,养猪门槛提高;

4.第四轮周期开始于2019年2月,起因主要是环保政策收紧叠加非洲猪瘟疫情全面爆发,之后猪价急速上涨,于2019年11月达到历史新高点40.98元/千克,并在高位盘整14个月,2021年1月-10月,猪价从36.34元/千克下跌到10.78元/千克,新一轮猪周期的猪价最大涨幅为280.15%,远超前三轮的涨幅。

对比2006年以来的四轮猪周期,历次猪周期的完整时间跨度较为稳定,均在46个月到58个月不等。本轮猪周期的上行阶段时间跨度为23个月,为四轮周期最长上行阶段,本轮周期至今持续时间近39个月,已经接近历次猪周期时间跨度。

在后续不发生严重生猪疫情的情况下,预计2022年下半年国内生猪供给仍较为充足,生猪价格可能会有季节性的上涨,但周期拐点式的大涨仍缺乏产业供需基础的支持。特殊的产业背景可能使本轮去产能过程较过往周期复杂。年初以来已经出现本轮下行周期的第二个“亏损底”。根据历史经验,后续生猪养殖行业产能去化对亏损幅度的敏感度可能会趋于明显增强。

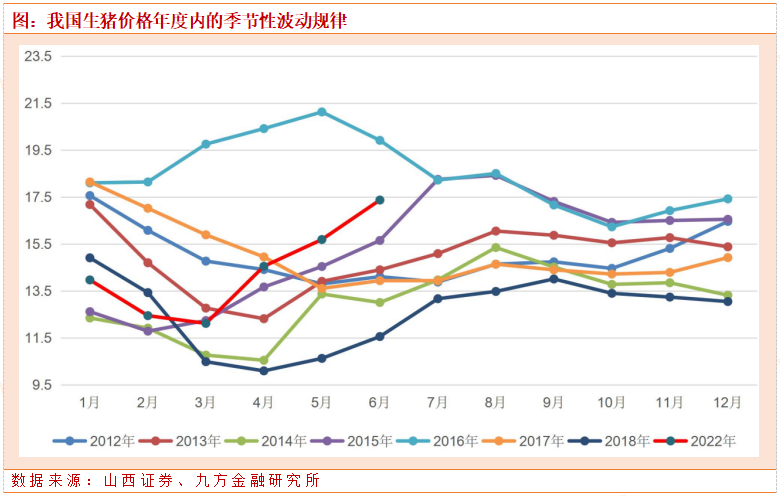

从需求端看,疫情短期对餐饮、学校等消费渠道造成一定影响,但随着疫情得到控制,消费端有望恢复正常,带动猪肉需求提升;中秋、国庆及春节等重要节假日,尤其是每年11月中旬至年底,进入腌腊季节,消费端有望对猪价形成较强支撑。

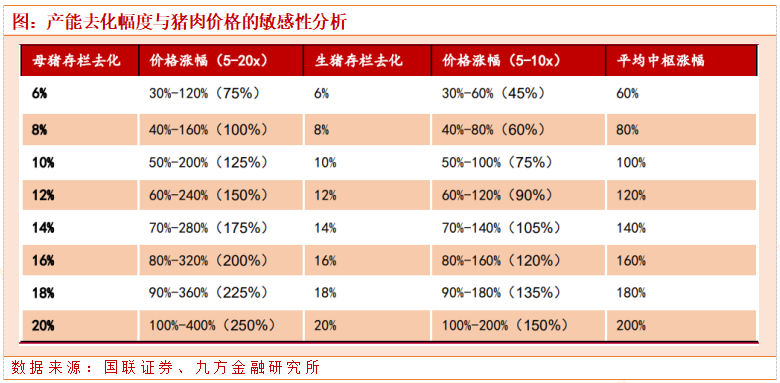

能繁母猪存栏与生猪价格反向变动,生猪价格涨幅为前移10个月的母猪存栏去化幅度的5-20倍;生猪存栏下降幅度与猪价反转幅度呈现负相关,猪价涨幅约为生猪存栏降幅的5-10倍。

养殖行业是重资产技术密集型行业,非洲猪瘟给中国的生猪养殖产业带来根本性变革,未来对一家优秀生猪养殖企业的考量将是全方位的:首先,必须拥有战略思维和科学高效的管理运营能力;其次,可以通过成本端的精细化管理获取更大的收益;再次,能够保持适度规模的持续扩张;最后,产业链的纵深布局也是未来保持竞争优势的关键。

生猪养殖企业:温氏股份、巨星农牧、傲农生物等

(四)动物保健:养殖后周期,关注非瘟疫苗落地

后非瘟疫情时代,关注非瘟疫苗落地。猪病防控的难点主要在于非洲猪瘟、蓝耳病、新生仔猪腹泻三大重点疾病,非洲猪瘟常态化已成定局,很难靠生物安全和精准剔除实现净化和根除,非瘟亚单位疫苗对于减轻防控压力有积极意义,非瘟疫苗有望成为扩大市场的一大战略单品。猪价突破新高,下游养殖的利润恢复有望带动动保板块的业绩恢复。

禽用动保市场集中度持续提升,利好禽动保储备丰富的头部企业。禽养殖板块的行情持续改善,下游养殖利润恢复有利于动保板块的业绩修复。从行业看,头部禽养殖集团扩张势头不减,未来禽用动保企业的竞争将重点聚焦大客户开发和市占率提升。

宠物类药苗有望成为新角力点。根据国家兽药基础数据库,2022年1-9月兽用狂犬病疫苗签发批次均较2021年同期增长了约18.4%,宠物疫苗发展迅速。我国宠物疫苗接种率最高的疫苗种类为狂犬疫苗,并且已形成较成熟的疫苗消费习惯,根据《2021年宠物行业白皮书》显示,67%的宠物主会每年固定接种狂犬疫苗定期为宠物接种疫苗。在预防胜过治疗的保健观念下,宠物主对宠物疫苗产品的可支付意愿提升,从而进一步打开宠物疫苗市场规模。

长期来看,下游规模化进程、减抗替抗的需求变化、多联多价新疫苗研发等有望持续推动动保行业扩容。非疫苗研发稳步推进,多家企业取得积极进展,关注非洲猪瘟疫苗带来的催化作用,下游养殖的利润恢复有望带动动保板块的业绩恢复。

动保公司:普莱柯、瑞普生物、回盛生物、中牧股份

参考资料:

20220613-光大证券-畜牧业景气度研究:猪周期下看起伏——行业轮动系列报告之二

20220707-山西证券-农业行业中期策略:在猪周期的分歧中把握机会

20221024-国海证券-农林牧渔行业周报:如何看待当前白羽鸡板块投资价值

本报告由研究助理协助资料整理,由投资顾问撰写。投资顾问:吴清淳(登记编号:A0740622030004)