![]()

2025-6-16 |

|行业洞察|

并购重组——半导体做大做强的必经之路

投资顾问:王德慧 登记编号:A0740621120003

投资顾问:胡祥辉 登记编号:A0740620080005

一、半导体行业整体概况

半导体是指在常温下导电性能介于导体与绝缘体之间的材料,常见的有硅、锗等元素半导体和砷化镓、氮化镓等化合物半导体。作为电子产品的核心部件,半导体广泛应用于计算机、通信、消费电子、汽车电子、工业控制等领域,是支撑经济社会发展和保障国家安全的战略性、基础性、先导性产业。

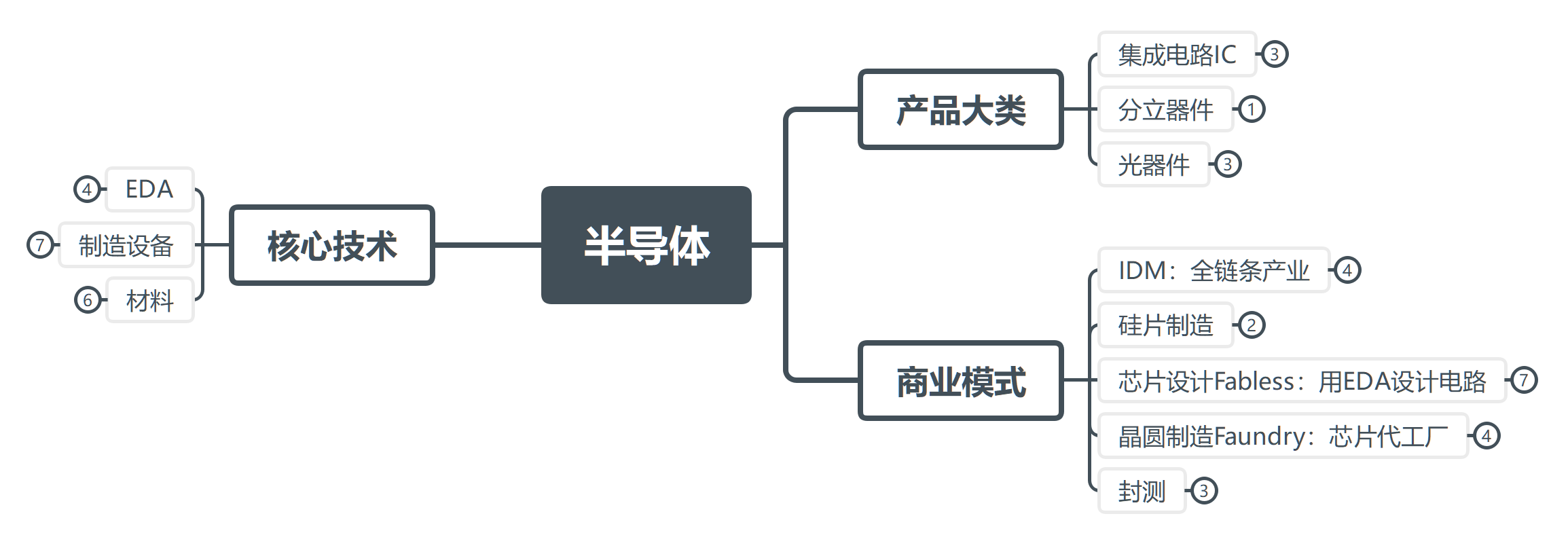

产业链结构复杂

半导体产业链较长,主要包括上游的半导体材料与设备供应、中游的芯片设计、制造和封装测试,以及下游的广泛应用。上游的半导体材料如硅片、光刻胶等是芯片制造的基础,设备如光刻机、刻蚀机等则是制造过程中的关键工具。中游的设计环节需要利用电子设计自动化(EDA)工具进行复杂电路设计,制造环节则涉及高精度的工艺流程,封装测试则是将芯片封装并进行性能测试。下游应用领域广泛,随着物联网、人工智能、5G通信等新兴技术的发展,对半导体芯片的需求持续增长。

市场增长快速

全球半导体行业近年来保持了较高的增长态势。2024年全球半导体市场规模达到6276亿美元,2015—2024年复合增长率为7.22%。其中,集成电路是半导体行业的主要组成部分,占比超过80%。行业的发展方向主要分为两大类:一是深度摩尔定律方向,通过不断缩小制程线宽,提升芯片性能;二是超越摩尔定律方向,注重芯片功能的多样化和应用的拓展。

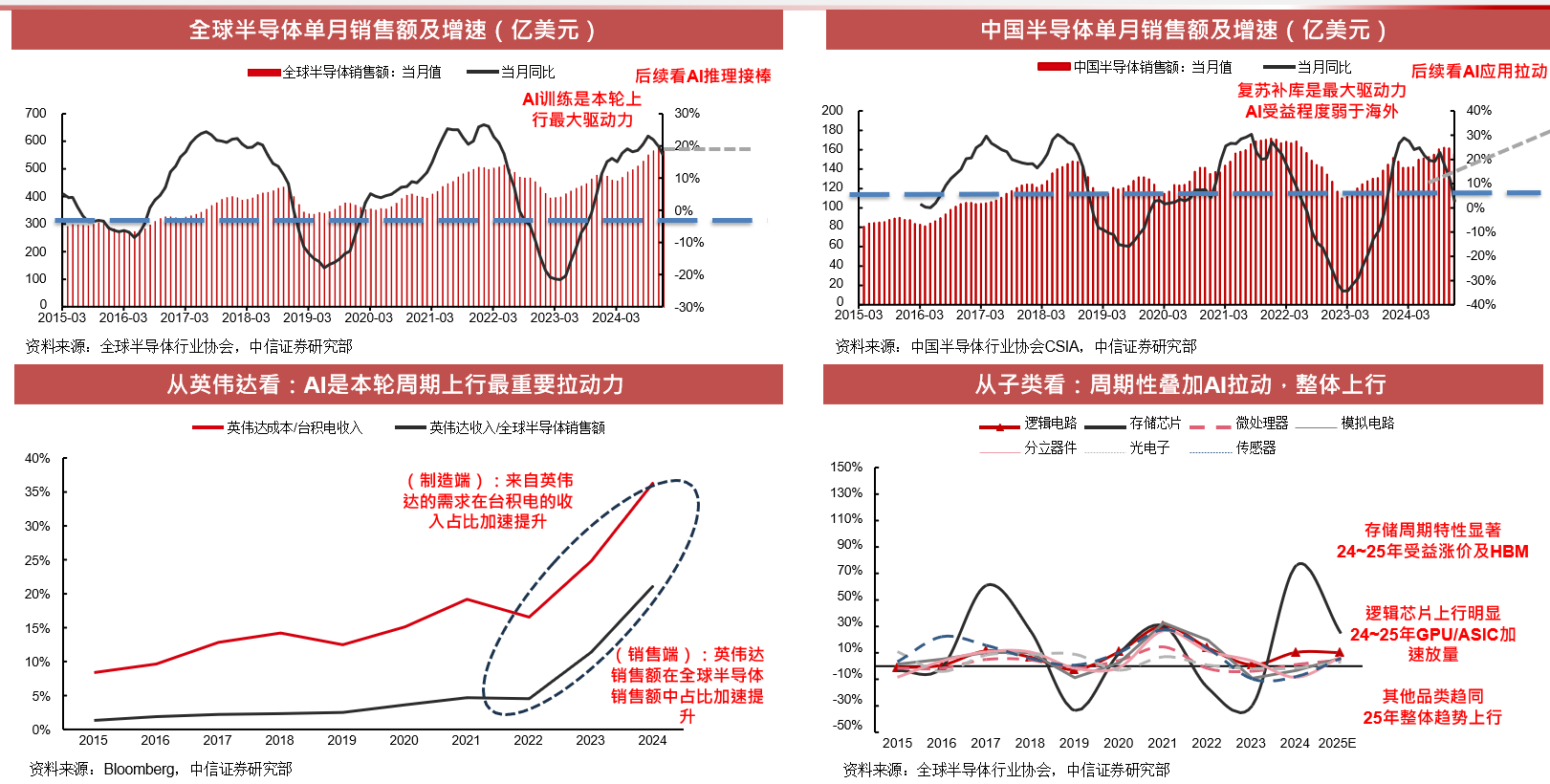

AI驱动半导体产业新一轮周期

2023年以来,全球半导体复苏明显,AI成为本轮半导体上行主要动力。23Q2开始芯片设计公司库存水位显著回落,24H1出现补库存,24H2阶段性调整,目前大多数公司库存水位处于健康水平,25H1国补政策+智驾趋势有望拉动新一轮补库。

从下游细分来看,工业、汽车市场占比高的企业库存天数相对较高,面向手机和消费类市场较多的企业库存天数相对较低(射频除外)。

制造代工厂的稼动率自23Q2逐渐回暖、目前处于较高水位;平均单价24Q2触底,24H2开始价格持续回升。配套封测企业稼动率也随制造回升。

从存储周期看:价格今年2月开始部分企稳,预计25Q2起分品类先后启涨。NANDFlash:海外大厂于2024年12月至2025年1月陆续公告减产10-15%,同时加快将产能向200层以上产品迁移,进而减少低价产品的供应量。NAND合约价格有望在2025Q2起涨,且涨价节奏早于DRAM。预计DRAM价格有望于25H2企稳向好。

综合来看,行业整体在2023年触底、24年进入盈利修复和增长通道。2024年起制造、封测、设计均在逐步修复,从增长的节奏和幅度来看,芯片设计和设备领跑,净利率半导体设备板块较高;股价走势方面,数字芯片设计和制造板块表现最强。

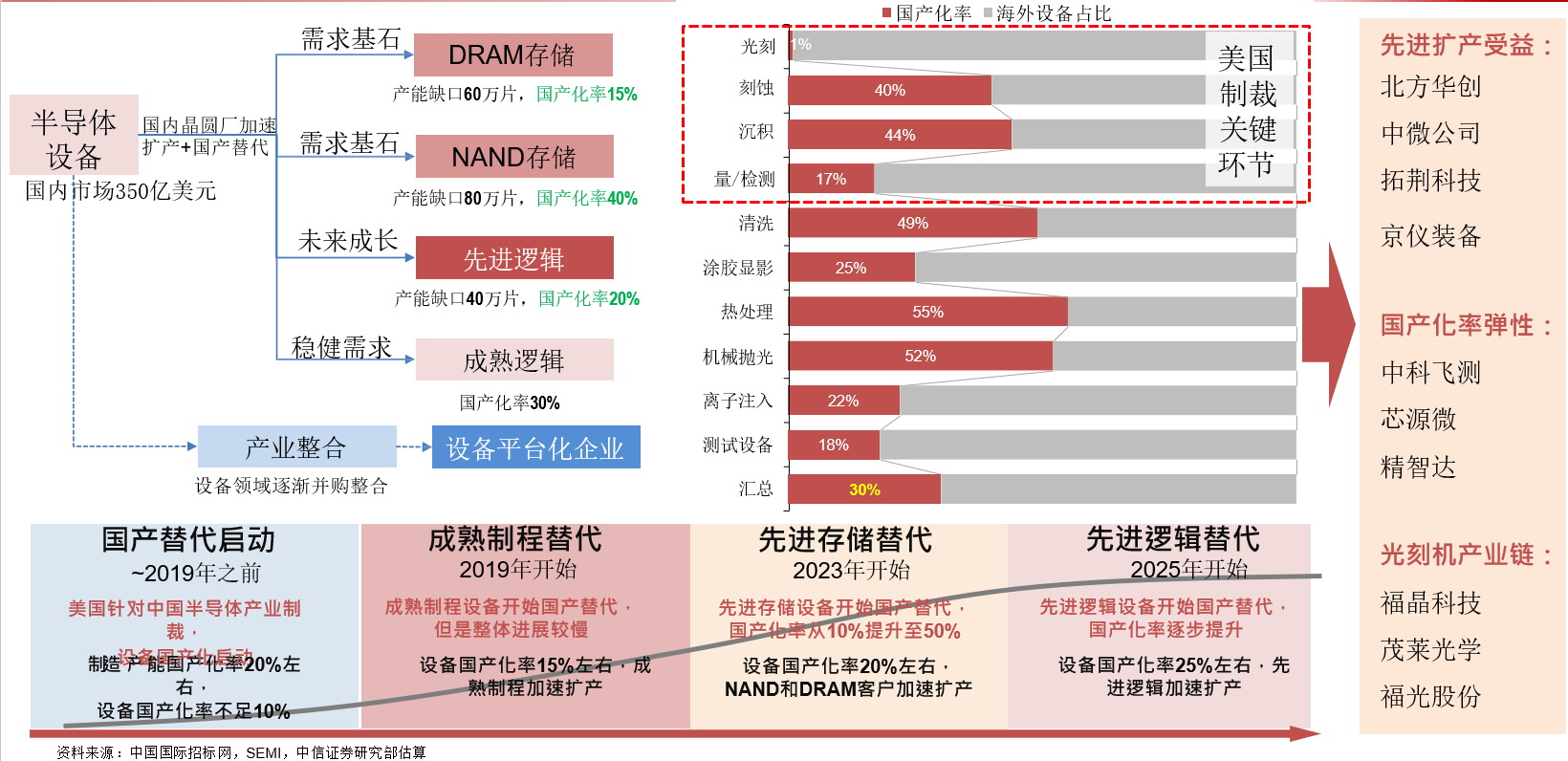

二、国产替代加速推进

当前,全球半导体产业竞争格局激烈,美国、韩国、中国台湾地区等在芯片设计和制造领域占据优势,而中国大陆的半导体产业也在不断崛起,逐步实现国产替代。

国产替代高速推进

2018年以来,国家对半导体产业的重视程度不断提升,出台了一系列政策支持产业发展。例如,2018年进一步延长IC生产企业的政策优惠年限,提高新成立IC设计企业的优惠标准。此后,国家持续在财税、融资等方面给予支持,推动半导体产业国产化。同时,中国作为全球最大的半导体消费市场,物联网、5G通信、人工智能等新兴技术的发展,为半导体产业提供了广阔的市场空间。

在技术层面,中国半导体产业取得了显著进展。2018年,中微半导体的5纳米等离子体刻蚀机通过台积电验证,标志着中国在高端设备领域取得突破。2019年,长江存储发布Xtacking 3D NAND存储芯片架构,并实现了大容量企业级3D NAND芯片封测的规模量产。2023年,国产芯片在基站设备中的使用率从5%飙升至47%,5G射频芯片、存储芯片等领域实现量产。同年,华为mate60搭载麒麟9000s芯片回归,宣告国产先进制程成功实现商业化。2025年,我国半导体在材料、先进制程设计与制造方面都取得了进一步的突破。在封测领域,国内四大封测厂的技术水平不断提升,长电科技、通富微电等企业在先进封装技术上逐渐缩小与国际一线厂商的差距。同时,半导体材料的国产化进程也在持续推进,如南大光电的ArF光刻胶实现小批量供货。

三、并购重组加速中国半导体产业做大做强

半导体行业具有技术难度高、投资规模大、产业链环节长、产品种类多、更新迭代快等特点。同时,行业也面临着高风险,包括技术突破的不确定性、市场竞争的激烈以及国际贸易环境的影响等。因此,在行业发展的过程中,必然伴随并购重组。收并购助力半导体设备市场头部集中化。

根据CINNO Research数据,2023年全球前5名的半导体设备厂商AMAT(应用材料)、ASML(阿斯麦)、TEL(东京电子)、Lam(泛林半导体)和KLA(科磊)的合计收入占全球半导体设备市场的80%以上,因此半导体设备板块头部集中效应明显,而这些头部厂商正是在前一轮的积极并购后慢慢定型,成为了业内的标杆企业。

过去30年,前五大半导体设备公司至少进行了60次收并购,平均每年2次;其中,KLA的并购次数25次,AMAT15次,最少的ASML也有6次。上述企业都通过并购补充短板,提升核心技术水平,扩大市场占率并成为平台类的半导体设备企业。

国产半导体并购重组大有可为

我们认为,国内半导体设备公司有望借鉴海外成功经验,收并购将成为大势所趋。目前国内半导体设备公司与海外巨头相比,虽然已取得长足的进步,但是不论是在产品线的广度和深度上都和海外厂商有差异,企业想进一步发展,重组并购是绕不开的路径。

就国内经验来看,已经成长起来的优秀厂商也离不开并购重组的助力:

2015年七星华创与北方微电子合并成立北方华创,品类互相补充;北方华创收购Akrion加强对清洗设备的布局。

2020年,天准科技用1.6亿元收购德国公司MueTec,布局量检测设备。

2024年,华海清科10.05亿元收购离子注入设备公司芯嵛半导体。

为了突破西方国家对华先进制程的限制,以及设备厂商提升竞争力,未来收并购也会成为重要的发展策略之一。

方式一:收并购实现品类拓展及行业整合,强化公司竞争优势和格局。

半导体工艺的复杂性决定了半导体设备的种类繁多,各企业布局的设备产品也必然有所差异,技术门槛相对较高。同时各设备公司的下游客户具有高度的一致性,因此半导体设备企业有动力通过收并购行为,较好地结合两类甚至多类成熟的产品,实现收入、成本、客户、研发等多方面的协同,从而提升自身的盈利能力和市场竞争地位,在行业发展中持续处于领先地位。

以美国半导体设备巨头应用材料公司的并购历程为例。应用材料公司(Applied Materials,简称AMAT)是全球最大的半导体设备供应商之一,其发展历程体现了技术创新与战略并购的紧密结合。自1967年成立以来,AMAT从一家专注于薄膜沉积设备的小公司,逐步成长为覆盖半导体制造全流程的平台型巨头。

年份 | 并购事件 |

1974年 | 收购Galamar Industries,进入硅晶圆制造领域,但随后因市场衰退而重新聚焦半导体设备。 |

1997年 | 分别收购以色列的Opal Technologies和Orbot Instruments,进入集成电路生产过程检测和监控设备市场。 |

1998年 | 收购Consilium,完善了生产线。 |

2000年 | 收购Etec Systems,进入光罩生产市场和薄膜晶体管阵列测试领域。 |

2001年 | 收购以色列的Oramir设备有限公司,获得了半导体芯片激光清洗技术。 |

2009年 | 收购了Semitool Inc.,增强了在晶圆级封装和存储器产业的实力。 |

2011年 | 收购VSEA,重回离子注入市场,并获得了生产太阳能电池板和发光二极管的技术。 |

2013年 | 尝试收购东京电子(TEL),但因未获美国司法部批准而失败。 |

2019年 | 计划以22亿美元收购国际电气(KE),但因未获中国批准而搁浅。 |

2023年 | 收购芬兰的Picosun Oy,进一步完善其在原子层沉积(ALD)技术的布局。 |

2025年 | 收购BESI的部分股份,深化在混合键合技术领域的合作,该技术是未来半导体封装的关键技术。 |

AMAT的发展历程充分体现了其通过“研发创新+适时并购”的双轮驱动战略,成功从单一设备供应商转型为全球领先的平台型设备巨头。其并购活动不仅丰富了产品线,还降低了研发风险,提升了市场竞争力。

方式二:上下游产业链整合,持续提升自身的竞争能力。

中游的芯片制造企业通过收购或投资上游的设备和材料供应商,可以确保原材料的稳定供应和质量控制,降低生产成本。同时,下游的终端设备制造商向上游延伸,能够更好地理解市场需求,优化芯片设计,提升产品性能和市场响应速度。这种整合不仅增强了企业的抗风险能力,还能通过协同效应提升整体效率。

ASML(阿斯麦)作为全球光刻机市场的领导者,其并购历程是其巩固技术优势和市场地位的关键战略。

年份 | 并购事件 |

2001年 | 收购美国光刻机制造商SVG。此次收购消除了一个关键竞争对手,同时获得了SVG的知识产权、EUV许可、研究成果和工程人才,为后续EUV技术的开发奠定了基础。 |

2007年 | 收购Brion,获得计算光刻软件技术,开启了“完整光刻”策略,将光刻系统知识与芯片制造工艺技术相结合。 |

2013年 | 收购DUV和EUV光源制造商Cymer。这一收购解决了ASML在EUV光源技术上的瓶颈,加速了EUV光刻机的研发和商业化进程。 |

2016年 | 收购电子束量测设备供应商HMI,吸收其先进的电子束晶圆检测能力,进一步完善了ASML的整体光刻产品组合。 |

2017年 | 收购蔡司24.9%的股份。通过与蔡司的深度合作,ASML确保了高端光学系统的核心供应。 |

2019年 | 收购荷兰电子束光刻厂家Mapper,获取其知识产权资产,作为技术储备。 |

2020年 | 收购Berliner Glas,该公司主要提供晶圆台和夹具、掩膜卡盘和镜块等关键部件。 |

ASML通过一系列战略性并购,成功整合了光刻机产业链的关键环节。这些并购不仅消除了竞争对手,还强化了其在光刻机领域的技术垄断地位。通过与客户的深度合作和产业链的垂直整合,ASML构建了强大的技术壁垒和生态系统,确保了其在全球半导体设备市场的主导地位。

若未来通过收并购打造平台类企业,细分赛道的龙头公司将是潜在收购整合平台。

1)北方华创。目前通过收并购芯源微布局刻蚀、沉积、炉管和清洗设备,平台型布局已经基本成型,未来有望持续拓展(对标AMAT/TEL);

2)中微公司。目前从刻蚀拓展至薄膜和检测设备,未来有望持续拓展品类(对标Lam);

3)富创精密。金属零部件拓展至非金属零部件等,未来有望拓展更多零部件品类;

4)华海清科。CMP设备拓展至离子注入及后道减薄、磨切设备等,持续拓展品类;

5)富乐德。母公司为日本磁控(Ferrotec),旗下有众多半导体资产。A股上市主体富乐德年内并购了同门的半导体材料厂商富乐华。同时,日本磁控旗下的大硅片资产中欣晶圆上市失败后,也有可能装入富乐德。

6)半导体材料领域。半导体材料是典型的“石榴籽”产业,总体规模不小,但细分单品空间有限(最大的单品就是光刻胶)。因此也非常适合并购重组。

参考资料:

20250306-中信证券-半导体设备:打造平台型企业,关注半导体设备企业的并购整合机会

免责声明 本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由研究助理协助资料整理,由投资顾问撰写。本报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 投资顾问:王德慧(登记编号:A0740621120003) 投资顾问:胡祥辉(登记编号:A0740620080005)

|