公司DDR5 SPD芯片、车规级EEPROM等高毛利产品放量,带动2025年上半年归母净利润同比增长43.5%至2.05亿元。此外,公司与三星合作研发的VPD芯片有望成为继服务器内存SPD、车规EEPROM之后的第三增长曲线,市场看好其在AI趋势下SSD技术升级中的卡位优势。

新产品VPD芯片催化:公司与三星紧密合作开发用于新一代EDSFF规格SSD的VPD EEPROM芯片。该逻辑类似DDR5内存条升级时新增SPD芯片,VPD芯片用于存储SSD的关键信息,是AI和大数据工作负载下数据中心存储技术升级的必然趋势。该产品由间接供应转为向三星直接供应,价值量和利润率不低于SPD,且三星NAND全球份额领先。

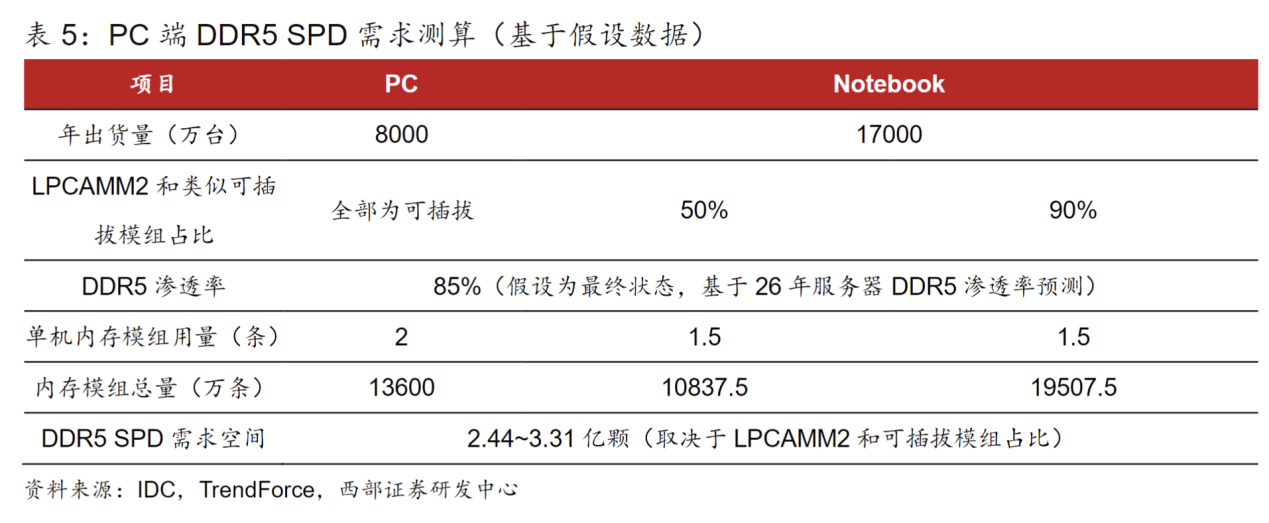

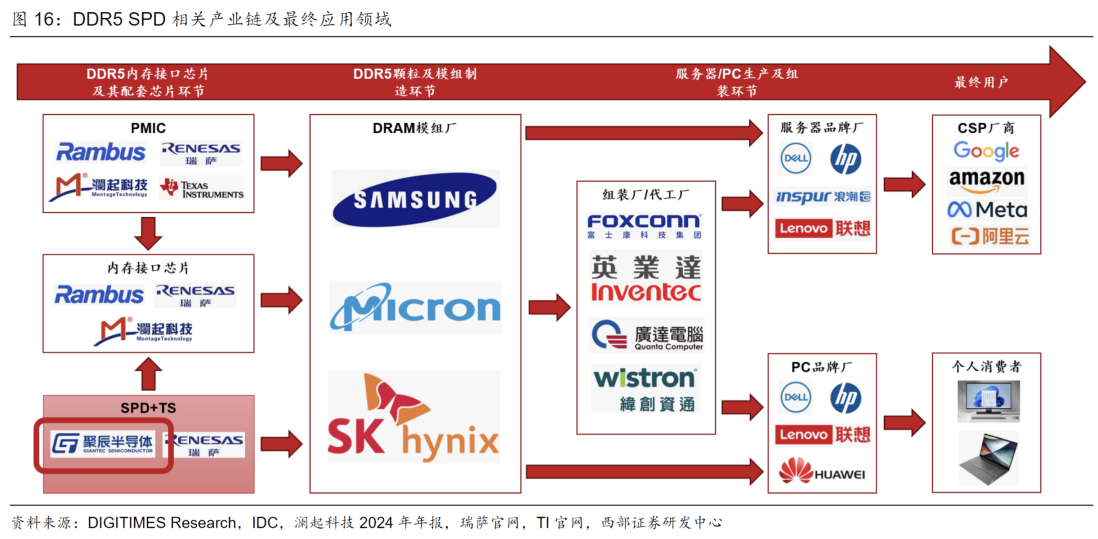

DDR5内存模组配套芯片(SPD)持续渗透,PC端打开更大空间:公司是全球DDR5 SPD芯片两大核心供应商之一,技术与客户壁垒极高。虽然服务器端DDR5渗透率已较高,但AI服务器对内存模组数量的需求是传统服务器的2倍左右,且英伟达GB300系列将重新使用可插拔内存模组,进一步拉动需求。更重要的是,规模远大于服务器市场的PC市场,其DDR5渗透率仍处低位。随着AIPC加速普及,以及LPCAMM2等新型内存模组替代传统板载内存方案,PC端对SPD芯片的需求有望迎来爆发式增长,为公司SPD业务提供翻倍以上的成长空间。

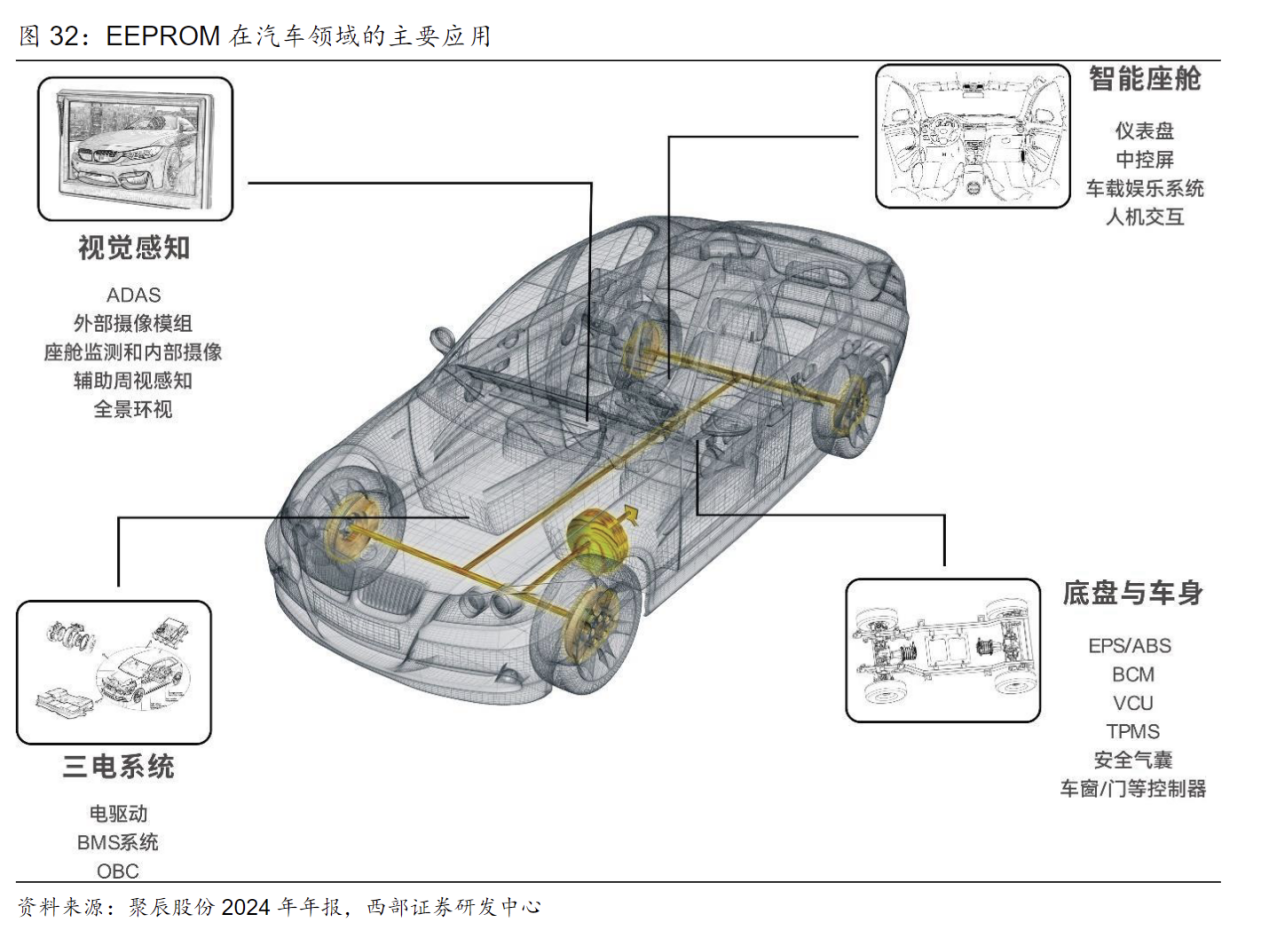

车规EEPROM国产替代加速,从0到1进入全球供应体系:公司是国内唯一能量产全系列车规级EEPROM的供应商,产品已广泛应用于智能座舱、三电系统等核心模块。在全球3-5亿美元的车规EEPROM市场中,公司凭借先发优势和国内车企国产化诉求,在国内自主品牌中份额已超过90%。公司2025年上半年车规EEPROM销量同比增长超过100%,并已成功切入博世、法雷奥等全球领先的Tier1供应链。随着全球市场开拓,该业务板块有望成为超越消费电子的第二大收入来源,且毛利率高达70%左右,是公司未来3-5年核心的业绩增长点。

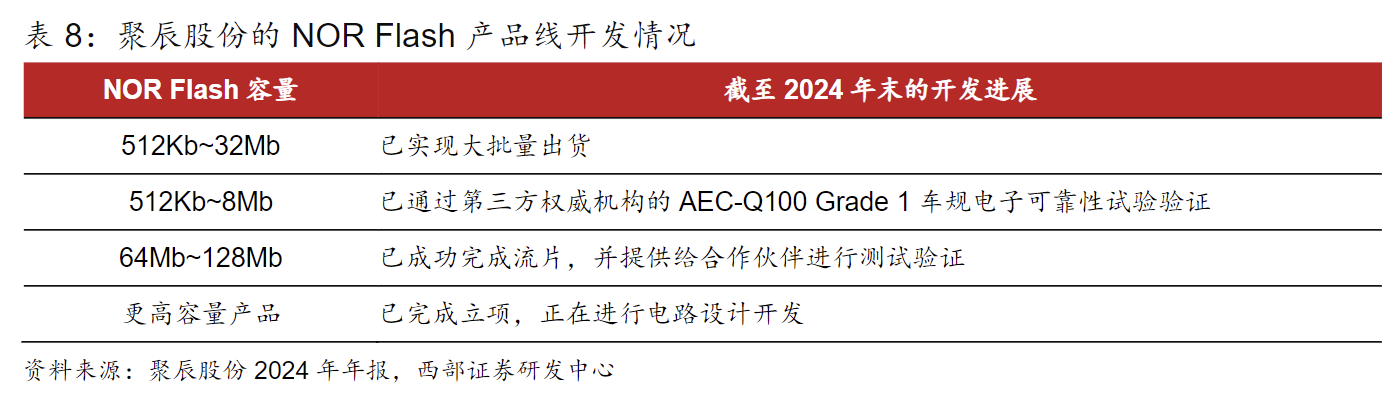

产品结构持续优化,高附加值产品驱动盈利能力提升:公司正从低毛利的消费电子领域向高技术壁垒、高毛利的产品组合转型。除了DDR5 SPD和车规EEPROM,公司在音圈马达驱动芯片领域,已从竞争激烈的开环市场,成功切入技术壁垒和价值量更高的光学防抖(OIS)驱动芯片,并已实现百万级出货;同时,公司利用在车规EEPROM的客户优势,捆绑销售车规级NOR Flash,并持续开发更大容量产品,进一步完善高可靠性存储产品布局。高毛利产品占比的持续提升,是公司净利润增速远超营收增速的核心原因。

公司的核心竞争力在于其深厚的技术积累与市场卡位。公司脱胎于车规存储厂商ISSI,具备天然的车规基因和技术储备。凭借在EEPROM领域全球前三、国内第一的市场地位,以及在SPD领域与澜起科技合作形成的双寡头格局,公司建立了极高的客户认证壁垒。公司拥有全球化的优质客户资源,覆盖了存储模组、智能手机、汽车电子等领域的核心厂商,客户黏性强,为新产品导入提供了便利。同时,公司与全球知名的晶圆厂、封测厂建立了长期稳定的合作关系,保障了供应链的稳定与效率。

车规级存储芯片:业务进展迅速,2025年上半年汽车级EEPROM销量和收入同比增长超过100%,并成功导入多家全球领先的汽车电子Tier1供应商。同时,公司利用客户协同优势,将汽车级NOR Flash成功搭载在多款主流品牌汽车的视觉感知和智能座舱系统中,完善了产品组合。

光学防抖音圈马达驱动芯片(OIS VCM Driver):取得重要进展,2025年第二季度,多款光学防抖驱动芯片已搭载在行业主要智能手机厂商的中高端机型实现商用,出货量达到百万级。这标志着公司在该产品线上成功向高附加值领域拓展。

DDR5 SPD芯片:受益于AI服务器和AIPC趋势,市场需求持续强劲,2025年上半年销量和收入实现快速增长。公司已与上游供应商沟通确保了充足的产能,以应对需求的快速增长。

DDR5 SPD:进入全球内存模组龙头厂商(如三星、海力士、美光)的供应链需要长达十几年的技术积累和产品验证周期,形成了稳固的双寡头竞争格局,使得产品价格和毛利率能维持在较高水平。

车规级EEPROM:作为国内唯一能提供成熟系列化产品的供应商,公司抓住了汽车“缺芯潮”和国产化机遇,打破了海外厂商的长期垄断。车规产品对可靠性、温度适应能力要求严苛,认证周期长,一旦进入便难以被替代,从而享有**接近70%**的高毛利率。

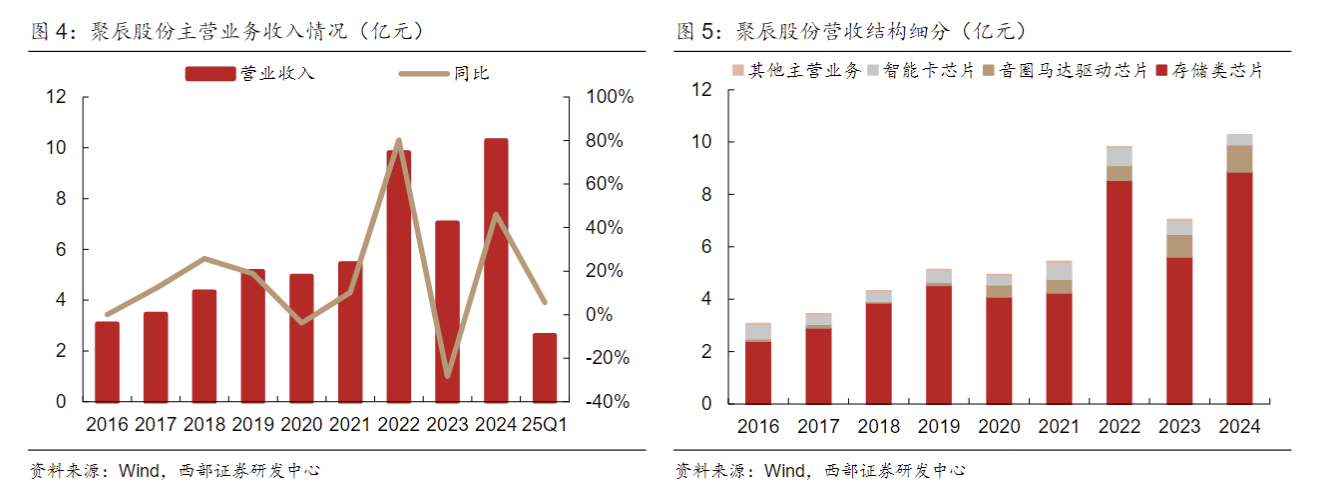

存储类芯片:是公司的核心业务,2024年收入占比86.2%。存储模组配套芯片 (SPD):是当前收入占比最大、增速最快的业务之一。主要产品为DDR5 SPD芯片,受益于服务器与PC市场的DDR5升级浪潮,量价齐升,毛利率极高(市场交流中提及约80%)。

EEPROM芯片:

消费与工业级:应用于智能手机摄像头、液晶面板等。是公司的传统优势业务,曾做到全球第一。但近年来市场竞争加剧,价格和销量承压。

汽车级:是过去三年增速最快、毛利率最高的业务之一(毛利率接近70%)。作为国内唯一供应商,正加速国产替代并拓展海外市场,已成为公司关键增长引擎。

NOR Flash芯片:新拓展业务,目前规模较小,主要应用于消费电子,正积极向车规、工控等高附加值市场拓展。

音圈马达驱动芯片:2024年收入占比10.2%。公司是全球开环式驱动芯片的领导者,但该市场竞争激烈、毛利率较低(约19.3%)。公司战略重心已转向高毛利的闭环式和**光学防抖(OIS)**驱动芯片,并已实现突破。

智能卡芯片:2024年收入占比3.6%。业务规模较小且受下游需求影响有所下滑。

目前公司处于成长期,正通过高增长、高利润率的新业务(DDR5 SPD、车规EEPROM、OIS驱动芯片)优化业务结构,对冲传统消费电子业务的周期性波动。

公司客户

存储模组配套芯片:客户为全球主要的内存模组厂商,如三星、海力士、美光、金士顿等,占据了全球95%以上的DDR5内存模组市场份额。公司是业内少数具备直接向这些厂商供货资质的企业之一,客户壁垒极高。

汽车电子EEPROM:

国内客户:已导入比亚迪、蔚来、小鹏、理想、吉利、上汽等主流车厂。其中,比亚迪是最大的客户,约占公司车规业务收入的一半。

海外客户:已成功导入博世(Bosch)、法雷奥(Valeo)、采埃孚(ZF)等全球领先的Tier1供应商。同时,与大众(包括奥迪、保时捷)、沃尔沃、捷豹路虎等整车厂的合作也在洽谈或进展中。

消费电子EEPROM:客户主要为摄像头模组厂,如舜宇、欧菲光、丘钛等,产品最终应用于三星、华为、OPPO、vivo、小米等主流手机品牌。

公司正积极拓展海外汽车电子市场,已成功导入多家全球领先的汽车电子Tier1供应商,并与多家海外知名整车厂展开洽谈,海外市场拓展已初见成效。

公司采用Fabless经营模式,将晶圆制造、封装和测试等环节外包给专业代工厂。

供应商以全球知名、国内领先的上市公司为主,公司已与其建立了长期稳定的合作关系,有效保证了产能供给和产品质量。

公司的NOR Flash产品采用了华虹的NORD工艺平台,相较于市场主流工艺,在芯片面积和成本上具备优势。

聚辰股份:控股股东之一致行动人计划合计减持公司2.61%股份。公司控股股东之一致行动人武汉珞珈梧桐新兴产业投资基金合伙企业(有限合伙)于2025年9月11日披露了《聚辰股份股东减持股份计划公告》,计划自2025年10月10日至2026年1月9日期间通过大宗交易和集中竞价方式合计减持公司2.61%的股份。

全球领先的EEPROM龙头。聚辰股份脱胎于ISSI,具有数十年EEPROM研发经验,早在2012年即成为三星手机摄像头EEPROM供应商,13~21年持续享受智能手机升级迭代带来的产业红利;2022年以来,公司通过与澜起科技合作的DDR5SPD芯片成功打入服务器和PC内存模组供应链,开启第二成长曲线;2024年公司车规级EEPROM产品开始放量,有望成为公司新的业绩增长点。

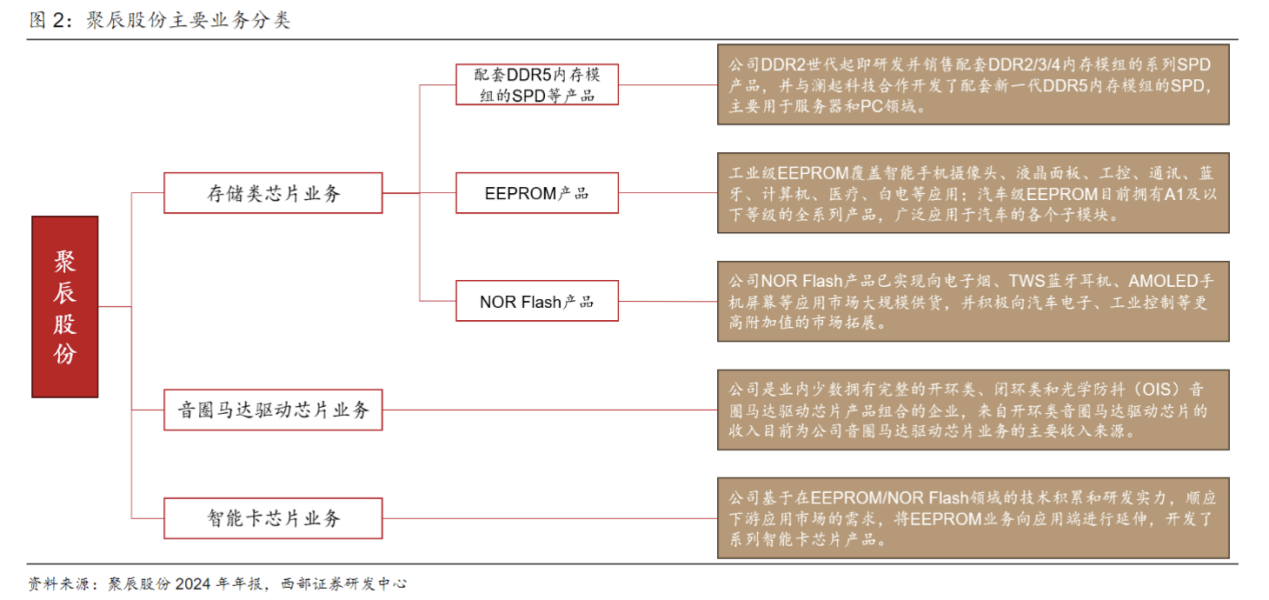

存储类芯片:公司存储类芯片业务具体可分为SPD、EEPROM和NORFlash三种产品类别。

1.SSD接口升级驱动VPD芯片的需求与技术迭代。

SSD接口技术经历了从PATA、SATA到PCIe和NVMe的演变,早期的SATA接口提供了足够的速度,以满足机械硬盘的性能需求,随着NAND闪存技术的快速发展,SSD的性能潜能远超过了SATA的带宽限制;PATA由于其设计局限性,逐渐被淘汰。SATA接口虽然支持了SSD的发展,但其瓶颈效应也越来越明显。随着PCIExpress(PCle)总线技术的成熟,为SSD提供了更高的数据传输速度,特别是在NVMe(Non-VolatileMemoryExpress)标准发布之后,SSD的性能大幅提升。随着SSD模组接口持续迭代升级,其对功耗控制与热量管理的要求愈发严苛。在此背景下,VPD芯片需新增温度传感功能,通过I3C、SMBus等接口将实时采集的温度数据上传至系统,为设备的动态散热调控与运行状态监控提供数据支撑,进而保障SSD模组在高负载场景下的稳定工作。同时,为适配接口升级后的通信需求,VPD芯片的通信接口技术也在同步演进。例如,其接口类型正从传统的I2C逐步过渡至速率更快、稳定性更强的I3C,数据传输效率显著提升,通信可靠性进一步增强。

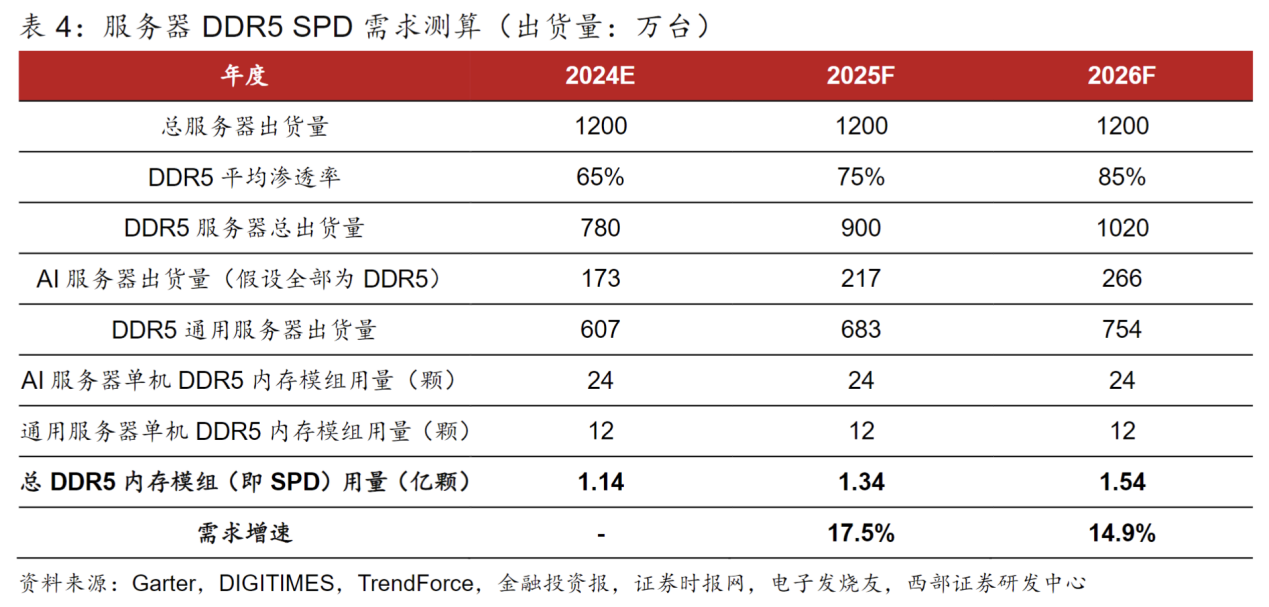

AI浪潮带来DDR5SPD市场增量。随着大模型训练与推理对算力的迫切需求,AI服务器的内存配置显著升级,当前主流的AI服务器通常需要部署超过20根DDR5内存模组,是传统通用服务器的2倍左右,为市场注入了新的增长动力。此外,受益于AIPC等高端应用的加速渗透,以及LPCAMM2内存模组可能替代LPDDR5X板载内存成为新一代轻薄型笔记本电脑和其他紧凑型设备的理想解决方案(传统的LPDDR5X板载内存方案无需使用SPD芯片,LPCAMM2内存模组则需要配套使用1颗DDR5SPD芯片),进一步推动了市场需求的增长,为DDR5SPD市场带来了更为广阔的发展空间。在内存模组配套芯片领域,公司拥有近二十年的量产经验。自DDR2世代起即研发并销售配套DDR内存模组的SPD芯片,凭借长期的技术积累、对行业标准的理解以及多年的产品和产业化经验,已建立了明显的技术领先优势,现已发展成为全球DDR2/3/4/5SPD系列芯片的核心供应商。凭借优秀的产品性能、可靠的产品质量、完善的客户服务水平,公司及时把握住2022年上半年DDR4SPD芯片供应短缺带来的市场机会,DDR4SPD芯片成功导入多家行业头部内存模组厂商,成为国内唯二具备向头部内存模组厂商直接供应配套芯片资质的企业之一。

SPD当前主要收入增量来源于配套服务器DDR5内存模组需求,PC端DDR5模组也逐步放量,从DDR5整体渗透率来看,今年有望从年初约50%提升至年末70%以上。

PC(包括台式机和笔记本)领域DDR5渗透率目前仍很低,随着端侧AI发展,AIPC或将逐步成为主流,其对内存条性能有更高要求,DDR5在PC中渗透率仍有较大提升空间,且PC市场内存条出货量较服务器更大,公司PC端DDR5SPD产品一旦放量,有望驱动SPD业务持续增长。

从细分市场来看,PC出货量分为台式机PC和移动端Notebook两大类别,根据TrendForce数据,2024年预计Notebook出货量达1.74亿台,占整个PC出货量份额超60%。但当前主流Notebook均采用LPDDR5/5x内存模组,其直接焊接在主板上,不使用SPD芯片,故DDR5SPD在PC端的需求仅用于台式机DDR5内存模组为主,结合当前台式机DDR5渗透率相对服务器较低,可推断DDR5SPD在PC端目前需求有限。

笔记本电脑已从以牺牲性能为代价、专为便携性而设计的中低端系统发展成为台式机的替代品,其用途已远远超出浏览网络,因此,性能和续航时间均变得同样重要。美光2024年推出了新一代移动端内存模组LPCAMM2,其具备低功耗、高性能、可维修性和可升级性的特点。根据澜起科技答投资者相关问题,LPCAMM内存模组采用LPDDR5DRAM颗粒,需配合使用SPD芯片,如果LPCAMM未来取代一部分直焊式LPDDR,将增加对SPD的需求。

综上,可合理推断,未来随着AIPC普及,若PC端DDR5渗透率达到与服务器相当的水平,即85%左右,且移动端AIPC均采用更高性能的LPCAMM2或类似可插拔内存模组,则PC市场对DDR5SPD的需求或将超过服务器市场,具有更大的放量空间。

DDR5SPD服务器端持续渗透,PC端潜在空间更大。公司自DDR2世代起即研发并销售配套DRAM内存模组的SPD产品,最新一代DDR5产品也已实现放量;当前PC端DDR5渗透率低于服务器端,预计,当服务器和PC市场合计DDR5渗透率达85%时,对SPD的需求量最高接近5亿颗,未来公司SPD业务仍有较大成长空间。

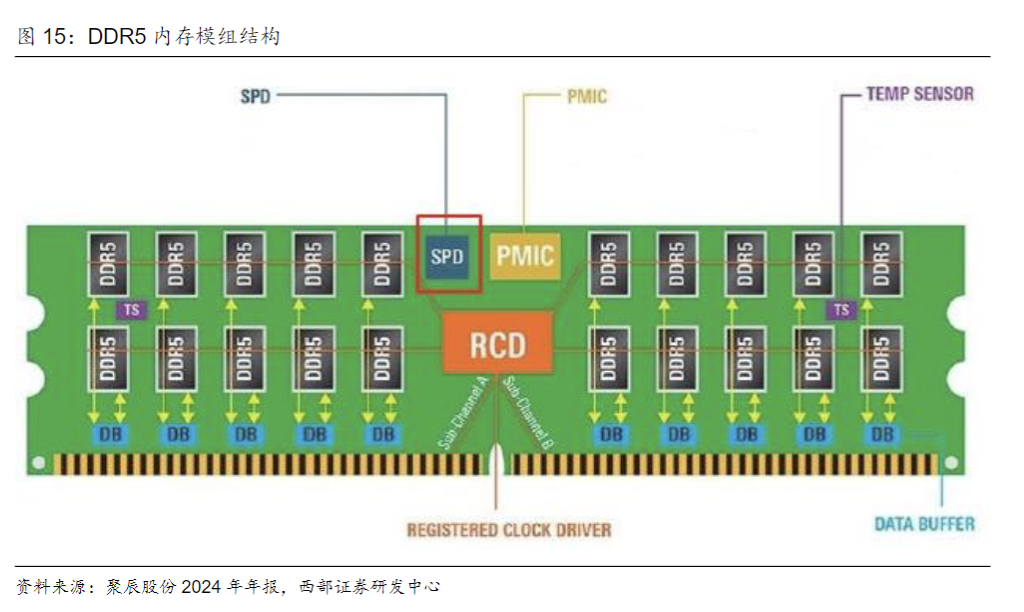

DDR5SPD:AI浪潮驱动下有望持续放量。SPD是DDR5内存模组不可或缺的关键组件之一。JEDEC于2020年正式公布DDR5内存标准,DDR5内存主要提升的点在于提高内存密度以及频率上。在新的标准之下,内存的最高速度达到6.4Gbps,单条LRDIMM的容量达到2TB,最大UDIMM容量为128GB。其中,DDR5内存单个内存芯片的密度可以达到64Gbit,相比DDR4的16Gbit提升4倍;在内存带宽上,DDR5的带宽是DDR4内存的两倍,达到4.8Gbps,而总传输带宽会有38%的提升,最高可以达到8400MHz左右。

DDR5内存模组于2021年第四季度正式商用,根据DDR5内存接口芯片龙头澜起科技反映,2024年公司DDR5内存接口芯片出货已超过DDR4内存接口芯片,从产业趋势来看,2025年DDR5整体渗透率将继续提升,同时DDR5第二子代和第三子代RCD芯片出货占比将进一步提高。

根据JEDEC的内存标准规范,在DDR5世代,应用于个人电脑和服务器领域的UDIMM、SODIMM、CAMM2、LPCAMM2、SOCAMM、RDIMM、LRDIMM、MRDIMM等类型的内存模组每根需要配置1颗SPD芯片。

SPD全称为SerialPresenceDetect,它是烧录在EEPROM内的代码,其本质是一颗EEPROM芯片,内存模组有关的信息都纪录在该EEPROM中,这颗EEPROM就被称为SPD,其中最新的DDR5SPD芯片还同时集成了I2C/I3C总线集线器(Hub)和高精度温度传感器(TS)。以往计算机开机时BIOS必须侦测memory,但有了SPD就不必再去作侦测的动作,而由BIOS直接读取SPD取得内存模组的相关资料,包括内存模组的基础信息、时序参数、拓展配置参数等。

根据 Market Research Intellect 数据,2024 年全球 DDR5 SPD 市场规模约为 1.5 亿美金,预计 2033 年可增长至 12 亿美金,2026~2033 年 CAGR 为 32.3%。当前全球市场上的DDR5 SPD 供应商主要为聚辰股份(与澜起科技合作)和瑞萨电子(Renesas Electronic),其中聚辰股份与澜起科技已占据了该领域的先发优势并实现了在相关细分市场的领先地位。

聚辰股份为业内少数拥有完整SPD产品组合和技术储备的企业,自DDR2世代起即研发并销售配套DDR2/3/4内存模组的系列SPD产品。针对最新的DDR5内存技术,公司与澜起科技合作开发了配套新一代DDR5内存模组(主要包括UDIMM、SODIMM、CAMM2、LPCAMM2、SOCAMM、RDIMM、LRDIMM、MRDIMM等)的SPD产品,该产品内置8KbSPDEEPROM,用于存储内存模组的相关信息以及内存颗粒和相关器件的配置参数,并集成了I2C/I3C总线集线器(Hub)和高精度温度传感器(TS),为DDR5内存模组不可或缺的组件,也是内存管理系统的关键组成部分。

2.EEPROM过去主要需求集中在智能手机领域,近两年手机市场需求疲软,车规EEPROM24年开始放量,但当前市占率仍较低,未来3年预计处于快速扩张期。

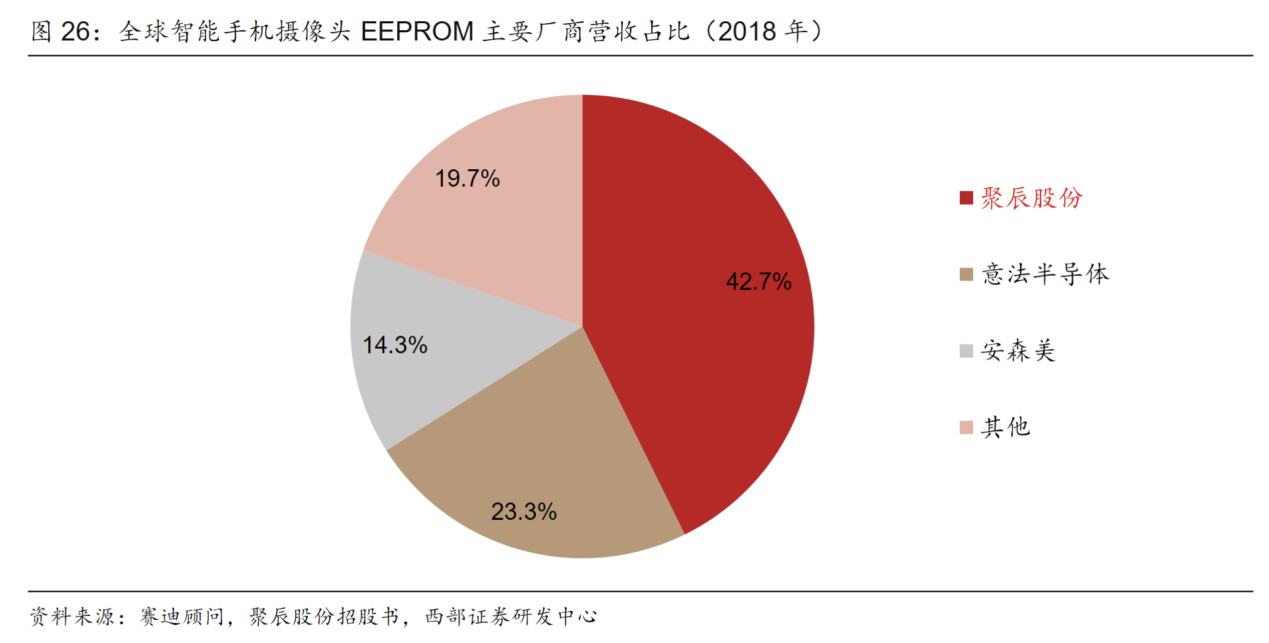

工规EEPROM持续增长,车规品已实现从0到1。公司智能手机摄像头EEPROM份额2018年以来持续维持全球第一,占比最高达42.7%,尽管近两年增速放缓,但在AI手机迭代和可穿戴需求驱动下有望重新恢复增长;公司是全球少有的切入车规EEPROM的供应商之一,车规EEPROM营收2024年占公司整体营收已接近10%,在国内车企国产化诉求不断提升下,有望快速放量。

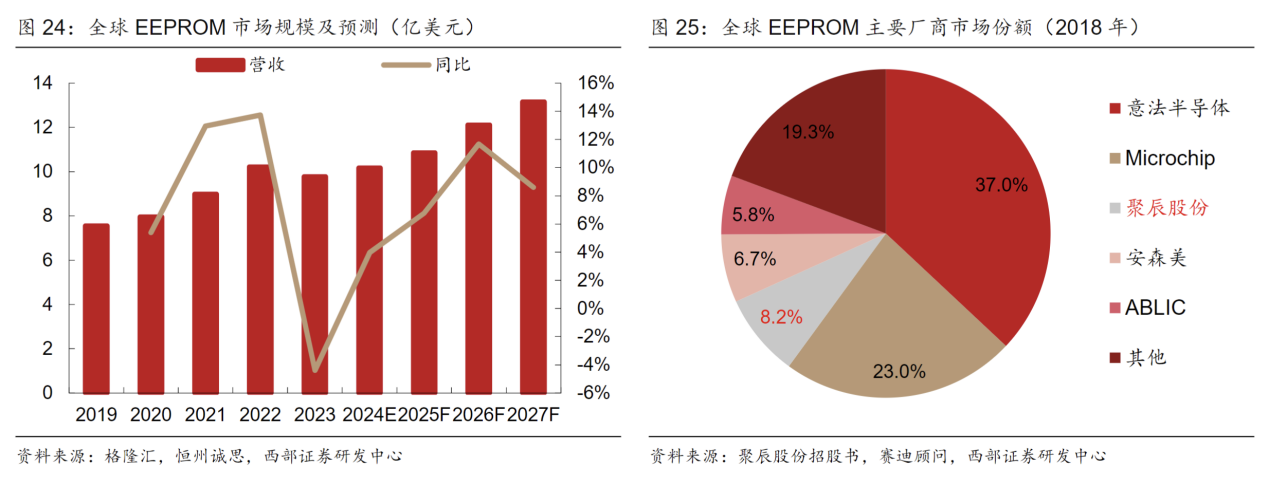

EEPROM:工规有望享受AI红利,车规已实现从0到1。 EEPROM全球规模约10亿美金,聚辰股份份额位列全球第三。EEPROM 全称为 Electrically Erasable Programmable Read Only Memory,即“电可擦除可编程只读存储器”,是一类通用型的非易失性存储芯片,通常可确保 100 年 100 万次擦写,容量范围介于 1Kb-2Mb 之间。

EEPROM与NOR Flash、NAND Flash同为非易失性存储芯片领域的成熟技术,可分别满足不同应用领域的存储需求。EEPROM在1Mb及以下容量区间具备性价比优势,主要用于存储小规模、经常需要修改的数据;NOR Flash在512Kb~1Gb容量区间具备性价比优势,主要用于中低容量的代码和数据存储;NAND Flash主要用于1Gb~6Tb的大容量数据存储。EEPROM、NOR Flash和NAND Flash三类主要的非易失性存储技术在市场上一直长期共存,某一种技术被其他技术完全取代的可能性较低。

EPROM按照应用领域,可分为工业级EEPROM和汽车级EEPROM,其中工业级EEPROM主要应用于智能手机摄像头模组、液晶面板、工业控制、通讯、蓝牙模块、计算机及周边、白色家电、医疗仪器等领域;汽车级EEPROM则具备更可靠的性能、更强的温度适应能力和抗干扰能力,在汽车智能座舱、视觉感知、底盘与车身以及新能源汽车的三电系统等领域中得到了广泛的应用。

市场规模方面,根据恒州诚思的统计及预测,2024年全球EEPROM规模约10.2亿美元,预计2030年将达到16.6亿美元,CAGR为8.54%(2024~2030)。地区层面来看,中国市场在过去几年变化较快,2023年市场规模为4.03亿美元,约占全球的41%,预计2030年将达到8.11亿美元,届时全球占比将达到49%。

(注:由于SPD本质上也是EEPROM芯片,故此处讨论的EEPROM整体行业规模和份额均包括前述SPD在内)

竞争格局方面,全球市场上的 EEPROM 供应商主要来自欧洲、美国、日本和中国大陆地区,包括海外的意法半导体、Microchip、安森美、艾普凌科(ABLIC,Inc.)等,以及国内的聚辰股份、普冉股份、复旦微电、上海贝岭等,其中聚辰股份全球份额从2018年的 8.2%提升至 2024年接近15%。

汽车级EEPROM市场份额快速提升。在汽车级EEPROM竞争领域,目前意法半导体和微芯科技等境外竞争对手已形成较为成熟的汽车级EEPROM芯片系列,技术水平和客户资源优势相对明显,境内除公司外则暂无其他成熟、系列化汽车级EEPROM芯片供应商。公司在汽车电子和高性能工业应用领域深耕十余年,并及时把握住2020-2022年汽车电子“缺芯潮”带来的市场机会,产品成功导入众多国内外主流厂商,市场份额快速提升,成为国内唯一可以提供成熟、系列化汽车级EEPROM芯片的供应商。公司上半年积极进行欧洲、美国、日本、韩国、东盟等海外重点市场拓展,汽车级EEPROM芯片成功导入多家全球领先的汽车电子Tier1供应商,市场份额快速提升,产品的销量和收入较上年同期实现高速增长。

全球领先的车规级EEPROM厂商包括意法半导体、Microchip等,其在车规级EEPROM领域已形成较为成熟的产品系列,技术水平和客户资源优势相对明显。聚辰股份作为国内领先的车规级EEPROM供应商,现已拥有A1及以下等级的全系列车规级EEPROM产品,并将进一步开发满足不同等级的ISO26262功能安全标准的车规级产品。

经过多年技术积累和市场推广,聚辰股份在EEPROM领域已经成为国内外众多Tier1&Tier2厂商的供应商,终端客户包含比亚迪、特斯拉、保时捷、现代、丰田、大众、马自达、吉利等国内外一线汽车品牌。根据公司调研披露,2024年公司车规级EEPROM收入占比接近10%,即约1亿元人民币,已实现从0到1的放量过程,但在全球市场份额仅占个位数比例,在国内车企芯片国产化趋势下,具有巨大的成长空间。

工业级 EEPROM 主要应用于智能手机摄像头模组、液晶面板、工业控制、通讯、蓝牙模块、计算机及周边、白色家电、医疗仪器等领域。意法半导体等龙头厂商业务规模大、知名度高,在工业控制、通讯、白色家电等国产替代率相对低的领域占有较高份额。国内厂商中,聚辰股份在智能手机摄像头模组、液晶面板等细分领域已奠定了领先优势。

在智能手机摄像头领域,公司的EEPROM产品2012年起即已应用于三星品牌智能手机的摄像头模组中,2015年完成了全系列WLCSPEEPROM的产品布局,实现了2Kb~1024Kb容量全覆盖,并于2018年成为全球智能手机摄像头EEPROM份额第一的供应商。目前公司与舜宇、欧菲、丘钛、信利、立景、富士康等摄像头模组厂形成了长期稳定的合作关系,产品最终应用于三星、华为、OPPO、vivo、小米等主流手机品牌厂。

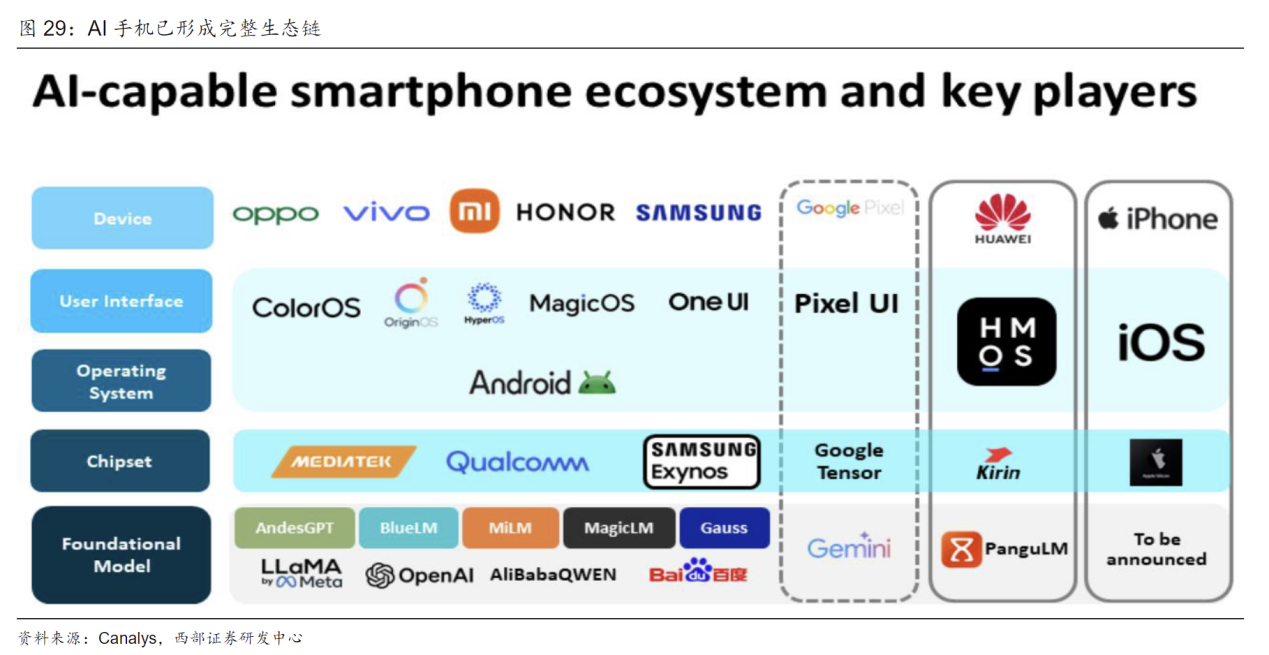

根据IDC手机出货量数据,近年来智能手机市场基本维持每年12亿部左右出货量,由于没有更多产品亮点刺激换机需求,至今仍处于存量替代阶段,总体出货量增速放缓。随着苹果推出其端侧AI助手Apple Intelligence,并于24Q4正式上线,在AI加持下有望重新激起消费者换机热情。目前手机上下游已形成较为完善的AI手机生态链,一旦应用端实现落地,AI手机有望带来新一轮换机周期,进而刺激公司摄像头模组EEPROM需求进一步提升。

可穿戴方面,AI眼镜放量可期。根据IDC预测,2025年全球智能眼镜市场出货量预计达到1451.8万台,同比增长42.5%,其中音频和音频拍摄眼镜出货量预计882.8万台,同比增长225.6%;中国智能眼镜市场出货量预计达到290.7万台,同比增长121.1%,其中音频和音频拍摄眼镜出货量预计216.5万台,同比增长178.4%。随着全球“智能化”大潮的来袭,来自AI眼镜等可穿戴智能设备的需求量持续增加,有望为聚辰股份的工业级EEPROM业务打开新的市场空间。

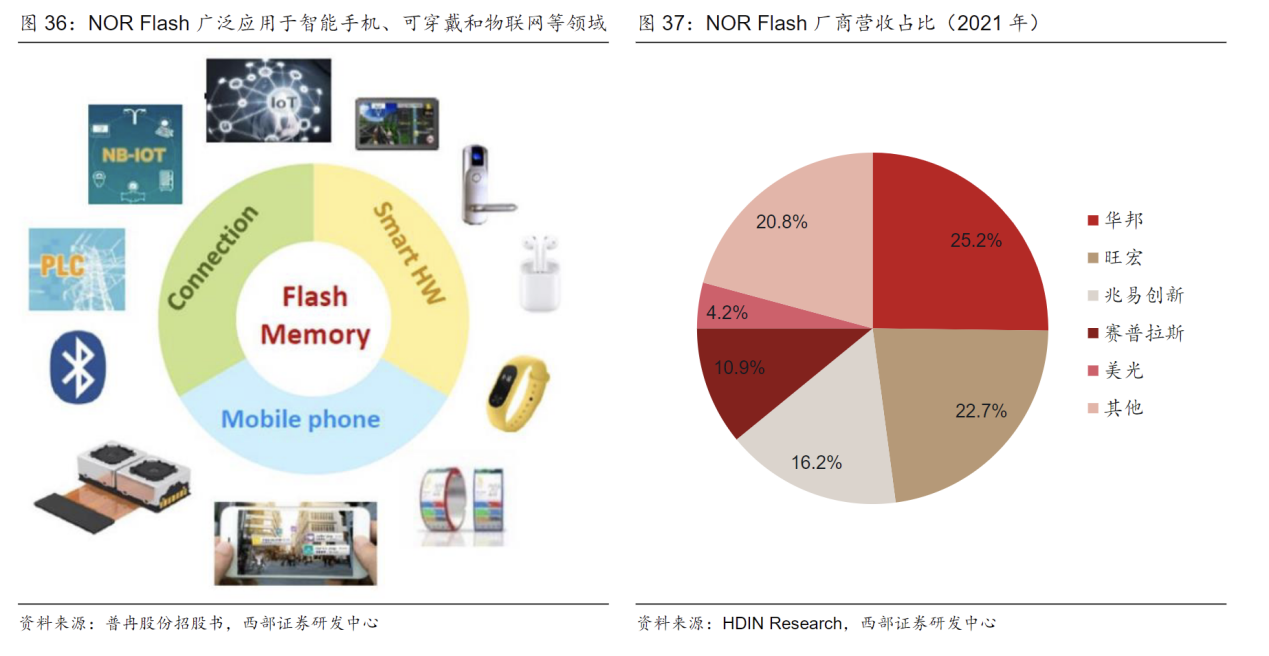

3)NORFlash当前收入占比较低,但公司正在优化产品线,向汽车电子、工控等更高附加值的市场拓展,需求仍有提升空间。

持续探索新应用品类,拓展业务边界。NORFlash方面,公司不断完善NORD工艺的产品布局,其相较友商产品尺寸更小、成本更低,正在向车规等高端应用领域开拓;音圈马达驱动芯片方面,公司产品从过去开环向闭环和OIS防抖升级,目前已实现向部分客户小批量供货,预期未来将持续贡献业绩。

聚辰股份为完善公司在非易失性存储芯片市场的布局,拓宽企业的业绩成长空间,成功开发了一系列具有自主知识产权的 NOR Flash 产品,已实现向电子烟、TWS 蓝牙耳机、AMOLED 手机屏幕等应用市场大规模供货,并积极向汽车电子、工业控制等更高附加值的市场拓展。

相较于同行业公司普遍采用的 ETOX 工艺和 SONOS 工艺,公司基于 NORD 工艺平台开发的 NOR Flash 产品在具备高可靠性和宽温度适应能力的同时,芯片面积显著低于国内外竞争对手公开披露的同容量产品水平,进一步降低了产品的生产成本,并为客户应用设备的迷你化和便携化提供了最大限度的设计自由。

公司基于在汽车电子市场的客户资源优势,顺应下游客户同时提出的汽车级EEPROM芯片和汽车级NORFlash芯片需求,通过提供组合产品及解决方案等方式,汽车级NORFlash芯片于报告期内成功搭载在多款主流品牌汽车中导入市场,进一步完善了在汽车电子领域的产品布局。

音圈马达驱动芯片:当前公司音圈马达驱动芯片主要为开环类产品,价值量和毛利率相较其他产品较低,公司25年开始导入闭环和CIS防抖产品,价值量和毛利率相较于开环类产品更高,已通过头部客户认证并实现小批量供货。

闭环式音圈马达系统相对开环式系统,具有更低的能耗和更快的对焦速度,对音圈马达驱动芯片的要求也越高。根据图 38,在闭环式音圈马达系统中,有一个额外的位置传感器,可持续监控位置并向音圈马达提供反馈(因此得名“闭环”),如果在拍照时手抖导致相机位移,位置传感器会立即通知驱动芯片进行调整,手机不需要做更多的计算,可大幅提高对焦速度。

根据贝哲斯咨询统计,2024 年全球手机摄像头模组音圈马达驱动芯片市场规模达到 19.57亿人民币,预计到 2030 年该市场全球规模可达 41.68 亿人民币,CAGR 为 13.43%(2024~2030)。

目前公司多个规格型号的闭环类和光学防抖(OIS)类音圈马达驱动芯片产品已通过行业领先的智能手机厂商的测试验证,有望搭载在主流智能手机厂商的中高端和旗舰智能手机,并已实现向部分客户群体小批量供货。

智能卡芯片:智能卡芯片业务在公司总体占比较低,产品主要应用于门禁卡等领域,需求较为分散,且目前业务收入在国内市场中的占有率也较小,假设未来收入规模维持小幅增长为主,价值量和毛利率维持稳定;

根据沙利文统计,2018 年全国收入排名前五的智能卡芯片厂商包括英飞凌、恩智浦半导体、华大半导体、复旦微电及紫光微电子,合计占中国智能卡芯片市场总收入的 65%左右。

国内智能卡芯片厂商规模较小,主要集中在华大半导体、紫光微电子、大唐微电子、复旦微电及国民技术等厂商。

聚辰股份将 EEPROM 业务向应用端进行延伸,开发了系列智能卡芯片产品,目前业务收入在国内市场中的占有率较小。未来公司将进一步加强对供应链管理、新零售、身份识别、智能表计、交通管理等重点市场的拓展力度,着力推广芯片面积更小、读写性能更优、灵敏度更高的新一代智能卡芯片产品,同时加大对非接触式 CPU 卡芯片、高频 RFID 芯片等新产品的市场拓展力度,并重点开发新一代非接触/接触逻辑加密卡芯片、新一代 RFID标签芯片以及超高频 RFID 标签芯片产品,不断提高产品的竞争力和附加值,拓宽智能卡芯片业务的成长空间。

存储类芯片:公司存储类芯片业务具体可分为 SPD、EEPROM 和 NOR Flash 三种产品类别。

1)SPD当前主要收入增量来源于配套服务器 DDR5 内存模组需求,PC 端 DDR5 模组也逐步放量,从 DDR5 整体渗透率来看,今年有望从年初约 50%提升至年末 70%以上,考虑到公司份额提升以及下游客户备货和测试需求;

2)EEPROM 过去主要需求集中在智能手机领域,近两年手机市场需求疲软,假设未来 3 年需求维持平稳为主,车规 EEPROM 24 年开始放量,但当前市占率仍较低,未来 3 年预计处于快速扩张期;

3)NOR Flash 当前收入占比较低,但公司正在优化产品线,向汽车电子、工控等更高附加值的市场拓展,需求仍有提升空间。

当前公司音圈马达驱动芯片主要为开环类产品,价值量和毛利率相较其他产品较低,但公司从 25 年开始导入闭环类和 CIS 防抖产品,价值量和毛利率相较于开环类产品更高,已通过头部客户认证并向部分客户小批量供货。

智能卡芯片:智能卡芯片业务在公司总体占比较低,产品主要应用于门禁卡等领域,需求较为分散,且目前业务收入在国内市场中的占有率也较小。

参考资料:

20250926-中邮证券-聚辰股份:VPD驱动新增长

20250810-西部证券-聚辰股份:DDR5SPD迎放量,车规EEPROM拓新局

本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由研究助理协助资料整理,由投资顾问撰写。本报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 投资顾问:王德慧(登记编号:A0740621120003) |