【摘要】

|

事件:电网设备板块异动,海外AI大厂Capex超预期,但北美等地AIDC能源基建配套落地进度滞后于算力扩张节奏、核心卡点在于变压器和电力设备供应。

站在当下,行业逻辑和景气度趋势经过几年演绎之后,供需矛盾还在凸显,海外电力短缺短期难以解决,电网建设阻力重重;国内十五五期间新型电力系统建设主要周期阶段,相关硬件、软件都迎来存量升级+增量落地的订单周期。

十五五前半段仍旧是多方景气叠加的状态,主要逻辑梳理:

出海持续高景气,AI出海盈利弹性高

国内变压器出口保持高增,中国变压器1-9月份出口62.2亿美元,同增39%,其中9月出口9.0亿美元,同增47%;高压开关1-9月份出口38.9亿美元,同增31.2%,其中9月出口4.85亿美元,同增55.7%。

海外电力企业电网投资规划保持强劲,参考5家欧洲公司样本2025-26年电网资本开支规划增速为20.4%、22.3%;7家美洲公司样本2025-26年电网资本开支规划增速为15.3%、8.5%。

AI赛道对于电力设备的需求弹性高,除了市场普遍关注的10kV及以下的UPS/HVDC/SST方向,主网建设需求同样强劲。关注技术布局能力强及客户站位优异的企业,出口北美市场盈利弹性更高。

出海方面有望保持高速增长,尤其是主网设备紧缺有望持续至2027年后,相关公司包括思源电气、伊戈尔、金盘科技、华明装备、特变电工、明阳电气等;AIDC方面,四方股份、中国西电等电网企业在SST领域具备挂网工程经验,具备技术优势。

主网:输变电设备招标强劲,订单充沛,估值低位

主网招标需求强劲,2025年1-5批输变电设备招标金额高达786.75亿元,同比增长19.5%,主网设备公司订单充足。特高压年内招标节奏较慢,前期高预期已经充分消化,当前板块估值较低,下行空间有限。

预计四季度特高压节奏将会加速推进,板块潜在催化较多:

1)特高压设备招标截至4批合计金额有望达到190亿元(2024年全年招标金额261.6亿元),考虑到年内按计划仍有2批招标,预计全年订单有望保持充足;

2)2025年已核准藏东南-粤港澳、蒙西-京津冀、烟威、攀西共2直2交,预计年内仍有3-4直(陕西-河南、巴丹吉林-四川、南疆-川渝、青海-广西)、1-2交(浙江环网、达拉特-蒙西)有望加速核准。

3)展望十五五,当前陆续披露的在储备项目较多,预计将保持年均4条直流的高位。同时,大型火电厂、核电厂开始逐步直接接入特高压网架,如近期公示的山东招远核电项目,带来网外特高压设备需求提升。

在非特高压主网招标保持高景气+特高压项目储备充足之下,主网核心设备供应商在手及后续订单盘充足,业绩有望至2027年持续保持较快增长。

电网设备产业链梳理

init-width="1188" init-height="957" src="https://upload.9fzt.com/production/2025/11/6/38b5ebb3b2734acfb2c7cf43f9bb831b.jpg" name="图片 8" width="672" height="541" border="0" style="box-sizing:border-box;width:672px;margin: 0px; padding: 0px; outline: none 0px !important; height: auto !important; z-index: -1; cursor: pointer; color: rgb(0, 0, 0); font-family: 宋体, SimSun, Arial, sans-serif; font-size: 16px; text-align: center; caret-color: rgb(255, 0, 0); background-color: rgb(255, 255, 255); text-decoration-thickness: initial; max-inline-size: 100%;" data-ratio="0.8055555555555556" data-w="1188"/>

电网设备三季度业绩披露期结束,景气方向梳理

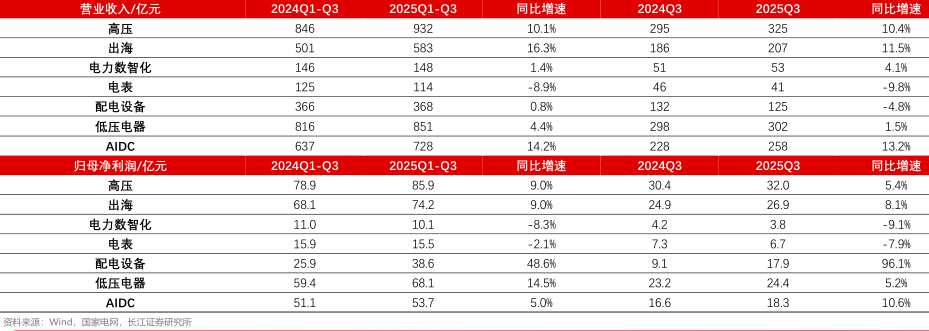

从电力设备行业的6个细分方向高压、出海、电力数智化、电表、配电设备、低压电器来看,高压、出海、AIDC环节三季度收入均实现10%以上增长,并且归母净利润同比增长;电力数智化经营相对稳定;电表、配电设备三季度经营存在一定压力(配电利润增长主要来自于公允价值变动收益和信用减值减少);低压电器经营分化,龙头较强。

继续看好高压、出海、AIDC未来的景气延续性,同时建议关注新标准电表招标启动。

电力设备细分环节财报表现总结

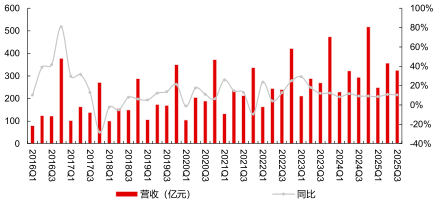

高压:三季度特高压交付节奏影响毛利率,在手订单充足

行业层面看,2025年1-9月份电网工程完成投资4378亿元,同比增长9.9%;其中三季度电网工程完成投资1467亿元,同比增长2%;增速相比此前有所放缓。

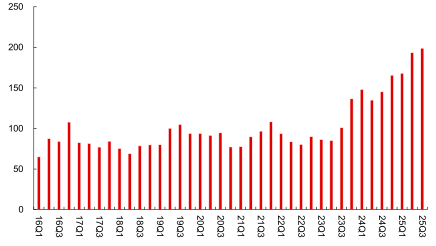

前三季度特高压项目加速建设推进,其中陇东-山东、哈密-重庆、宁夏-湖南完成投运,金上-湖北接近投运,其中今年设备交付基本在上半年完成,因此三季度与特高压主设备交付较少。前三季度和单三季度归母净利润分别同比增长9%、5.4%,略低于收入增速。

高压环节分季度营收情况(亿元) | 高压环节分季度归属母公司股东净利润情况(亿元) |

|

|

来源:Wind,长江证券研究所 |

单三季度高压板块收入保持10%左右同比增速,其中部分公司增长略快,如国电南瑞、中国西电、长高电新等,契合高压行业的景气度。

毛利率层面,前三季度和单三季度毛利率分别同比下降0.5pct和1.1pct,其中大部分公司毛利率在三季度出现下降,预计主要因产品结构原因(高毛利率的特高压预计交付较少),仅少数公司毛利率实现同比提升。

费用率层面,前三季度和单三季度期间费用率均分别同比下滑0.4pct,部分公司因收入规模扩大的摊薄作用。

展望后续,高压板块有望保持较高景气,并且特高压线路已经开始新一轮招标(蒙西-京津冀、藏东南已经招标主设备),奠定未来景气。

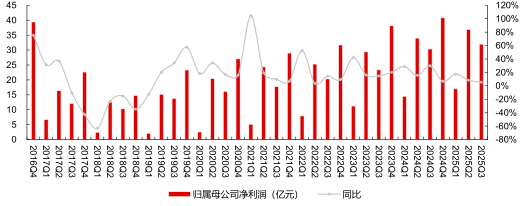

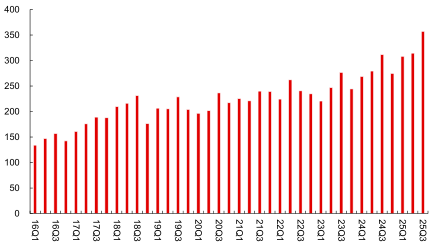

存货方面,高压环节自2023年四季度起余额持续攀升,三季度末整体存货达到357亿元,再次创历史新高;分企业看,除金冠电气外,其他公司存货均环比增加,大部分均实现了10%以上的环比增速;反映出行业生产景气持续向好。

合同负债方面,三季度末达到199亿元,环比增长3%,同样继续创下历史新高,体现出行业在手订单充足,未来交付具备支撑。

高压环节分季度存货情况(亿元)

高压环节分季度合同负债情况(亿元)

来源:Wind,长江证券研究所

出海:部分企业国内有所承压,出口业务量利齐升

近几年来,在海外电力设备行业高景气的持续拉动下,我国电力设备企业加快出口;其中,由于变压器、开关等硬件产品海外产能扩产较慢,持续呈现供给紧张的态势,国内变压器企业出口保持高增长。

2025年前三季度国内电力设备产品出口保持增长,以液体变压器为代表,其中液体变压器合计出口316亿元,同比增长55%。

总体来看,单三季度出海板块收入同比增长11.5%,净利润同比增长8.1%,增速相比上半年均有所放缓。不同企业不同业务有所分化,具体看:

收入方面呈现分化,单三季度思源电气、海兴电力、华明装备、神马电力等收入增长超过20%,三星医疗、明阳电气、威胜信息等收入增长较慢,预计主要因其国内业务有所承压,比如国内电表降价、新能源配套变压器需求压力等;

毛利率方面同样分化,大部分企业单三季度毛利率同比提升;三星医疗、海兴电力毛利率出现较大幅度下降,预计主要因国内电表降价订单交付。

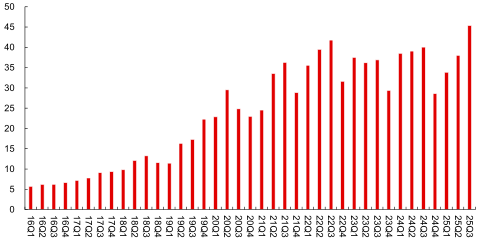

展望未来,存货、合同负债规模均环比提升,验证未来景气。

存货方面,出海环节三季度末存货达201亿元,环比增加8.7亿元,其中思源电气、海兴电力、金盘科技等增加较为突出,反映出企业在海外市场订单充足背景下,积极备货以支撑后续履约。

合同负债方面,出海环节三季度末合同负债54亿元,环比增加4.4亿元,其中思源电气、三星医疗增幅较大。

考虑海外在AI等发展驱动下,未来电力设备需求有望持续景气,为国内企业出海打开巨大空间,出海业务未来有望延续高增。

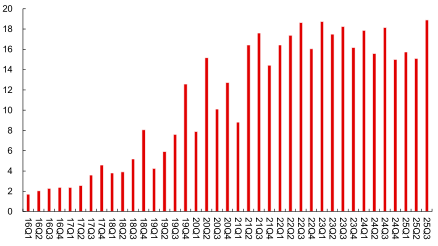

电力数智化:硬件需求开始体现,盈利能力仍有压力

电力数智化板块三季度收入同比增长4.1%,相比上半年增速略高,其中核心公司国网信通三季度收入同比增长29%,是板块收入增长核心拉动力;数字化硬件开始集中交付。

盈利能力端,板块毛利率同比下降4.4pct,包括国网信通在内的大部分企业毛利率均出现下降,预计主要因产品结构以及竞争激烈。

展望未来,行业景气源自存货及负债情况:

合同负债方面,数智化环节三季度末合同负债19亿元,环比增加3.8亿元,其中国网信通、泽宇智能、朗新集团增幅较大。

今年以来国网在数孒化领域招标金额大幅增长,并且出现人工智能服务器等AI相关产品,我们认为未来电力AI发展趋势较为明确,数智化环节未来有望迎来经营改善。

数智化环节分季度存货情况(亿元) | 数智化环节分季度合同负债情况(亿元) |

|

|

来源:Wind,长江证券研究所 |

参考研报

20251103-长江证券-电新行业2025年三季报综述:复苏拐点渐明,二次成长正兴

20251011-华安证券-风电项目集中释放,电网投资稳步增长

免责声明 本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由研究助理协助资料整理,由投资顾问撰写。本报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 投资顾问:于鑫(登记编号:A0740622030003) |