【摘要】 全球小核酸药物市场增长势头强劲,2024年市场规模约62亿美元,预计2033年将达到467亿美元,期间复合年增长率达25%。目前,全球在售小核酸药物共18款,Inclisiran、Vutrisiran等重磅单品商业化放量显著;进入临床阶段的小核酸药物涵盖心血管代谢、肿瘤和罕见病等多个领域,其中多款药物进入临床II/III期,行业将进入新药上市及关键临床数据读出的窗口期。 同时,小核酸赛道景气度高、BD交易活跃,2018年至2025年11月14日,siRNA领域累计交易额超450亿美元,全球MNC药企持续加码布局,行业长期成长可期。 |

【正文】

1、小核酸药物作用机制与技术发展趋势

1.1、核酸药物定义及分类

核酸药物含义:核酸是所有生命体遗传信息的载体,包括脱氧核糖核酸(DNA)和核糖核酸(RNA)两大类。随着分子生物学的发展,人们发现除编码蛋白质的核酸序列外,还大量存在非编码序列对人体的生命活动发挥着重要的调控作用。利用核酸分子的翻译或调控功能,作为干预疾病的药物,即为核酸药物。

与传统的小分子药物和抗体药物相比,核酸药物能够在mRNA转录时进行干预,抑制疾病相关基因表达为病理性蛋白,或引入能够表达正常蛋白的基因弥补功能蛋白的不足,具有“治标治本”的特点。

图:核酸药物作用机理 |

init-width="736" init-height="265" src="https://upload.9fzt.com/production/2025/12/5/449fb4fcd18a41cd98e2dba847af243a.jpg" name="图片 1" width="698" height="251" border="0" data-ratio="0.35959885386819485" data-w="698" style="box-sizing:border-box;width:698px;"/> |

来源:华源证券、九方金融研究所 |

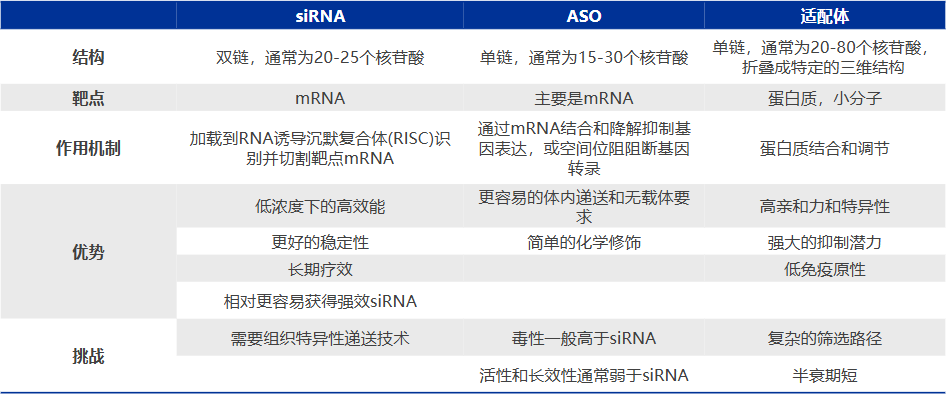

目前研究最热门的小核酸药物主要是ASO和siRNA。2023年ASO占据了62.5%的市场,siRNA近几年发展快速,占比已达到36.7%。

siRNA药物:是短双链RNA分子,当作为外源性治疗药物递送至细胞内时,可通过激活细胞内源性RNA干扰(RNAi)机制特异性降解靶标mRNA,已成为小核酸药物研发的前沿领域。优势是活性比ASO高3-5倍,长效。挑战在于需要递送到细胞内发挥作用。

ASO药物:单链RNA或DNA分子,可以和互补mRNA结合,通过多种机制调节蛋白质水平及功能。优势是递送更容易;相对简单的化学修饰。挑战在于毒性一般高于siRNA,活性和长效性弱。

表:小核酸药物主要类型 |

|

来源:申万宏源证券、九方金融研究所 |

1.2、小核酸药物:继小分子药和抗体药后的第三大类药物

小核酸药物有望成为继小分子药物和抗体药物后的第三大类药物。目前获批上市的药物主要为小分子和抗体药物。小分子化药和抗体药物均是通过与靶点蛋白结合发挥治疗作用,但可成药的靶点蛋白数量有限。与这类传统药物相比,小核酸药物以mRNA或其它RNA为靶点,在mRNA水平上实现对疾病的治疗,展现出较强的发展潜力和应用前景。

表:小分子药物、抗体药物、小核酸药物比较 |

|

来源:华源证券、九方金融研究所 |

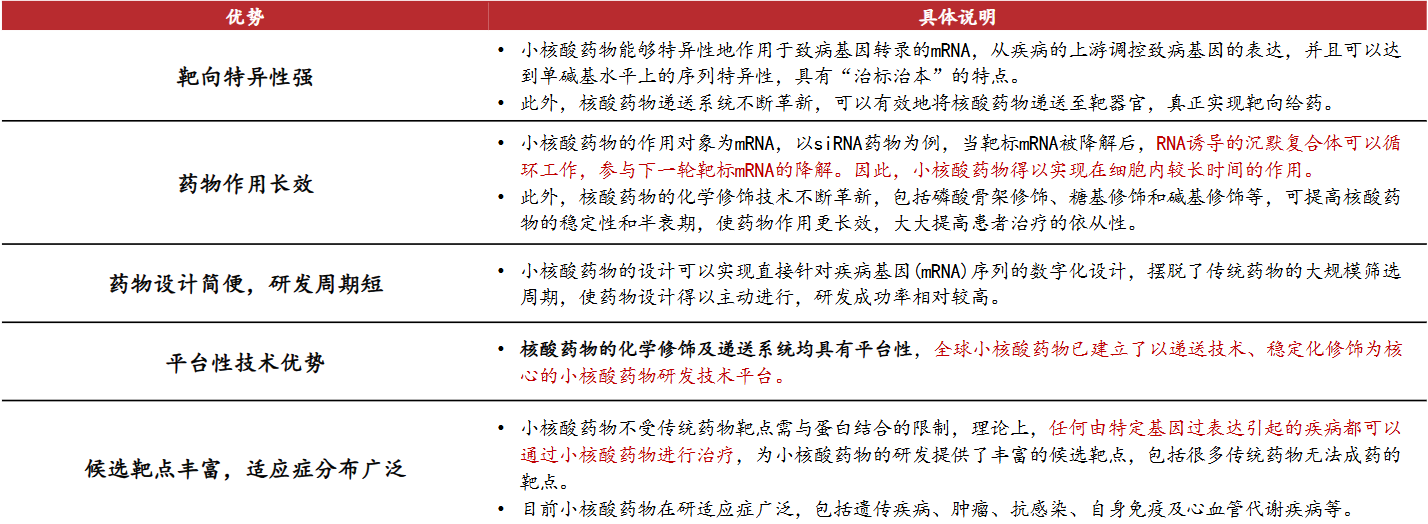

1.3、小核酸药物具备五大核心优势,正在革新药物开发范式

小核酸药物优势显著,正在革新药物开发范式,尤其为传统不可成药靶点提供治疗突破:小核酸药物在mRNA水平上实现对基因的表达调控,具有靶向特异性强、研发周期短、平台性技术优势、作用长效、候选靶点丰富、适应症广等优势。

小核酸药物不受传统药物靶点需与蛋白结合的限制,理论上任何由特定基因过表达引发的疾病均可通过小核酸药物治疗,应用前景广阔。

表:小核酸药物的主要优势 |

|

来源:华源证券、九方金融研究所 |

2、全球小核酸药物商业化进程及研发管线

2.1、全球小核酸药物市场规模持续扩大,预计2033年有望达到467亿美元

据弗若斯特沙利文报告,全球小核酸药物市场增长强劲,市场规模从2019年的27亿美元增长至2024年的62亿美元,预计2033年有望达到467亿美元,2024-2033年复合年增长率达25%。

增长动能主要来自:新药获批数量增加并持续销售放量、非肝靶向药物递送技术突破及慢性病联合用药推广等因素。

图:全球小核酸药物市场规模(2019-2033) |

|

来源:华源证券、九方金融研究所 |

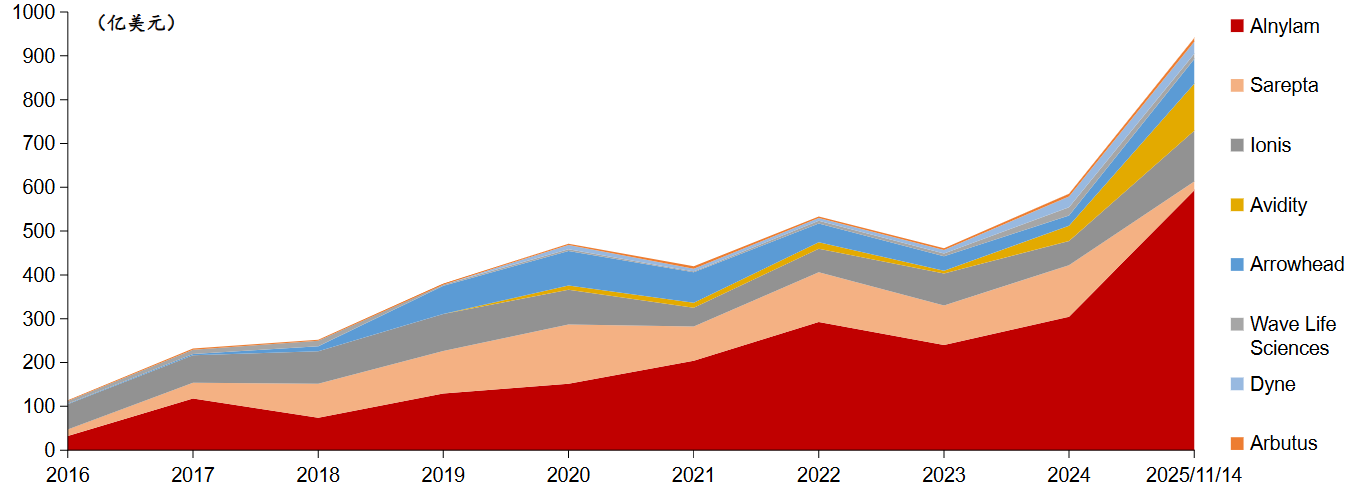

2.2、美股小核酸药物上市公司合计市值超过900亿美元

在小核酸药物技术持续进步的驱动下,Alnylam、Arrowhead、Ionis、Avidity等美股小核酸药物代表性公司总市值呈现出强劲的增长态势。2016年末,这8家公司合计市值约为114亿美元;截至2025年11月14日,总市值已攀升至941亿美元,充分彰显小核酸行业的成长潜力。

当前小核酸药物行业格局逐渐明晰,头部企业Alnylam凭借其平台技术领先以及管线潜力的持续释放,市值处于领先地位。

图:美股小核酸药物上市公司市值 |

|

来源:华源证券、九方金融研究所 |

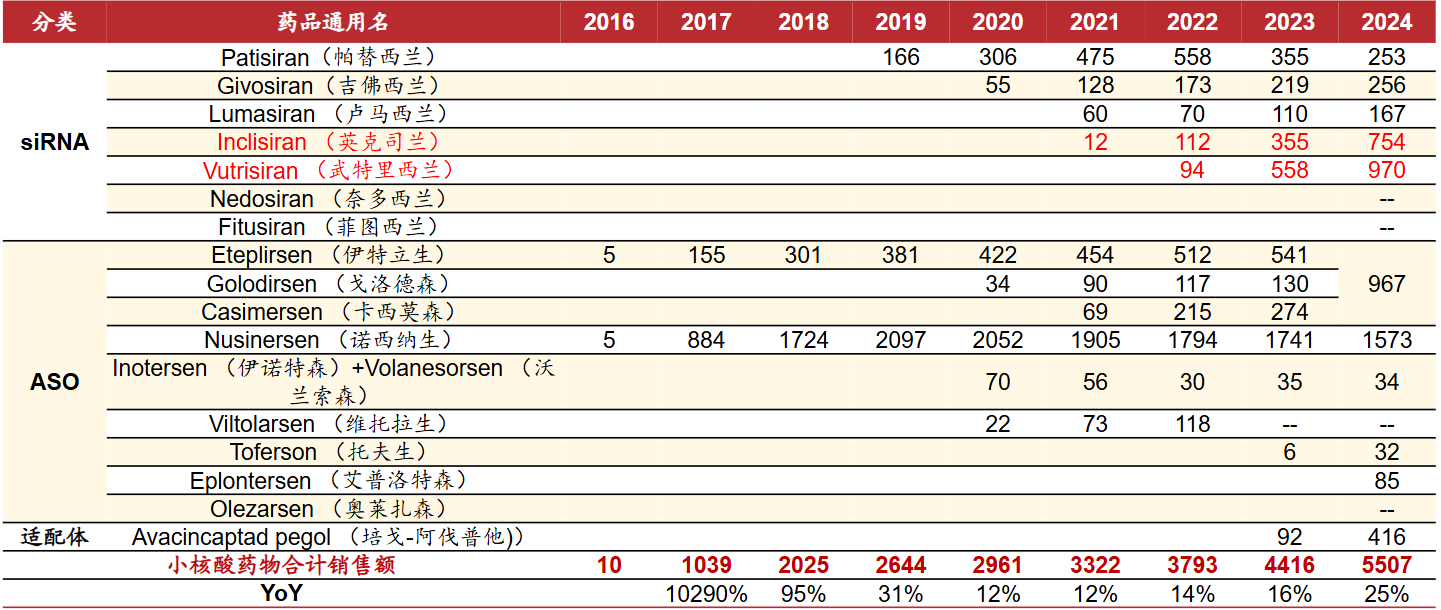

2.3、小核酸药物研发高效,目前全球已有21款小核酸药物获批上市

截至2025/11/16,全球共有21种小核酸药上市,其中三款产品(Vitravene、Macugen、Kynamro)因销售额过低或疗效不足已退市。不考虑已退市药物,目前市场在售药物共有18款,包括10款ASO药物、7款siRNA药物、1款核酸适配体药物。

企业格局高度集中:7款siRNA上市药物中,6款为Alnylam主导或参与开发,市场领先地位;10款在售ASO药物中,3款为Sarepta产品。

小核酸新药获批后即高速增长。如Inclisiran(适应症:动脉粥样硬化、杂合子型家族性高胆固醇血症、原发性高脂血症)2020年上市,2024年销售额增长至7.5亿美元;Vutrisiran(适应症:TTR家族性淀粉样多发性神经病、TTR淀粉样变性心肌病)2022年上市,2024年销售额达9.7亿美元。

表:小核酸药物上市以来销售情况(百万美元) |

|

来源:华源证券、九方金融研究所 |

2.4、全球小核酸领域项目交易火热

siRNA疗法全球BD交易总金额与交易数量呈明显上升趋势。2018年至2025年11月14日,siRNA疗法项目交易总额达到452亿美元,交易数量达到63笔,其中2024年交易总额高达155亿美元,2025年1月至11月14日交易总额达到101亿美元。

在siRNA领域Top10重磅交易中,单笔交易总金额最高(Arrowhead与Sarepta)达114亿美元,首付款达5亿美元;舶望制药先后于2024年1月及2025年9月与诺华达成重磅交易,两次合作交易总额合计超95亿美元,成为中国siRNA领域国际化合作的标杆案例;瑞博生物于2024年1月与BI达成合作共同开发MASH小核酸药物,总交易金额超过20亿美元。

图:2018-2025年siRNA领域交易情况 图:siRNA全球BD总金额前十情况 |

|

来源:华源证券、九方金融研究所 |

ASO疗法全球BD交易总金额波动较大。2018年至2025年11月14日,ASO疗法项目交易总额累计超170亿美元,交易数量达69笔;其中2025年1月至11月14日交易总额达19亿美元。

在ASO领域Top10重磅交易中,Ionis作为转让方参与了6笔交易,其中单笔交易总金额最高达36亿美元,系Ionis与阿斯利康就eplontersen的共同开发与商业化达成战略合作协议,凸显其在ASO领域的领先地位。

图:2018-2025年ASO交易情况 图:ASO全球BD总金额前十情况 |

|

来源:华源证券、九方金融研究所 |

2.4、全球临床进展靠前的siRNA和ASO重点品种,静待数据读出

表:全球临床进展靠前的siRNA重点品种 |

|

来源:华源证券、九方金融研究所 |

表:全球临床进展靠前的ASO重点品种 |

|

来源:华源证券、九方金融研究所 |

3、国内小核酸药物发展现状及主要公司

3.1、国内siRNA药物临床快速推进

国内药企已布局丰富的siRNA药物临床管线,适应证集中在高胆固醇血症、高血压、慢性乙肝、IgA肾病等重大疾病领域,靶点覆盖PCSK9、ANGPTL3、ASGPR等代谢靶点与HBV等传染性疾病靶点。目前,国内已有4款siRNA药物进入临床Ⅲ期,涵盖代谢疾病与心血管疾病领域,此外,13款siRNA药物处于临床II期。

图:国内处于临床II/III期的siRNA药物情况 |

|

来源:华源证券、九方金融研究所 |

3.2、国内siRNA药物领域的BD交易快速升温

头部Biotech崛起:2024年1月,瑞博生物与勃林格殷格翰就MASH药物达成超20亿美元合作;舶望制药先后于2024年1月及2025年9月与诺华达成重磅交易,两次合作交易总额合计超95亿美元,成为中国siRNA领域国际化合作的标杆案例;2025年5月,靖因药业与CRISPR合作开发血栓治疗siRNA药物SRSD107,9500万美元首付款及超8亿美元里程碑付款。

慢性病传统成熟药企或Biopharma通过BD或者战略合作布局:信立泰、信达生物、齐鲁制药、华东医药等通过引进或联合开发加速布局,如齐鲁制药以超7亿元引进瑞博生物PCSK9管线。此外,恒瑞医药、石药集团等头部药企自建技术平台,推动国产siRNA管线进入临床阶段。

图:近年国内企业siRNA领域交易情况 |

|

来源:华源证券、九方金融研究所 |

3.3.1国内代表公司:悦康药业,小核酸平台布局领先,慢病靶点有望出海

悦康药业拥有核酸药物靶点发现平台、多肽药物开发平台、缓控释制剂技术平台等九大核心研发平台,在小核酸药领域,公司快速推进管线开发并拓展全球合作机遇,目前siRNA核心管线包括:

1)YKYY015(PCSK9 siRNA,高胆固醇血症或混合型高脂血症)正在开展临床I/II期;

2)YKYY029(AGT siRNA,高血压)已于25M7中美获批IND,国内I期已启动;

3)YKYY013(HBV siRNA,乙肝功能性治愈)国内I期已启动,YKYY032(Lp(a) siRNA,抗动脉硬化风险)、YKYY033(FXI siRNA,抗凝血)、YKYY036(减肥)等药物预计后续将陆续申报临床。

图:悦康药业小核酸药物研发管线 |

|

来源:华源证券、九方金融研究所 |

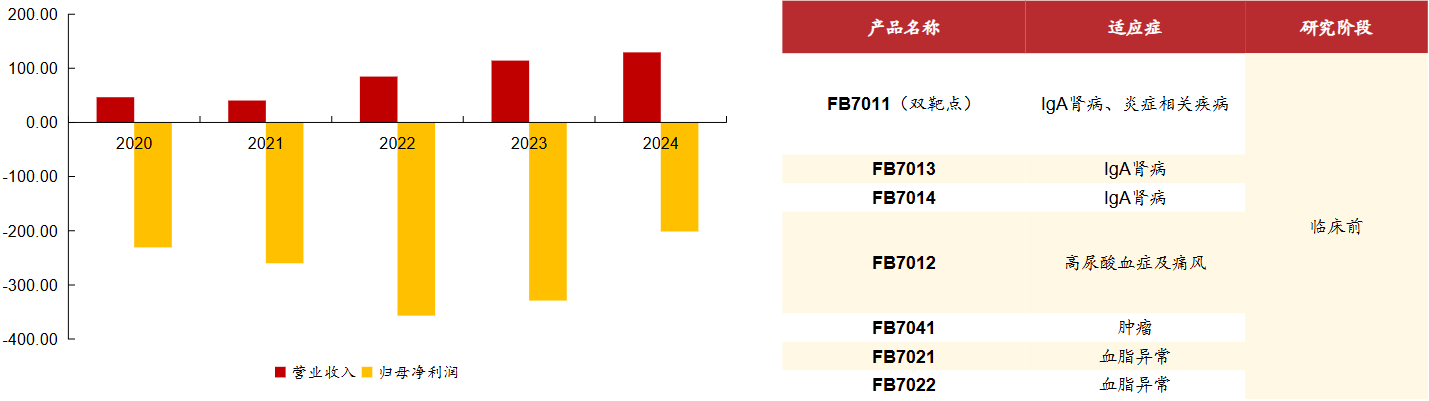

3.3.2国内代表公司:前沿生物,布局IgA肾病FIC创新靶点,出海可期

前沿生物专注于创新药物的研发、生产和销售,2024年公司实现营收1.29亿元,同比增长14.9%。核心产品艾可宁(通用名:艾博韦泰)是国家1.1类新药,长效HIV-1融合抑制剂,具有用药频率低(每周给药1次)、起效快、耐药屏障高、安全性高等优点,主要用于住院重症患者,是对传统口服药物的重要补充。

在创新药布局上,公司拥有先进的长效多肽、小核酸药物、高端仿制药/贴剂三大技术平台,小核酸药物管线覆盖IgA肾病、血脂异常、高尿酸血症、痛风、肿瘤、MASH等疾病领域,所选靶点具备First-in-Class或Best-in-Class的潜力:

1)针对IgA肾病,公司布局了三款靶向补体机制的小核酸药物,其中,FB7013是单靶点siRNA药物,临床前研究表明在健康猴上单次皮下给药,目标蛋白表达在16周内持续降低,最大降幅达到98%,预计FB7013在临床上可实现每6个月给药一针,该药预计2025年底递交IND;FB7011是双靶点siRNA药物,目前处于临床前,显示出具有更高疗效、更好安全性的潜在优势;

2)前瞻布局肝外靶向小核酸药物,包括肾脏和中枢神经系统等。

图:前沿生物收入&归母净利润/百万元 表:前沿生物小核酸药物在研管线 |

|

来源:华源证券、九方金融研究所 |

3.3.3国内代表公司:福元医药,仿制药业绩稳健,小核酸药物布局丰富

公司仿制药业务稳健增长,2020-2024年药品收入复合增速达8.40%,目前核心品种均已集采,未来特色首仿药及“光脚品种”放量有望驱动增长。

公司坚持仿创结合,在创新药领域重点布局小核酸药物,2024年公司研发费用达4.17亿元(yoy+18%)。基于自主研发的核酸药物发现及递送平台(N-ER平台),覆盖肿瘤、慢性肾病及代谢性肝病等治疗领域。目前,公司首款小核酸创新药FY101注射液(适应症:高脂血症)已于2025年4月获批临床Ⅰ期,研发进度领先。

公司靶点布局丰富,截至目前,12个靶点的siRNA药物已申请序列专利,包括17β-HSD13、ANGPTL8、C3、CFB等,后续有望陆续推进临床阶段。

图:福元医药小核酸药物靶点布局 |

|

来源:华源证券、九方金融研究所 |

4、投资建议与风险提示

小核酸药物是继小分子药物、抗体药物之后的第三大类药物,主要包括ASO、siRNA等细分类型,其通过在mRNA水平调控基因表达,具有靶向性强、靶点丰富、作用长效等核心优势,为传统不可成药靶点提供了重要突破方向。

新药管线密集+BD交易活跃,小核酸药物市场加速扩容。全球小核酸药物市场增长势头强劲,2024年市场规模约62亿美元,预计2033年将达到467亿美元,期间复合年增长率达25%。行业格局呈一超多强特征,Alnylam、Ionis、Arrowhead等头部企业技术与管线布局领先。目前,全球在售小核酸药物共18款,Inclisiran、Vutrisiran等重磅单品商业化放量显著;进入临床阶段的小核酸药物多款药物进入临床II/III期,行业将进入新药上市及关键临床数据读出的窗口期。同时,小核酸赛道景气度高、BD交易活跃,2018年至2025年11月14日,siRNA领域累计交易额超450亿美元,全球MNC药企持续加码布局,行业长期成长可期。

投资建议:建议关注在小核酸药物平台技术上具备领先优势,且靶点布局形成差异化竞争力的企业,国内布局小核酸药物的上市企业有悦康药业、福元医药、前沿生物、石药集团、恒瑞医药等。

风险提示

研发进展不及预期的风险;行业技术迭代与专利风险;商业化不及预期风险;行业竞争加剧风险等风险。

参考研报

20251116-华源证券-小核酸行业专题: 从罕见病到慢性病,打开千亿市场空间

20250925-申银万国-小核酸药物行业深度报告:“小”核酸,“大”未来

免责声明 本报告仅提供给九方金融研究所的特定客户及其他专业人士,用于市场研究、讨论和交流之目的。 未经九方金融研究所事先书面同意,不得更改或以任何方式传送、复印或派发本报告的材料、内容及其复印本予以任何第三方。如需引用、或经同意刊发,需注明出处为九方金融研究所,且不得对本报告进行有悖于原意的引用、删节和修改。 本报告由研究助理协助资料整理,由投资顾问撰写。本报告的信息均来源于市场公开消息和数据整理,本公司对报告内容(含公开信息)的准确性、完整性、及时性、有效性和适用性等不做任何陈述和保证。本公司已力求报告内容客观、公正,但报告中的观点、结论和建议仅反映撰写者在报告发出当日的设想、见解和分析方法应仅供参考。同时,本公司可发布其他与本报告所载资料不一致及结论有所不同的报告。本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。 九方智投投资顾问:胡祥辉 登记编号:A0740620080005 九方智投投资顾问助理:朱仕平 登记编号:A0740622030004 |