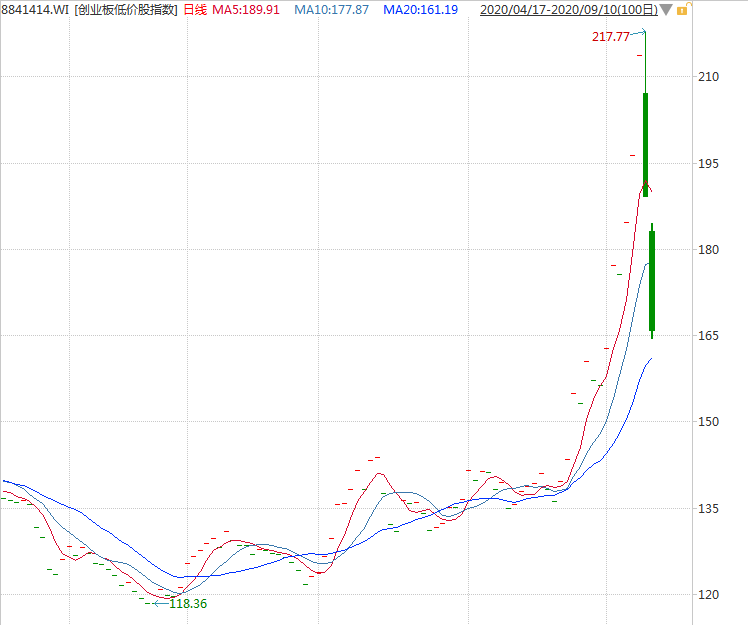

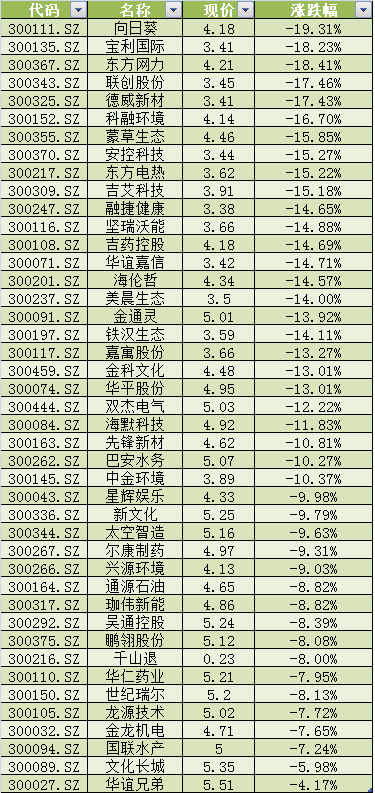

WIND创业板低价股指数早盘再次闪崩,截至午间收盘大跌12.31%,向日葵、宝利国际、东方网力、联创股份、德威新材、科融环境、蒙草生态、安控科技、东方电热、吉艾科技、融捷健康、坚瑞沃能、吉药控股、华谊嘉信、海伦哲、美晨生态、金通灵、铁汉生态、嘉寓股份、金科文化、华平股份、双杰电气、海默科技、先锋新材、巴安水务、中金环境等跌逾10%。

与此同时,白马龙头再度崛起,康泰生物、智飞生物、片仔癀、中国中免涨逾5%,山西汾酒、绝味食品、金域医学、中炬高新、天坛生物、华海药业、恒顺醋业、比亚迪、古井贡酒、泸州老窖、涪陵榨菜、五粮液、海天味业等涨逾3%。

从北向资金情绪来看,沪股通当日净流出10.80亿元;深股通当日净流入4.11亿元,北向资金当日净流出6.69亿元。

创业板的踩踏始于周三尾盘,创业板低价股指数急速跳水,1个小时猛跌超10%,最终收跌11.55%。其中,安控科技下跌19.92%,封跌停板,华谊嘉信、嘉寓股份、吉艾科技等122只创业板个股跌幅超过10%。

周三,北向资金全天净卖出37.58亿元,其中深股通净卖出21.18亿元。值得注意的是创业板周三北向资金净流出金额约净流出1.82亿元,除蓝思科技、爱尔眼科、迈瑞医疗北向资金减持市值超过2亿元,泰格医药减持市值超过1亿元,仅有信维通信、卫宁健康、欧普康视、利亚德减持市值超过5000万。

东方财富、宁德时代、智飞生物、同花顺、沃森生物、亿纬锂能等龙头股北向资金还在逆市增持,单日增持市值超过1亿元。

昨日创业板融资融券净卖出15.20亿元,融资买入额为209.26亿元,融券卖出量为84.58万股,仅有高新兴、福安药业、扬杰科技、尔康制药、数码科技、晶盛机电、利亚德、硕贝德、鼎龙股份等少数个股融券净卖出量超过10万股。昨日沪深两市两融余额为14972.09亿元,较前一交易日减少55.94亿元,相比而言,两融资金并不构成昨日创业板低价股闪崩的重要力量,更多只是散户资金的自发性踩踏。

从昨天尾盘和今天上午表现来看,市场风格由创业板低价垃圾股重回价值股行情。

垃圾股恶炒不利于市场长期向好

财信证券认为,创业板成交额增长来源主要来自于低价股炒作,统计了9月8日与8月20日创业板注册制开启以前不同价格区间股票的成交额变化情况,其中股价为0-5元/5-10元/10-20元/20-50元/50元以上的股票成交总额分别增长了1087%/285%/130%/35%/-4%,9月8日股价在10元以下个股的成交额共为1340亿,占比为40%,较8月20日提升22个百分点。监管层对近期恶性炒作个股股价的态度较为严格、明确,股价的恶性炒作不利于健康市场的长期向好,往后看市场将逐步回归理性,低价股炒作逻辑给市场带来的波动对市场中长期影响较小。

银河证券认为,7 月中旬,创业板市盈率水平已经处于除了2015 年二季度和四季度以外的过去十年高点。由于2015 年的创业板公司较小、规模小,这一轮创业板牛市不会涨到140 倍的动态市盈率水平。目前创业板市盈率是60 倍,如果考虑到当前经济受到疫情的较大冲击,对业绩还需要打折、当下市盈率还会被低估一些。因此,创业板市盈率显示,创业板处于大约80度到90 度左右的温度。

国泰君安认为,在窄幅震荡格局之下,伴随制度红利奠定波动率基础,“在宽松中消灭低价股”,本质是低估值补涨思路。综合而言,未来2周可能为中美风险事件的高峰,这使得市场风险偏好短期难以回升。树不会长到天上,极致终将回归。

机构重仓股调整已近尾声

数据显示,北向资金持股占流通股比例前100名的公司,昨日32家出现加仓,风语筑、深南电路、八方股份、密尔克卫、中顺洁柔、德赛西威、同花顺、国瓷材料、宏发股份、三棵树、中公教育、宝丰能源、德邦股份、广联达、东方雨虹、金域医学等外资持股占流通股比例提升超过1‰。

国盛证券认为,机构重仓股的调整已接近尾声。当前市场不存在系统性风险,建议保持多头思维和战略定力,利用调整机会配置优质资产。继续看好机构牛、结构牛。

对于消费,市场普遍担忧其估值过高。但一方面,消费板块估值并未出现泡沫化。对消费股的估值比较“应横非纵”,核心在于以公募基金、外资为主的机构资金持续增配,带来的估值体系向国际化接轨。而对比海外消费龙头,国内消费板块估值仍处于合理区间。另一方面,景气比估值更重要。从过往经验来看,只有当景气度、基本面出现重大变化,才会导致消费板块出现系统性的调整。单纯因为“贵”导致的消费板块调整通常是不可持续的,而更多是通过震荡“以时间换空间”消化此前的超涨。因此,只要当前消费板块的高景气得以维持,便很难出现崩盘或者系统性的暴跌。往后看,随着估值已得到明显的抬升,消费板块将逐渐由估值驱动向盈利驱动转换。短期震荡后,后续将更多由EPS拉动而呈现稳步向上。

对于科技,首先,对于外部风险的恐慌,已在很大程度上反应在受中美摩擦升级影响最大的半导体、通信等板块仓位的回落上。其次,当前市场普遍对中美摩擦缓和的预期已较为悲观。在市场已做好最坏打算的情况下,外部风险对于A股市场的影响也将钝化。后续9月15日美国对华为最新禁令正式生效将更多表现为“靴子落地”。此外,从长期来看,中美之间的“科技持久战”已然打响,资本市场也将承担起历史使命,必须也必将成为加速科技创新的关键性助力。科技成长也将成为中长期主线。后续,机构资金仍将是市场主导,符合机构审美的白马龙头仍将获得机构资金趋势性增配。

财信证券认为,目前市场矛盾在于高估值科技消费板块处于估值消化阶段,而低估值的金融周期板块则由于地产政策持续收紧限制了估值扩张。从仓位平衡的角度看金融周期安全边际更高,虽然政策面看由于地产政策偏紧,金融地产还缺乏全面启动的催化条件,但基本面看各地限购政策频出,地产需求并不疲软,在科技消费估值存在调整需求的前提下,金融周期等低估版块可能会凸显“跷跷板”效应。继续维持市场中期震荡向上趋势判断,中长期配置主线仍然是“内需为主,外需回补”逻辑,中长期坚定看好科技成长板块,关注可选消费的估值修复逻辑。

(文章来源:证券时报网)