大家好!今天,策略哥来给大家拆解一只“靶材、零部件双轮驱动,收入、业绩维持高增速”—江丰电子的基本面逻辑与技术面逻辑,以便给大家提供一种个股的分析思路,点击此处立即解锁“启动点”!感兴趣的朋友可以自行深度挖掘与跟踪。

init-width="1010" init-height="579" src="https://upload.9fzt.com/production/2025/11/25/e8e36ffae8504807be82b6f59cca8db6.jpg" name="图片 4" align="bottom" width="688" height="394" border="0" data-ratio="0.5726744186046512" data-w="688" style="box-sizing:border-box;width:688px;"/>

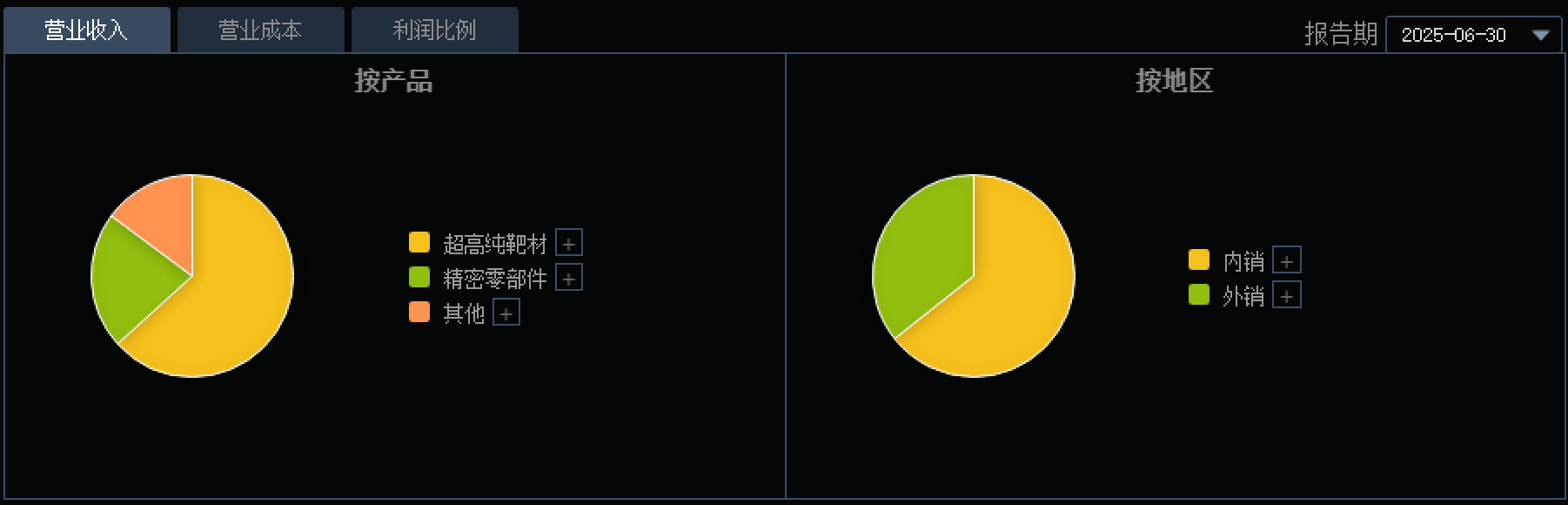

图表1:公司主营业务构成

资料来源:同花顺iFinD

一、基本面投资逻辑

1)上半年靶材、零部件共同驱动收入高增长

2025H1公司营收同比增长28.71%至20.95亿元,其中第二季度营收为10.94亿元,同比增长27.97%,环比增长9.37%。超高纯金属溅射靶材业务方面,2025年上半年公司销售收入稳步增长,盈利能力有所提升,实现营收13.25亿元,同比增长23.91%,毛利率为33.26%,同比提升2.93pct。同时,公司积极推进产能建设,国内黄湖靶材工厂主体工程建设顺利,设备正逐步入驻调试,海外基地在筹备中。精密零部件业务方面,上半年实现营收4.59亿元,同比增长15.12%,毛利率为23.65%,同比下降10.99pct。多个生产基地陆续投产,随着产能爬坡及配合客户开发新品,公司零部件业务收入规模及盈利能力有望持续提升。

2)毛利率小幅下降,非经常性投资收益增厚利润

2025H1公司毛利率同比降低1.27pct至29.72%。上半年公司销售/管理/研发/财务费用率分别为2.73%/6.72%/5.68%/1.49%,分别同比-0.28pct/+0.16pct1-0.58pct/+1.38pct,其中财务费用率提升主要系上半年借款利息增加及汇兑损益变动,截至中报,公司长期借款金额较知年初增长42.09%至19.72亿元。上半年公司投资收益为0.73亿元(去年同期为-0.05亿元),主要来自转让联营企业上海润平的部分股权。综合影响下,2025H1公司净利率同比提升3.29pct至11.12%。

3)拟定向增发募集资金,完善靶材及精密零部件布局

2025年7月,公司发布向特定对象发行股票预案,扣除2,000万元的财务性投资后,拟募集资金总额不超过194782.90万元,扣除发行费用后用于:

1.年产5100个集成电路设备用静电吸盘产业化项目;

2.年产12.300个超大规模集成电路用超高纯金属溅射靶材产业化项目(韩国基地);

3.上海江丰电子研发及技术服务中心项目;

4.补充流动资金及偿还借款。

以上募投项目有助于优化公司产能布局、践行国际化发展战略,同时充分发挥公司在靶材和零部件领域的技术及制备优势,进一步填补国内半导体关键零部件短板。截至预案发布,股票发行方案有待交易所审核并经证监会作出同意注册决定。

4)盈利预测及评级

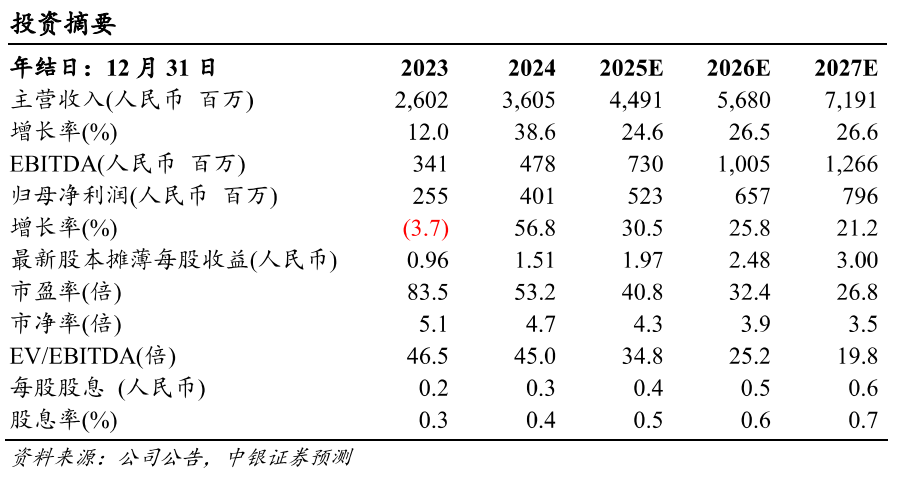

公司发布2025年中报,上半年实现营业总收入20.95亿元,同比增长28.71%;归母净利润2.53亿元,同比增长56.79%;扣非归母净利润1.76亿元,同比增长3.60%。其中,第二季度营收10.94亿元,同比增长27.97%,环比增长9.37%;归母净利润0.95亿元,同比降低5.96%,环比降低39.30%。看好公司在超高纯金属靶材的领先地位及精密零部件业务的成长性,维持增持评级。公司溅射靶材高端产品及半导体精密零部件业务进展顺利,有望受益于国产化浪潮,预计2025-2027年公司EPS分别为1.97元、2.48元、3.00元,对应PE分别为40.8倍、32.4倍、26.8倍,维持增持评级。

图表2:盈利预测与财务指标

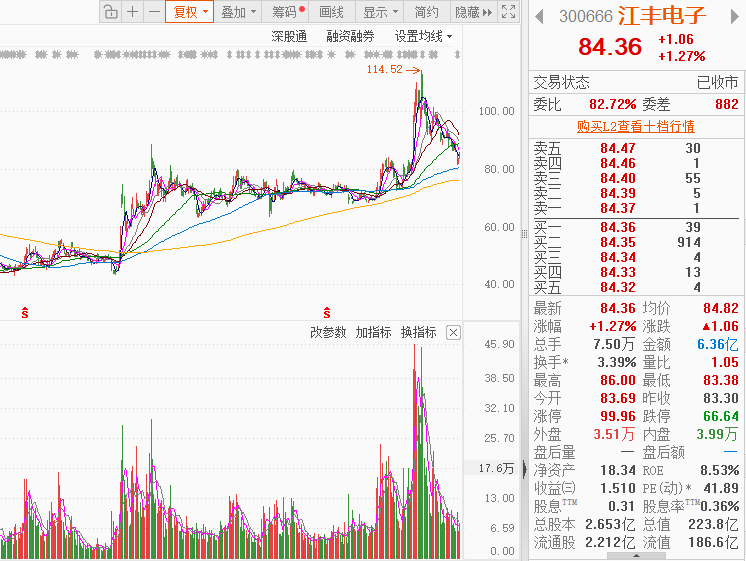

二、技术面信号

江丰电子是半导体零部件龙头股,是台积电、海力士等国际知名巨头的核心供应商,近1年股价随半导体景气度提升顺势上升(优于大市),阶段性底部逐步抬高且股价屡创新高!当下流通市值200多亿左右且十大流通股东中有众多公募基金和险资的身影,易炒作;前期已充分回调,近2日止跌回稳,股价有望开启第3轮主升浪。点击此处立即解锁“启动点“!

风险提示:

竞争加剧导致毛利率下降;下游需求恢复不及预期;新项目投产进度不及预期;关税风险等。

参考资料:

20250918-中银证券-江丰电子-靶材、零部件双轮驱动,收入、业绩维持高增速

【免责声明】本文观点由九方智投顾钱栋编辑整理(登记编号:A0740624100008)。以上内容仅供您参考和学习使用,不作为买卖依据,据此操作风险自负!投资有风险,入市需谨慎。