大家好!今天,策略哥来给大家拆解一只“需求回暖带动营收向上,收购协同有望加速业务发展”—扬杰科技的基本面逻辑与技术面逻辑,以便给大家提供一种个股的分析思路,感兴趣的朋友可以自行进行深度挖掘与跟踪。

图表1:公司主营业务构成

资料来源:同花顺iFinD

一、基本面投资逻辑

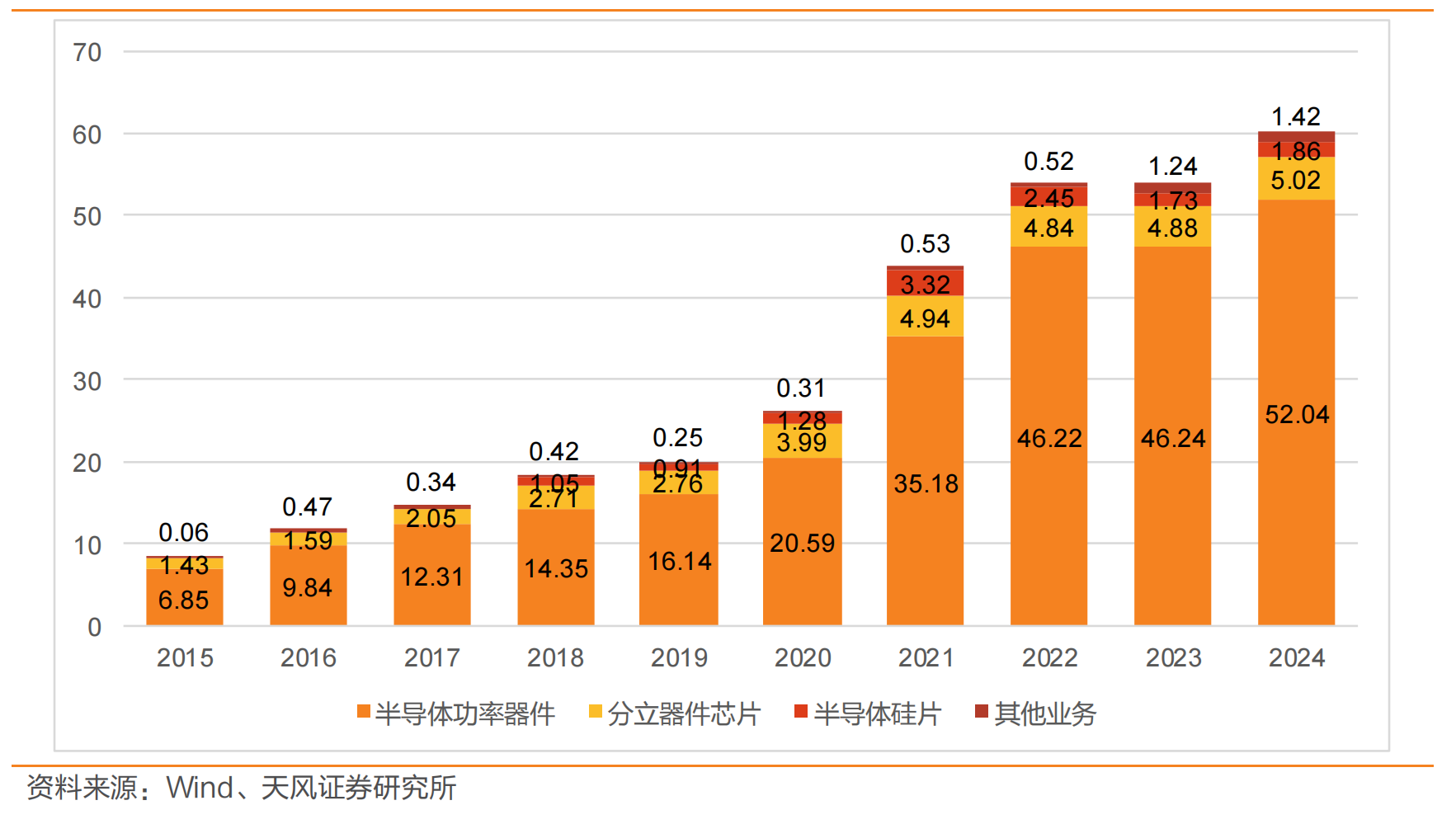

1)2024年下游需求回升,结构优化带动盈利能力提升

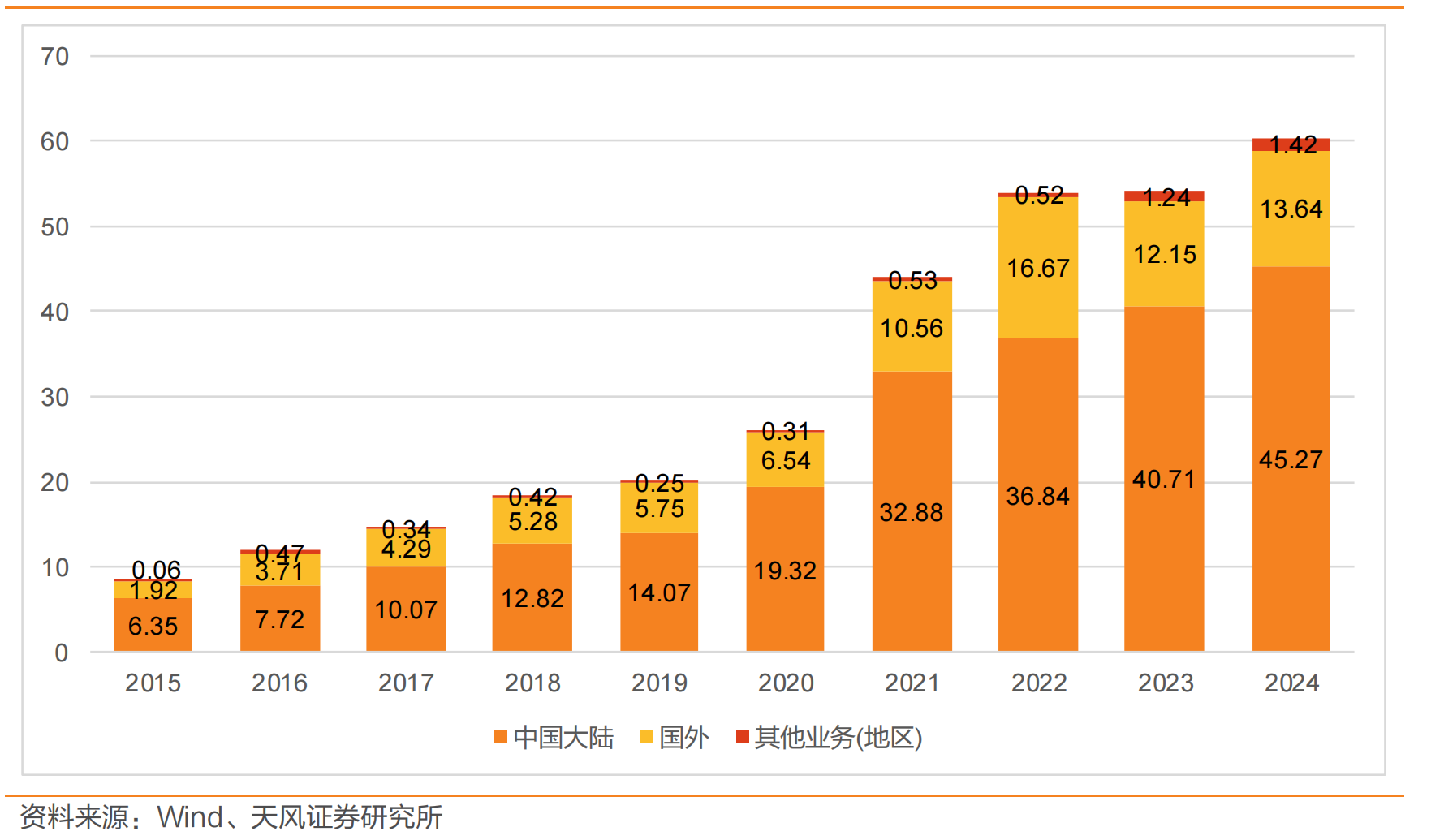

扬杰科技实行多品牌+双循环及品牌产品差异化的业务模式,YJ品牌产品主攻国内和亚太市场,MCC品牌产品主打欧美市场,实现了多品牌产品的全球市场渠道覆盖。公司发布2024年年报,2024年公司实现营收60.33亿,同比增长11.53%;归母净利10.02亿,同比增长8.5%。24Q4单季度毛利率38.75%,环比+5.16个百分点;单季度净利率20.59%,环比+4.78个百分点。核心增长驱动包括:汽车电子营收增超60%,工业与消费电子均增超20%;新产品扩展与降本增效推动毛利率持续改善,叠加全球半导体行业复苏及新客户与新品上量,公司整体竞争力进一步增强。

图表2:公司营业收入拆分(单位:亿元)

图表3:公司营业收入按照地区拆分(单位:亿元)

2)收购拓展产品矩阵,协同效应有望加速提升竞争力

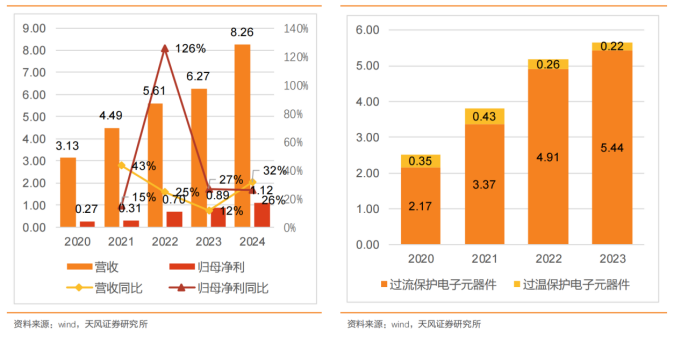

扬杰科技自2015年起通过一系列战略收购加速产业链整合与技术升级,形成了覆盖功率半导体全链条的核心竞争力。2015-2017年,公司通过收购国宇电子、全资收购美微科及控股成都青洋,完成双品牌矩阵搭建与上游材料布局;2018-2024年,与东晨电子成立杰芯半导体强化MOS/IGBT技术协同,2022-2023年陆续共计收购楚微半导体70%股权,2025年拟收购贝特电子100%股权,拓展电力电子保护元件业务,与现有功率器件形成协同,布局新能源汽车等场景的电路保护解决方案。

3)2025年公司拟通过发行股份及支付现金的方式购买贝特电子100%股份

公司通过收购标的公司贝特电子,将进一步完善在电力电子保护领域的战略布局。协同效应包含:1)拓展产品线矩阵,强化上市公司在电力电子领域的综合服务能力;2)下游客户方面具有高度的市场协同性,有利于为客户提供多品类的产品、服务以及全面的电子电路保护解决方案;3)通过共享研发成果,推动技术整合,进一步提升研发能力与技术积累。双方有望在产品布局、研发创新、客户服务及渠道网络等方面形成深度协同,显著提升上市公司在功率半导体领域的综合竞争力。

图表4:贝特电子营收与归母净利(单位:亿元,%)(左)贝特电子主营业务构成(单位:亿元)(右)

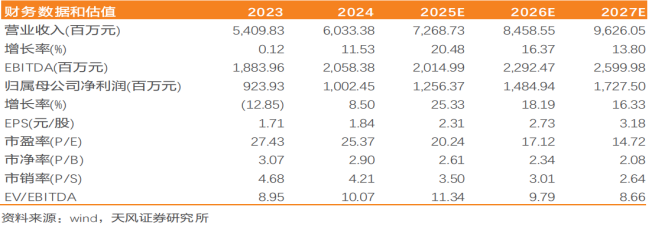

4)盈利预测及评级

公司产品广泛应用于消费类电子、安防、工控、汽车电子、新能源等领域,随着下游应用需求复苏带动公司业务增长。我们预计公司2025~2027归母净利润分别为12.56、14.85、17.28亿元。可比公司方面,根据wind一致预测,25年平均PE为29.8倍,给予公司28倍PE,对应

市值为351.68亿元,对应价格64.68元/股,首次覆盖给予“买入”评级。

图表5:公司业绩预测

二、技术面信号

近期股价逆势上升(优于大市),公司集“半导体+充电桩+华为、英伟达概念”等多个热点概念于一身,当前股价和估值对比业绩预期处于低估区间,后市增长空间巨大,当下筹码愈发集中,且股东中有多家社保基金和险资以及公私募机构的身影,市值160亿左右易炒作,深受游资和主力的喜爱;近期走势比较抗跌,震荡上行且放量数倍的成交额,各周期均线呈多头排列向上,股价站稳在各均线之上,技术面上金叉信号(5日MACD和10日MACD)已显现,再配和业绩预期和题材热度,股价有望进一步加速。

风险提示:

宏观经济波动风险、行业竞争加剧风险、技术迭代不如预期风险、国际政治经济环境风险、交易审批风险、交易调整与收购整合风险

参考资料:

20250413-天风证券-扬杰科技-需求回暖带动营收向上,收购协同有望加速业务发展

【免责声明】本文观点由九方智投顾钱栋编辑整理(登记编号:A0740624100008)。以上内容仅供您参考和学习使用,不作为买卖依据,据此操作风险自负!投资有风险,入市需谨慎。