按摩器具行业渠道深度报告:短期看营销、长期看渠道结构

【摘要】

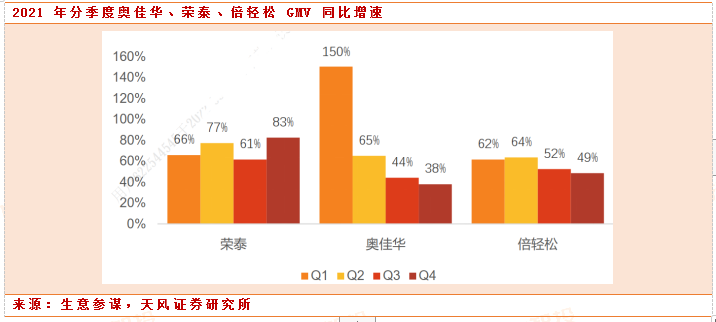

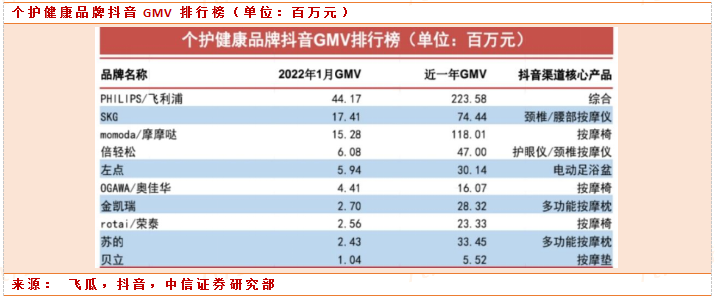

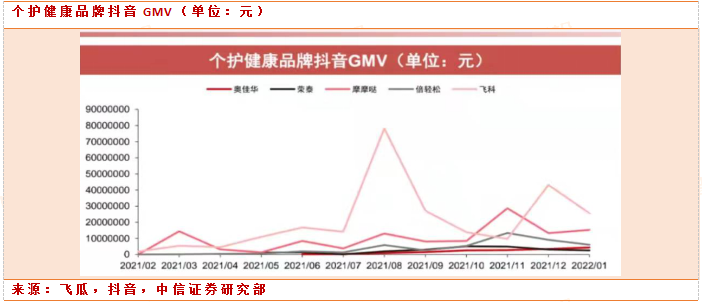

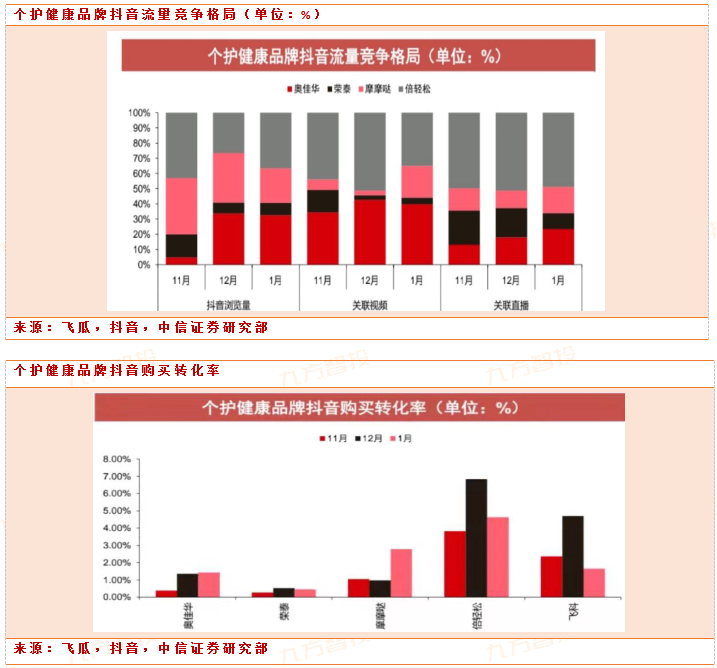

新渠道的扩展,带来行业格局的洗牌。抖音作为线上增长最快的直播渠道,核心通过流量与转化看品牌扩张潜力。具体来看,按摩仪器赛道仍处于渠道扩展的初期,飞利浦、SKG等品牌虹吸了局部按摩仪器赛道的大部分GMV,大型按摩椅则竞争环境较优,奥佳华、荣泰、摩摩哒等品牌稳步发展,商品游览购买转换率稳步提升,未来品牌空间广阔。

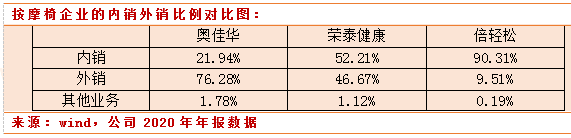

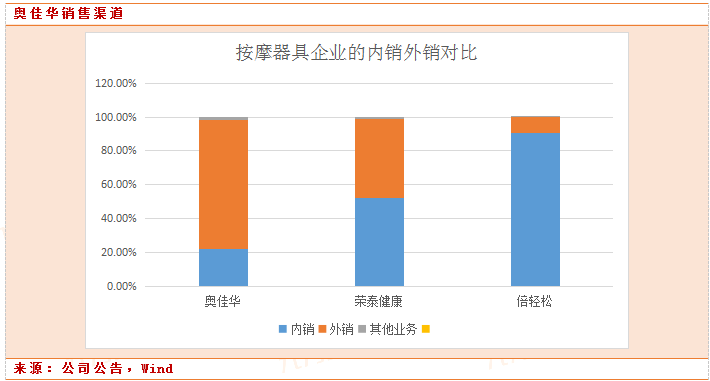

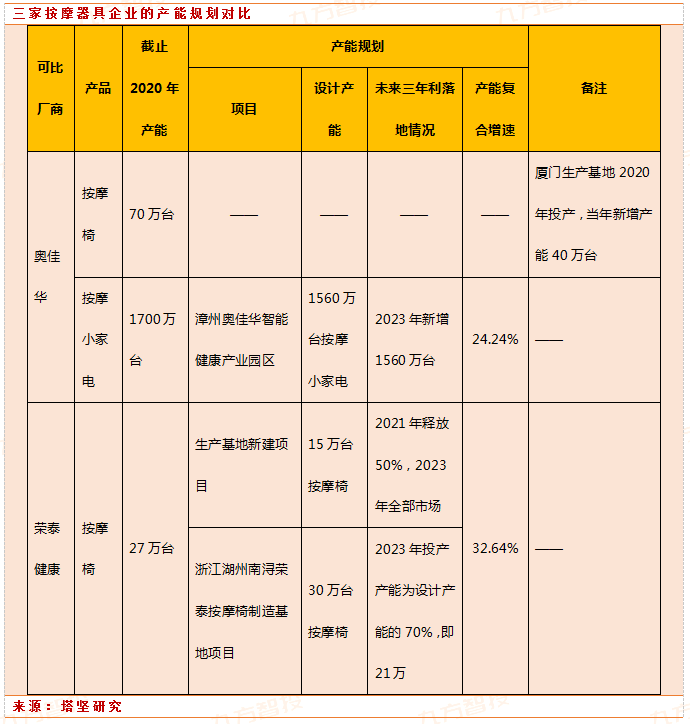

本文通过研究按摩企业的渠道、经销商政策以及产能规划等等方面,从而可以帮助我们了解按摩器具行业相关公司的核心竞争力。荣泰健康整体更为聚集,专注按摩椅和一线城市市场,渠道密度高;线上线下约45:55结构合理。奥佳华则全球化布局,品牌矩阵丰富。倍轻松专注按摩小电器产品定位高端设计感强,依靠强产品力配合均衡的各类渠道增长增速较快。

注:GMV=销售额+取消订单金额+拒收订单金额+退货订单金额。电商平台利用GMV可以进行交易数据分析,虽然GMV不是实际的购买交易数据,但同样可以作为参考依据的,因为只要你点击了购买,无论你有没有实际购买,都是统计在GMV里面的。所以,可以用GMV来研究顾客的购买意向,顾客买了之后发生退单的比率,GMV与实际成交额的比率等等,类似于百度统计里边研究的用户粘度。

高景气赛道引流成本上升,竞争加剧。 从双十一与 618 大促期间的引流成本指数来看,双十一期间所有高景气度品类引流成本均明显上升,指向行业竞争程度更加激烈,无论新老参与者均想通过加大投入来抢占市场份额与消费者心智。我们认为,对于耐用消费品来说,高促销费用投放并非较好的长期竞争策略(较长的换机周期),长期的竞争力来自1、结构合理的渠道及供应链体系;2、依靠新技术迭代商品,树立品牌心智更为重;3、便捷的售后服务网络。

注:标蓝的为未上市公司

按摩椅品牌流量效率稳步提升,小型按摩器仪竞争激烈。根据相关数据标明,在按摩类器具的上市公司中,荣泰健康旗下品牌摩摩哒的1月GMV和近一年的在抖音中GMV的排名较高,紧接的排名是倍轻松、奥佳华和荣泰。荣泰健康的产品的直播效果和在抖音的用户粘度较高。

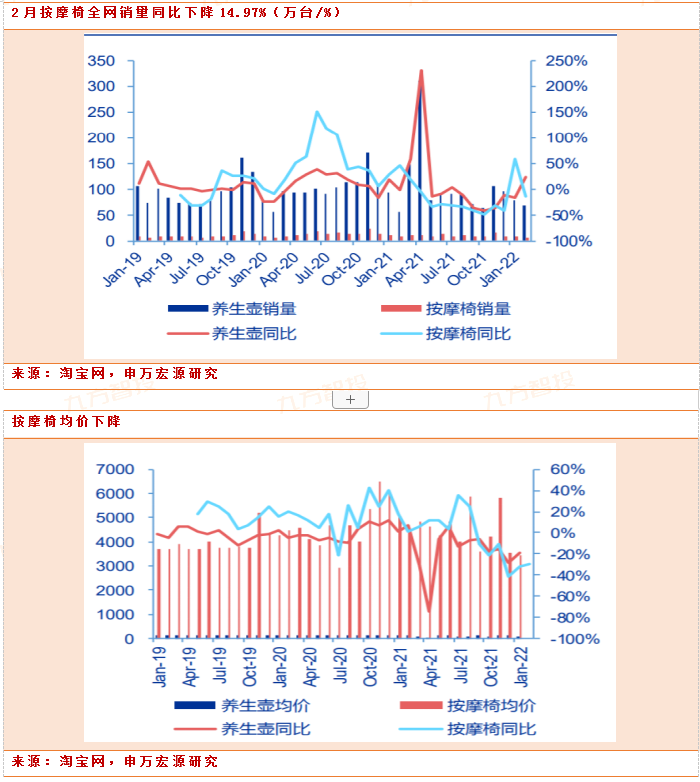

按摩椅均价和销量呈下降态势。根据淘宝网月度数据,2022 年 2 月按摩椅实现线上销量 6.48 万台,同比下 降 14.97%;价格方面,整体线上市场均价同比下降 29.87%至 3179 元。主要因为经济整体低迷,疫情侵扰下消费者情绪悲观,对于按摩椅这类可选消费品会首先收到压制,而经济奇暖向上此类消费才会出现需求上的复苏。

(1)荣泰健康

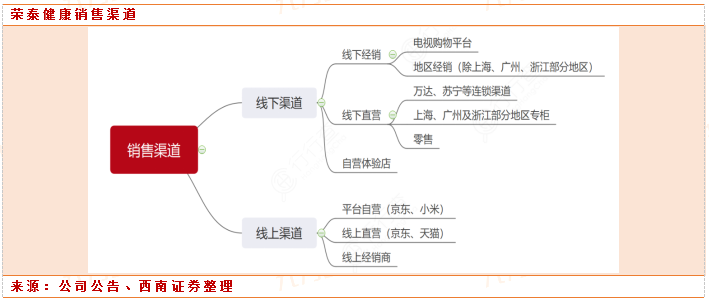

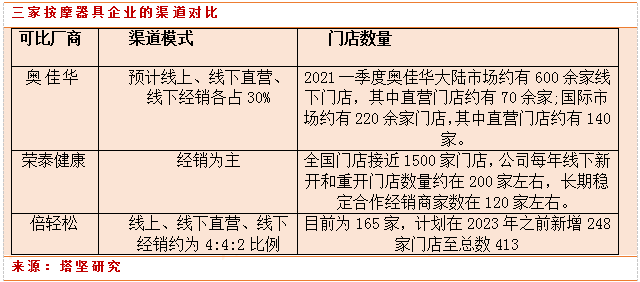

线上线下立体式营销,共享按摩培育需求,按摩椅以线下为主。公司以按摩椅为主要销售产品,渠道选择上以线下销售为主。线下渠道方面,荣泰的门店已经遍布全国除西藏以外的各个省市自治区和直辖市。目前荣泰的门店已经达到1500家以上。

随着电商商务的快速发展,线上已经成为公司重要的销售渠道。一方面,公司积极与天猫、京东、苏宁易购和米家等知名电子上午平台开展合作;

另一方面,公司推出年轻化品牌摩摩哒,主销线上,线上销售规模逐步扩大。荣泰OBM占比35.9%,出口是主要ODM模式,占比58.67%。财报中对销售渠道的描述比奥佳华详细很多,然而却缺乏关键的定量数据,仅能从IR的回答中获取几个信息:全国门店接近1500家门店,公司每年线下新开和重开门店数量在200家左右,长期稳定合作经销商家数在120家左右”。

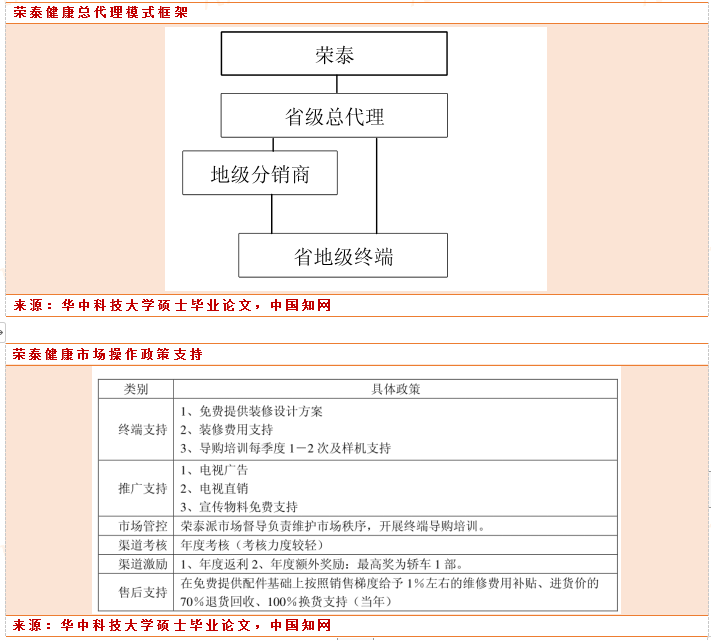

荣泰健康的加盟商政策:

小结:荣泰健康渠道呈现以下特点:(1)布局较为聚焦,主要分布在一二线城市。(2)渠道打法明确,荣泰健康位于上海奉贤区基于地理位置江浙沪地区采取直营方式,省外采取经销模式。(3)加盟条件相对奥佳华和倍轻松较高。

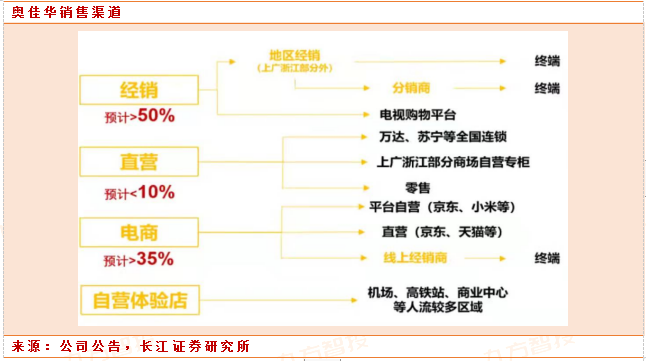

(2)奥佳华

上市后的奥佳华选择了国际化战略,在海外同时兼顾了制造,设计和销售,而荣泰专注于国内,在海外市场依赖ODM。奥佳华渠道分布较广,能较快感知全球市场需求变化。2021一季度奥佳华大陆市场约有600余家线下门店,其中直营门店约有70余家;国际市场约有220余家门店,其中直营门店约有140家。直营门店较多可以快速执行公司的营销策略,直观了解市场对产品的偏好。对于同行业的荣泰健康,除江浙沪地区直营外,国内其他地区主要为经销门店。在线下渠道中,奥佳华还有布局机场高铁等商圈环境,主要以共享模式经营,公司将该渠道视为产品推广的途径。

新年临近时,福建福安按摩椅商家订单量上涨一倍,主要集中销往广东、上海和成都等地。全国超过一半的按摩椅都来自福安,并在当地形成了从皮革缝制、电机、芯片等全链条按摩椅加工产业带。

在品牌力上的优势,相对其他企业,奥佳华品牌矩阵成型,不同品牌面向不同市场。海外市场中,东南亚有“OGAWA奥佳华”,中国台湾有“FUJI”,日本有“FUJIMEDIC”,美国有“cozzia”,欧洲有“medisana”。上述品牌扎根于本土市场,有较长时间的品牌运营积累,前四个按摩椅品牌在当地的市占率均在前二,“medisana”品牌在欧洲的市占率也排在前三。

大陆市场,公司以“OGAWA奥佳华”、“ihoco轻松伴侣”等为主要自营品牌,按摩器具市占率达到前三。上述多个品牌构成品牌矩阵,在每个市场均有较强的品牌力,因而奥佳华在这些区域推广自主品牌产品更具优势。同时上述品牌均由本土团队运营,品牌定位更易把握。

小结:奥佳华的体量相对荣泰健康大许多。奥佳华员工11428人,荣泰健康1369人,员工之比为8.34:1;奥佳华营收70亿,荣泰健康营收20亿,销售员人均创收分别为529万和1247万,奥佳华和和荣泰人均创收之比1:2.35。

因此呈现一下特点(1)体量差距大,效率略低,主要是因为公司业务多元拖累整体效率。(2)战略布局前瞻性强,布局广大,看得出来管理层的雄心很大,但落地执行相对较弱。(3)线下渠道依靠经销商,线上渠道同时发力,结构整体合理。(4)品牌矩阵丰富,布局全球市场。(5)终端网点要求相对荣泰健康要低,未来提升渠道密度是公司渠道方向。

(3)倍轻松

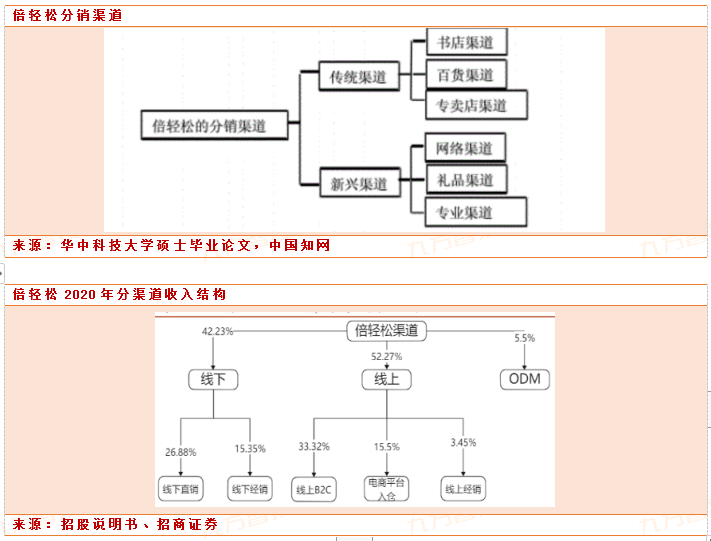

线下线上同等重要:2020疫情对线下产生较大冲击,线上占比超过线下,线上线下收入占比分别为52.3%和42.2%,随着疫情后线下渠道的恢复,预计线下渠道占比仍将保持重要地位。

线下线上拆分:线下渠道中,直销为主,线下直销和经销占线下占比约65%和35%;线上渠道中,线上B2C和电商平台入仓为主,2020年占线上渠道比重分别约为64%和30%。

小结:倍轻松主要生产按摩小电器,产品SKU并不少,但是公司依靠优秀的设计和产品性能采取“高举高打”的打法,产品定位高端,渠道总体呈现以下特点。

(1)渠道结构均衡,线上线下之比为42:52,线上B2C、电商平台入库、线下经销商、直营门店都有涉及且均衡。

(2)线下渠道多分布在人流量较大的场所,如火车站、机场、购物中心,这种打法和使用场景适配。

(3)市场宣传倍轻松更加自主,荣泰和奥佳华对于经销商的品牌推广协助,省会城市倍轻松加盟基础费用需要的广告费为7000元,而荣泰健康和奥佳华分别需要25000元和15000元。

随着居民的消费升级、人口老龄化、对健康的重视与需求等原因,大健康产业及按摩椅的市场空间必定呈增长态势,且未来长期的理论市场空间较大。短期来看按摩椅的销量收到压制,品牌商通过费用投放方式搏得增长,长期来看,渠道才是品牌商的核心竞争力来源。

(1)渠道数量上对比,荣泰健康1500家,奥佳华1200家,荣泰健康较多。

(2)渠道结构来看,倍轻松整体较为均衡,荣泰健康同样较为合理,奥佳华线上占比较少,目前也在逐步提升。

(3)渠道分布来看,荣泰健康的渠道分布主要在一二线,特别是江浙沪地区,采取稳扎稳打的方式;奥佳华则全球布局多点开花。我们认为国内市场应该聚焦采取中心城市和边缘城市拓展的打法,因为按摩椅的售后服务对网点的密度有有一定要求,过于分散售后的成本很高且质量难以保障。

参考资料:

Ø 20220228-中信证券-基本面量化系列:家电行业2022M1数据策略

Ø 20220125-亿翰智库-奥佳华(002614)疫情时代抓住机遇,聚焦主业深耕品牌

Ø 20210712-中泰证券-按摩椅vs按摩小电:把握分层下的不同机会

Ø 20210928-招商证券-倍轻松688793.SH差异化竞争,系统化打法,按摩器龙头乘风破浪

Ø 胡磊. 倍轻松公司家用按摩器分销渠道管理研究[D].华中科技大学,2011.

Ø 20220126-天风证券-看好盈利修复,关注景气细分——21Q4 家电行业业

Ø 绩前瞻报告

本报告由研究助理协助资料整理,由投资顾问撰写。投资顾问:黄波(登记编号:A0740620120007)研究助理:于鑫(登记编号:A0740120040019)

免责声明:本页所载内容来旨在分享更多信息,不代表九方智投观点,不构成投资建议。据此操作风险自担。投资有风险、入市需谨慎。

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧