绿电交易有望实现量价齐升!运营商龙头弹性高

【摘要】

2021年9月国内绿电交易试点正式启动,在构建以新能源为主体的新型电力系统的过程中,绿电交易市场释放绿电消费需求。对于供给端的新能源运营商而言,绿电交易或有两大利好:

1)平价风光发电项目的环境价值有望在电价中体现;

2)购电长协锁定风光电量,解决消纳问题,弃电率有望收窄。

我们认为绿电交易机制最大意义之一,在于区分风光发电的环境属性和将低碳价值显性化。未来绿电交易价格是否溢价以及溢价幅度将取决于碳配额和绿证的价值,碳价或成为绿电溢价的重要参考指标。相比煤电,风光减碳量约为912克/千瓦时。以全国平均的风光发电指导价均值0.3669元/千瓦时为基准,10%/20%的绿电溢价对应碳价约为40/80元/吨。假设绿电溢价20%、绿电交易比例30%,预计2022/2025 年平价风光项目溢价收入合计43/181亿元,绿电交易带来的溢价将享受较高的净利率水平。

与传统发电方式相比,新能源发电成本持续处于下降通道。随着技术进步等因素, 绿电的成本优势将持续增强, 2010-2020年期间,风光发电成本均大幅降低,其中光伏度电成本下降 85%,陆风度电成本下降56%,海风度电成本下降48%。

如何选择弹性最大的新能源运营商?我们可以参考以下指标:

1. 新能源运营公司的装机、发电量情况(截至2021H1):

1) 风电装机量排名靠前的公司为:龙源电力、华润电力、大唐新能源、三峡能源、华能国际;

2) 光伏装机排名靠前的公司为:三峡能源、中国电力、太阳能、中国核电、吉电股份。

2. 新能源运营公司的投资回报率ROE(2020年):

1) 水电运营的盈利相对较好(长江电力 2020 年 ROE 为 15.28%),风光运营相对次之,主要原因在于水电长期以来发电成本更依赖于资源、基础设施建设、 融资成本,整体成本相对较低,但其发展也有天花板(即资源约束);

2) 风电、光伏10年间制造成本下降较快,风电为主的龙源电力2020年ROE为 8.19%,节能风电为6.29%,光伏为主的太阳能为7.32%,同样业务不同公司体现的差异性较大,说明其项目质量和运营管理的差异。

3) 综合来看,ROE较高的旅店运营商有:长江电力、中闽能源、宝新能源、深圳能源、川投能源、国投能源。

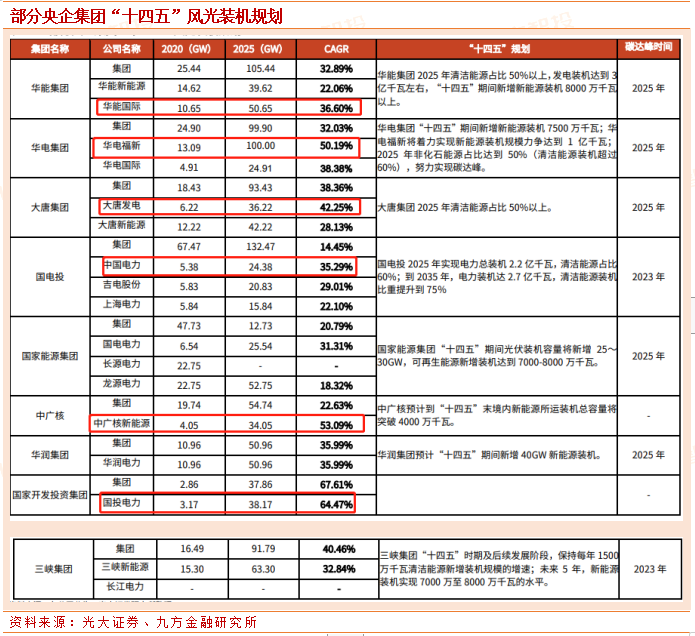

2. 从装机规划看新能源运营公司的未来成长性:

为实现“双碳”目标,在“十四五”开局之年电力央企纷纷制定了风电装机容量 目标宏图,因为央国企具备一定的融资成本、项目获取优势,因此其指定的目标 大多数比行业整体均值要高,成长要快。

基于上述数据,我们发现,通过绿电交易提升上网电价的收益相对更高。

我们看好两类更加受益于绿电交易的运营商:

1)龙头运营商,平价风光项目新增规模与可交易绿电规模领先;

2)弃电率较高的运营商积极参与绿电交易,实现资产质量大幅改善。

具体来看,以下公司弹性较大:

1) 国家开发银行全资子公司国开金融持股的新能源运营商金开新能;

2) 中国节能环保集团控股的光伏投资运营商太阳能;

3) 长江三峡集团控股的新能源运营商(海风规模行业领先)三峡能源;

4) 晶科能源控股的新能源运营商及分布式光伏投资运营商晶科科技。

参考研报:

20211104_光大证券_环保:能源运营商:绿电加持,重塑成长

本报告由九方智投投资顾问胡祥辉(登记编号:A0740620080005)撰写

免责声明:本页所载内容来旨在分享更多信息,不代表九方智投观点,不构成投资建议。据此操作风险自担。投资有风险、入市需谨慎。

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧